NON È UN PAESE PER GIOVANI

Una giornata a Londra, tra mille discorsi e impegni, mi ha tuttavia aiutato non poco a uscire dalla routine dei soliti pensieri, delle solite notizie economiche e politiche, per avventurarmi in qualche riflessione di fondo, complici le due ore di aereo di ritorno in cui sei costretto a sedere, sonnecchiare, mangiucchiare, bere e, ovviamente, riflettere…

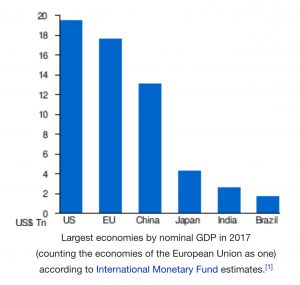

Penso al mondo che va avanti, a questi cittadini britannici che, pur spaventati dalle possibili conseguenze della Brexit guardano purtuttavia ben oltre, investono, interagiscono piu di tanti altri popoli europei con tutto il resto del mondo, e cercano di trarne il meglio per sè stessi.

E penso a noi Italiani che avanti ci guardiamo ben poco, anzi spesso ci inveteriamo nei soliti discorsi (o lasciamo impunemente che altri lo facciano per noi), che non ci spaventiamo nemmeno per ciò che dovrebbe invece davvero intimidirci, che non programmiamo un bel niente e che facciamo una gran fatica, quando andiamo all’estero a cercare di vendere i nostri prodotti, a non farci prendere per pazzi dal resto della truppa!

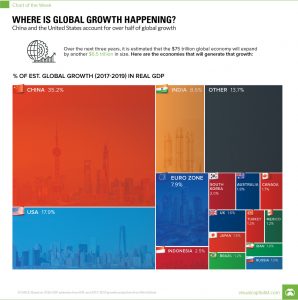

Il mondo attraversa una congiuntura particolarmente positivo, con molti paesi emergenti che finalmente tirano un sospiro di sollievo e cercano di cogliere il momento storico favorevole per fare qualche deciso passo in avanti, tanto dal punto di vista della competitività delle loro imprese, quanto da quello della modernizzazione delle infrastrutture, soddisfatti sinanco se a fare gli investimenti a casa loro alla fine è qualcun altro (che vorrà pur guadagnarci sopra) ma almeno sanno che così progrediscono.

Il problema che vedo a casa nostra invece è che proprio quando tutto va per il meglio e il progresso avanza che ci sono conseguenze per chi rimane al palo. È in quel momento che si perdono quelle posizioni di avanguardia civile, scientifica, industriale e stilistiche che abbiamo tenuto per quasi un secolo dopo le ultime guerre, rischiando di perdere anche tutti i vantaggi che le medesime ci hanno portato.

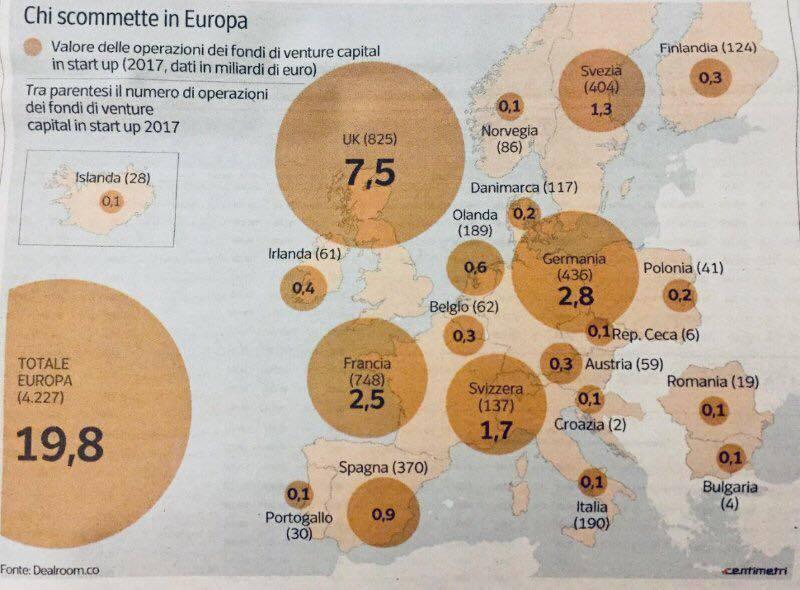

Sarebbe questo il momento anche per noi italiani di investire (o attrarre investimenti altrui) nella ricerca, nell’innovazione, nelle nuove tecnologie e nelle infrastrutture che le favoriscono. Basterebbe creare taluni incentivi fiscali, comitati di promozione, protocolli di marketing territoriale o anche solo la riconversione di capannoni dismessi e servizi generali per le start-up innovative, per vedere fiorire da noi quelle iniziative che i nostri giovani vanno a creare all’estero, dove sono supportati a farlo.

Quali sono le considerazioni che possono discendere dal prendere atto non essere più -noi Italiani- gente in grado di organizzarsi e stimolare investimenti in innovazioni, tecnologie, ricerca e infrastrutture ? Quali sono le conseguenze dell’impossibilità tutta italiana di finanziare o raccogliere capitali per l’internazionalizzazione, la distribuzione globale dei nostri prodotti, l’acquisizione di aziende simili alle nostre nel resto del mondo, o anche solo per riuscire a modernizzare I nostri impianti, I nostri supermercati, I nostri mezzi di trasporto o I nostri edifici ?

La prima e di gran lunga la più importante è quella relativa ai nostri giovani, ai nostri talenti, ai nostri circuiti formativi: in assenza di iniziative se teniamo a loro possiamo solo sperare che essi prendano il largo, che si svincolino da governicchi e ministeri popolati da miopi e ignoranti, che se ne freghino degli infiniti limiti di legge alla loro possibilità di avere successo e che abbandonino la speranza di un’assunzione precaria, che si allontanino dalle periferie decadenti, dai luoghi fatiscenti e dalle aziende del passato, per andare all’estero e cercare di guardare piu lontano o più in alto, per sperare in una vita migliore dentro un mondo migliore.

Come si può desiderare per loro il contrario se si vuole il loro bene? Come si può sperare che restino a casa nostra a pagare le nostre pensioni (e vitalizi) per chiunque e le nostre tasse infinite? Come si può accettare gli infimi livelli di sanità pubblica che vengono loro riservati quando non possono pagare i (carissimi) servizi delle cliniche private?

Ma in tal caso come si può accettare di continuare a salutare, riverire e magari sostenere i soliti politici, coloro il cui sistema di potere ci sta conducendo così in basso? Come si può pensare che tutto ciò che essi fanno possa rimanere impunito, che nessuno voglia ribaltare la situazione ?

Oggi come oggi il nostro Paese non può essere considerato una culla per le iniziative delle giovani generazioni, un luogo idoneo al cimento degli intellettuali, degli ardimentosi e degli ambiziosi. Ad ogni passo essi rischierebbero di finire sedati e imbavagliati prima ancora di rendersene conto.

Forse non serve avere figli e non serve sperare che qualcuno di essi possa avere l’intelligenza e l’ambizione di guardare oltre il cortile, per rendersene conto e per sperare che il sistema burocratico, statico e inetto, che governa le nostre debolezze, arrivi prima possibile a crollare rovinosamente per far posto a qualcosa di nuovo.

Ma è sufficiente ogni tanto mettere il naso fuori dei confini di stato, per annusare l’aria che cambia e rendersi conto del fetore di quella che invece ristagna…

Stefano di Tommaso

Cosa succede ? Noi italiani ci siamo riscoperti animalisti convinti? Oppure stiamo soltanto allineandoci ad una tendenza globale che riguarda i Paesi economicamente più sviluppati? Poiché nella sola Europa è stimato che vivano nei 75 milioni di famiglie oltre 200 milioni di animali domestici (rapporto ASSALCO-ZOOMARK 2017), è vera senza dubbio la seconda ipotesi, per quanto non si possa esprimere alcun nesso prevalente tra livello del reddito e numero di animali adottati nelle abitazioni: per esempio nella sola Russia pare convivano nelle abitazioni quasi 22 milioni di gatti e 16 milioni di cani!

Cosa succede ? Noi italiani ci siamo riscoperti animalisti convinti? Oppure stiamo soltanto allineandoci ad una tendenza globale che riguarda i Paesi economicamente più sviluppati? Poiché nella sola Europa è stimato che vivano nei 75 milioni di famiglie oltre 200 milioni di animali domestici (rapporto ASSALCO-ZOOMARK 2017), è vera senza dubbio la seconda ipotesi, per quanto non si possa esprimere alcun nesso prevalente tra livello del reddito e numero di animali adottati nelle abitazioni: per esempio nella sola Russia pare convivano nelle abitazioni quasi 22 milioni di gatti e 16 milioni di cani! Per continuare con i numeri europei, i gatti sono senza dubbio la specie maggiormente diffusa, con più di 70 milioni di esemplari, circa il 35% del totale, mentre i cani sono più di 62 milioni, cioè il 31%. La Francia è il paese con il maggior numero di felini: 12,6 milioni, record assoluto rispetto agli altri Paesi comunitari più popolati dai gatti, ovvero Germania (11,8 milioni). Per quanto riguarda i cani, il Regno Unito è la nazione che ne ospita di più, con 8,5 milioni di esemplari, seguito a breve distanza da Francia, Italia e Germania (rispettivamente 7,3 milioni, 7 e 6,8 milioni di cani).

Per continuare con i numeri europei, i gatti sono senza dubbio la specie maggiormente diffusa, con più di 70 milioni di esemplari, circa il 35% del totale, mentre i cani sono più di 62 milioni, cioè il 31%. La Francia è il paese con il maggior numero di felini: 12,6 milioni, record assoluto rispetto agli altri Paesi comunitari più popolati dai gatti, ovvero Germania (11,8 milioni). Per quanto riguarda i cani, il Regno Unito è la nazione che ne ospita di più, con 8,5 milioni di esemplari, seguito a breve distanza da Francia, Italia e Germania (rispettivamente 7,3 milioni, 7 e 6,8 milioni di cani). animali (vale a dire 2,3 per ogni famiglia, con il 58% delle quali ha un solo animale domestico, il 20% ne ha un paio, mentre il 14% ne possiede 4 o più), con una forte prevalenza dei pesciolini (quasi il 50% del totale) cui fanno seguito quasi 13 milioni di uccellini (oltre il 21% del totale), 7milioni e mezzo di gatti e quasi 7 milioni di cani. I Pet sono visti meglio dalle famiglie con più di 3 componenti (oltre il 54% ne ha almeno uno) e dalle persone più mature: dai 45 ai 64 anni d’età quasi metà degli italiani ne ha almeno uno, mentre il 24% degli Italiani anziani (dai 65 nei d’età) convive con almeno un animale.

animali (vale a dire 2,3 per ogni famiglia, con il 58% delle quali ha un solo animale domestico, il 20% ne ha un paio, mentre il 14% ne possiede 4 o più), con una forte prevalenza dei pesciolini (quasi il 50% del totale) cui fanno seguito quasi 13 milioni di uccellini (oltre il 21% del totale), 7milioni e mezzo di gatti e quasi 7 milioni di cani. I Pet sono visti meglio dalle famiglie con più di 3 componenti (oltre il 54% ne ha almeno uno) e dalle persone più mature: dai 45 ai 64 anni d’età quasi metà degli italiani ne ha almeno uno, mentre il 24% degli Italiani anziani (dai 65 nei d’età) convive con almeno un animale. Solo per ciò che riguarda il cibo, il mercato italiano risulta dominato dalle vendite di alimenti per cani e gatti con un giro d’affari di quasi 2 miliardi di euro, per un totale di 559.200 tonnellate commercializzate.

Solo per ciò che riguarda il cibo, il mercato italiano risulta dominato dalle vendite di alimenti per cani e gatti con un giro d’affari di quasi 2 miliardi di euro, per un totale di 559.200 tonnellate commercializzate. maggiore attenzione dei proprietari nei confronti della cura (è in crescita verticale, sebbene ad oggi di proporzioni trascurabili, il fatturato dei servizi di toelettatura) e della salute dei propri animali, e quindi nella spesa per i veterinari e nella scelta dei prodotti dedicati, dal momento che è stato dimostrato che gli animali nutriti con cibo specializzato prodotto in forma industriale vivono mediamente quasi il doppio di quelli alimentati con gli avanzi della tavola.

maggiore attenzione dei proprietari nei confronti della cura (è in crescita verticale, sebbene ad oggi di proporzioni trascurabili, il fatturato dei servizi di toelettatura) e della salute dei propri animali, e quindi nella spesa per i veterinari e nella scelta dei prodotti dedicati, dal momento che è stato dimostrato che gli animali nutriti con cibo specializzato prodotto in forma industriale vivono mediamente quasi il doppio di quelli alimentati con gli avanzi della tavola. Poiché la pet economy è cresciuta nonostante la recente crisi dei consumi ed è attesa in ulteriore crescita, è evidente che il fenomeno attrarrà anche nuove risorse finanziarie, forti sviluppi nelle catene distributive, con la progressiva aggregazione dei negozi singoli in catene specializzate e la crescita del commercio online dei prodotti per la cura degli animali, che ancora oggi rappresentano una frazione infinitesimale dei volumi totali.

Poiché la pet economy è cresciuta nonostante la recente crisi dei consumi ed è attesa in ulteriore crescita, è evidente che il fenomeno attrarrà anche nuove risorse finanziarie, forti sviluppi nelle catene distributive, con la progressiva aggregazione dei negozi singoli in catene specializzate e la crescita del commercio online dei prodotti per la cura degli animali, che ancora oggi rappresentano una frazione infinitesimale dei volumi totali.

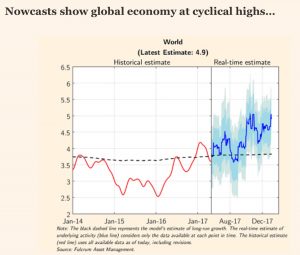

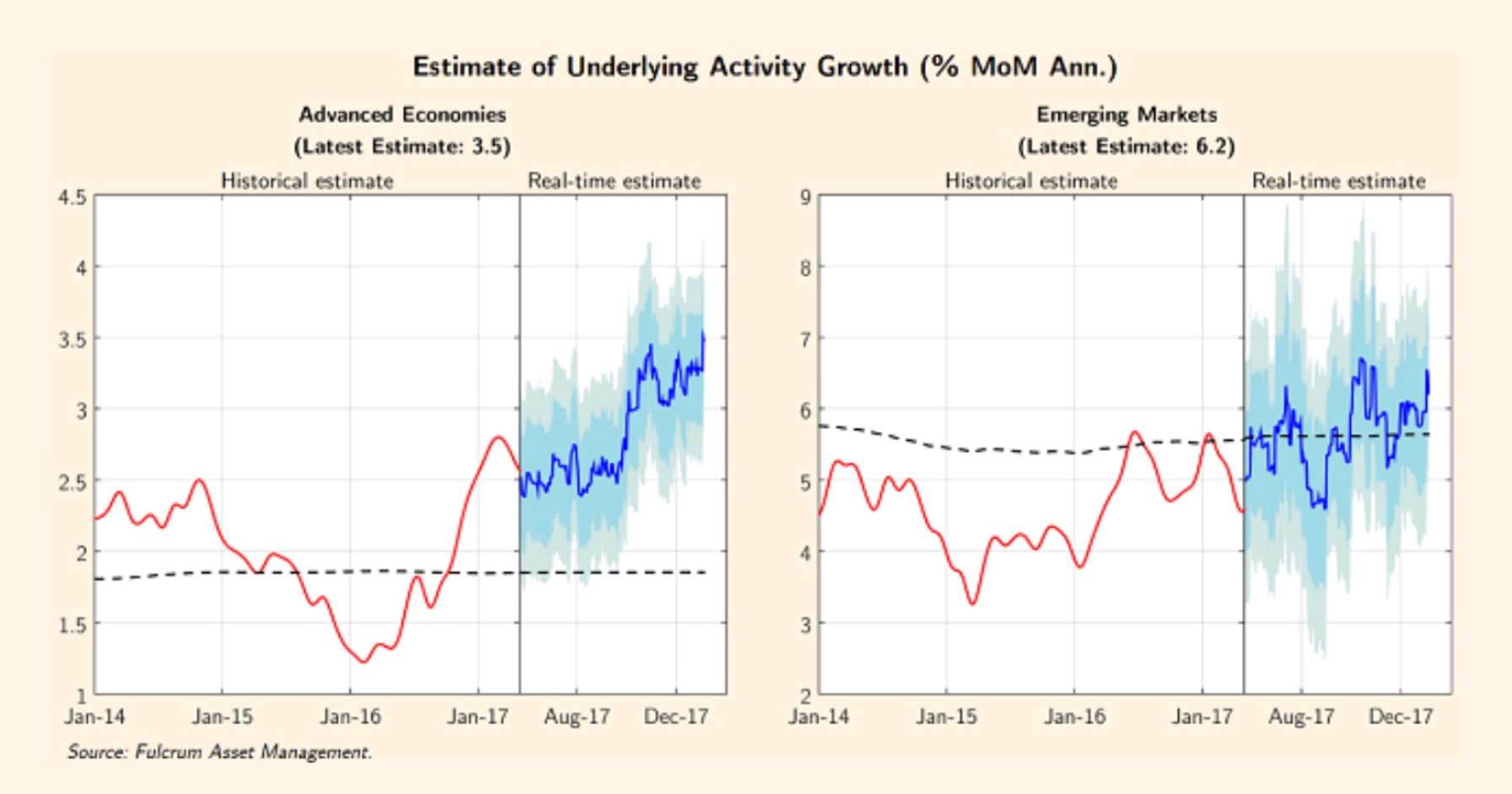

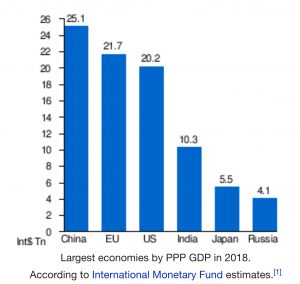

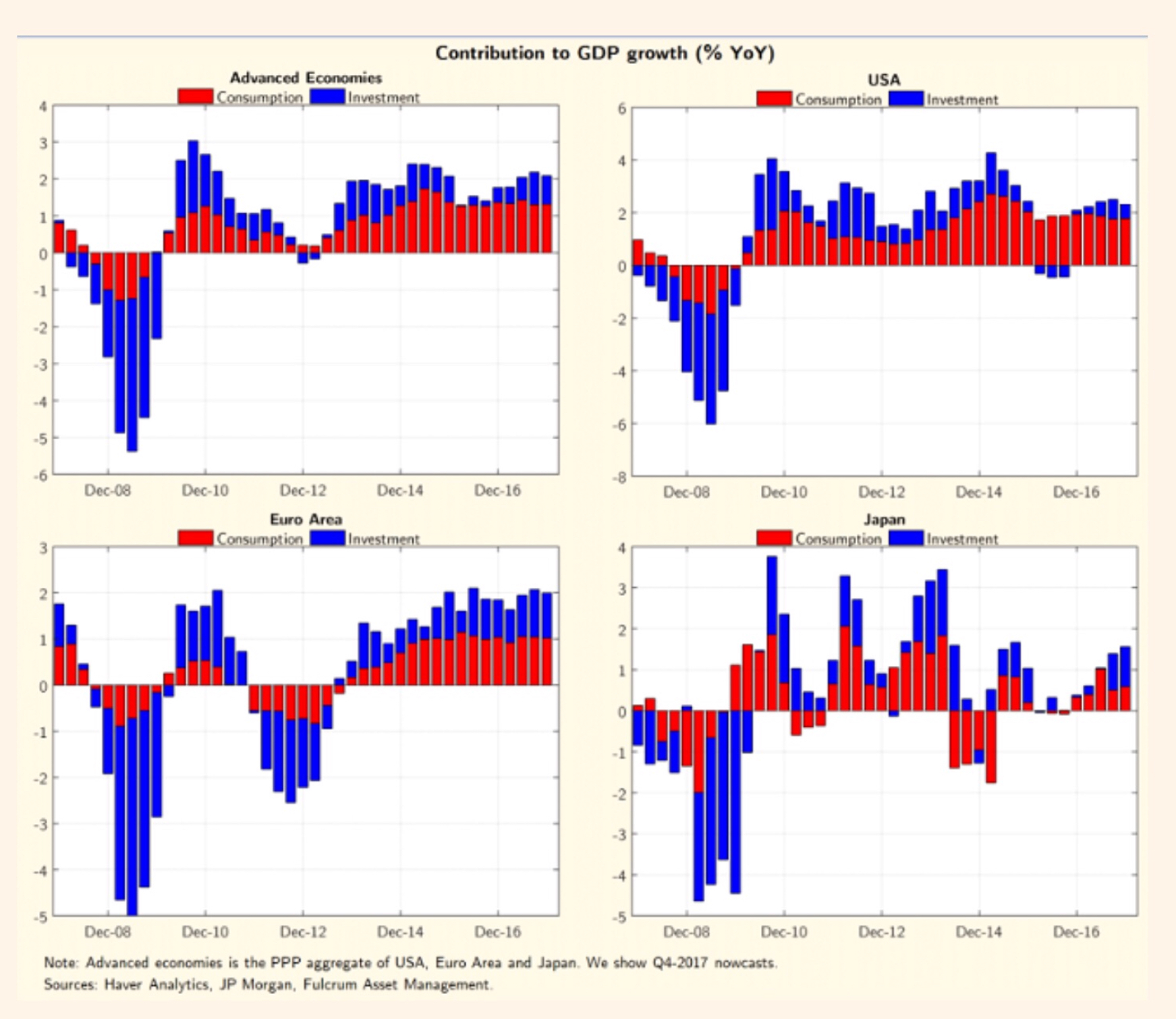

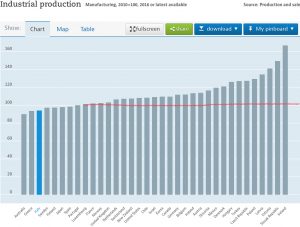

Oggi gli indici dello sviluppo delle piccole e medie imprese, quelli della produzione industriale, degli ordinativi all’industria e persino quelli del commercio globale sono tornati ai massimi da molti anni addietro. L’accesso al credito e il suo costo limitato hanno spinto gli investimenti e la nuova ondata di digitalizzazione ha sorpreso per quanto si sia introdotta meglio nei Paesi Emergenti che non avevano le sovrastrutture occidentali. Ma soprattutto sono gli investimenti che sembrano essere letteralmente decollati in quei Paesi.

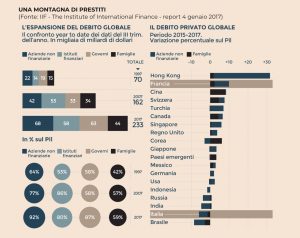

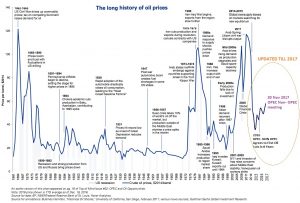

Oggi gli indici dello sviluppo delle piccole e medie imprese, quelli della produzione industriale, degli ordinativi all’industria e persino quelli del commercio globale sono tornati ai massimi da molti anni addietro. L’accesso al credito e il suo costo limitato hanno spinto gli investimenti e la nuova ondata di digitalizzazione ha sorpreso per quanto si sia introdotta meglio nei Paesi Emergenti che non avevano le sovrastrutture occidentali. Ma soprattutto sono gli investimenti che sembrano essere letteralmente decollati in quei Paesi. Gli ultimi otto anni hanno visto i Paesi Anglosassoni avventurarsi con un certo successo nelle politiche di espansione monetaria operate dalle banche centrali dopo la recessione innescata nel 2008 dal collasso dei mercati finanziari, quantomeno nel far tornare a crescere le quotazioni e la liquidità di quei mercati finanziari. Hanno avuto invece minor successo nel trasmettere tale impulso all’industria e ai commerci, e hanno registrato un’indubbia tensione a livello sociale perché quelle operazioni di acquisto di titoli sul mercato aperto hanno favorito i grandi detentori di capitale finanziario e indirettamente alimentato la disuguaglianza sociale senza essere accompagnate da politiche di perequazione dei redditi da parte dei governi di praticamente ogni paese OCSE, che anzi hanno perseguito impostazioni neo-liberiste.

Gli ultimi otto anni hanno visto i Paesi Anglosassoni avventurarsi con un certo successo nelle politiche di espansione monetaria operate dalle banche centrali dopo la recessione innescata nel 2008 dal collasso dei mercati finanziari, quantomeno nel far tornare a crescere le quotazioni e la liquidità di quei mercati finanziari. Hanno avuto invece minor successo nel trasmettere tale impulso all’industria e ai commerci, e hanno registrato un’indubbia tensione a livello sociale perché quelle operazioni di acquisto di titoli sul mercato aperto hanno favorito i grandi detentori di capitale finanziario e indirettamente alimentato la disuguaglianza sociale senza essere accompagnate da politiche di perequazione dei redditi da parte dei governi di praticamente ogni paese OCSE, che anzi hanno perseguito impostazioni neo-liberiste.

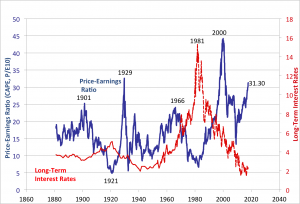

Questa necessità di attendere è anche un’ottima notizia per i mercati borsistici: se la liquidità in circolazione non farà marcia indietro tanto in fretta allora i mercati troveranno qualche ostacolo in più verso la discesa, mentre molto investitori professionali si riposizionano sul reddito fisso abbassando i tassi impliciti dei titoli che comperano e dunque in contrasto con il rialzo dei tassi d’interesse che invece si prepara da parte di principali banchieri centrali. Storicamente l’appiattimento della curva dei tassi (normalmente inclinata positivamente per le scadenze più lontane) è stato un segnale di inversione del ciclo economico, ma questa volta non è detto che succeda ancora, almeno non così presto.

Questa necessità di attendere è anche un’ottima notizia per i mercati borsistici: se la liquidità in circolazione non farà marcia indietro tanto in fretta allora i mercati troveranno qualche ostacolo in più verso la discesa, mentre molto investitori professionali si riposizionano sul reddito fisso abbassando i tassi impliciti dei titoli che comperano e dunque in contrasto con il rialzo dei tassi d’interesse che invece si prepara da parte di principali banchieri centrali. Storicamente l’appiattimento della curva dei tassi (normalmente inclinata positivamente per le scadenze più lontane) è stato un segnale di inversione del ciclo economico, ma questa volta non è detto che succeda ancora, almeno non così presto.