HA ANCORA SENSO LA RICERCA DEL VALORE NELL’INVESTIMENTO AZIONARIO? FORSE SOLO NEL SETTORE DELLA ROBOTICA

Esistono ancora dei paradigmi per la selezione delle azioni sulle quali investire in una logica di lungo periodo? Se lo chiede nella sua lettera agli investitori uno dei più famosi gestori di hedge funds d’America, David Einhorn, principal della Greenlight Capital, società di investimenti con circa dieci miliardi di dollari in gestione.

Famosissimo campione di poker e arcinoto tra l’altro per aver venduto allo scoperto azioni Lehman Brothers nel 2007, Einhorn è stato sino ad oggi anche un fiero paladino della strategia del cosiddetto “value investing”. Famosa è stata altresì la sua battaglia del 2015 contro l’hydraulic fracturing (o “fracking”) nell’estrazione del petrolio, asserendo che un business che non ha vere barriere all’entrata della concorrenza e al tempo stesso non cresce e non genera cassa, in realtà non vale niente. I tempi gli hanno più volte dato ragione nella sua ricerca di una razionalità che alla fine riesca a prevalere.

Famosissimo campione di poker e arcinoto tra l’altro per aver venduto allo scoperto azioni Lehman Brothers nel 2007, Einhorn è stato sino ad oggi anche un fiero paladino della strategia del cosiddetto “value investing”. Famosa è stata altresì la sua battaglia del 2015 contro l’hydraulic fracturing (o “fracking”) nell’estrazione del petrolio, asserendo che un business che non ha vere barriere all’entrata della concorrenza e al tempo stesso non cresce e non genera cassa, in realtà non vale niente. I tempi gli hanno più volte dato ragione nella sua ricerca di una razionalità che alla fine riesca a prevalere.

VALUE STOCKS CONTRO GROWTH STOCKS

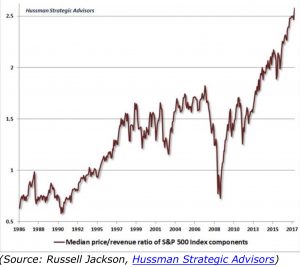

La questione della ricerca del valore nelle azioni quotate è quantomai attuale, sia perché tra i più noti paladini di questa scuola è uno degli investitori più ricchi al mondo (il miliardario Warren Buffet) e poi per il fatto che da diversi mesi oramai la borsa americana ha soprattutto premiato le azioni con il maggior potenziale di sviluppo (le cosiddette “growth stocks”) che in termini concettuali rappresentano spesso la negazione della strategia di investimento nelle “value stocks”. Le azioni “value” troppo spesso esercitano un fascino irresistibile: bassi moltiplicatori del reddito, elevata generazione di cassa, decisa conservativitá nella loro conduzione manageriale sono solo alcuni tra i fattori che le pongono in primo piano tra gli investitori tradizionali.

Tra le growth stocks troviamo invece tipicamente titoli estremamente nuovi e fortemente sopravvalutati, quali Amazon, Netflix, Facebook e Paypal. Per converso tra le value stocks troviamo invece titoli emessi da aziende decisamente più legate all’economia reale, come McDonald, AT&T, Stanley Black&Decker, IBM. Le prime sono spesso valutate dalla borsa per centinaia di volte gli utili attesi, ma sicuramente mostrano -per tecnologia o per la particolare innovatività della formula imprenditoriale, le maggiori potenzialità di sviluppo nel futuro. Le seconde rappresentano una logica più difensiva, basata più sui valori fondamentali che non sulla scia del consenso di mercato, ma ovviamente in una situazione di crescita quasi indiscriminata dei listini le quotazioni delle “value stocks” corrono molto meno delle altre.

Tra le growth stocks troviamo invece tipicamente titoli estremamente nuovi e fortemente sopravvalutati, quali Amazon, Netflix, Facebook e Paypal. Per converso tra le value stocks troviamo invece titoli emessi da aziende decisamente più legate all’economia reale, come McDonald, AT&T, Stanley Black&Decker, IBM. Le prime sono spesso valutate dalla borsa per centinaia di volte gli utili attesi, ma sicuramente mostrano -per tecnologia o per la particolare innovatività della formula imprenditoriale, le maggiori potenzialità di sviluppo nel futuro. Le seconde rappresentano una logica più difensiva, basata più sui valori fondamentali che non sulla scia del consenso di mercato, ma ovviamente in una situazione di crescita quasi indiscriminata dei listini le quotazioni delle “value stocks” corrono molto meno delle altre.

È GIUNTO IL MOMENTO DI RIVALUTARE L’ECONOMIA REALE?

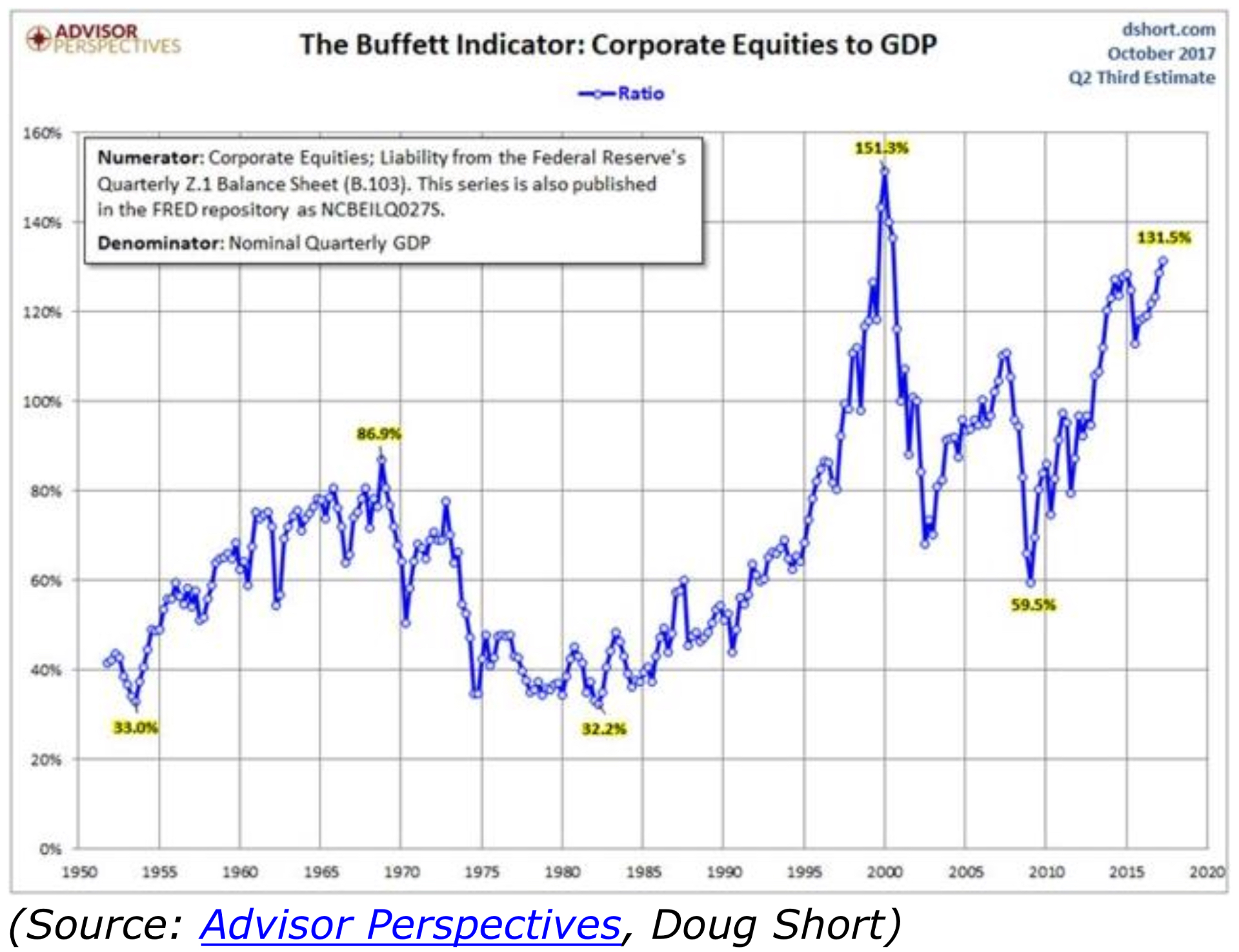

Oggi che tutti si chiedono più che in passato se con Wall Street che continua a sfondare ogni precedente record siamo forse arrivati al punto di massima di un “trend” di mercato che oramai va avanti da più di otto anni, il tema della ricerca del valore intrinseco delle aziende quotate torna di grande attualità!

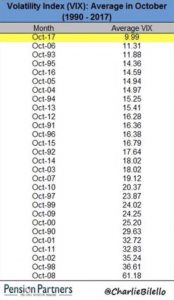

Sia però ben chiaro: David Einhorn è invece palesemente sfiduciato. Se la crescita dei listini si associa ad una volatilità bassissima e ad una strada a senso unico, se l’investimento nei titoli a reddito fisso mostra più che mai tutte le sue criticità per gli schiaffi che può ricevere dal quasi scontato programma di rialzo dei tassi di interesse, forse siamo arrivati in un’era che prevede nuovi paradigmi per gli investimenti, conclude il capo di Greenlight Capital nella sua allocuzione agli investitori.

LA ROBOTICA E L’AUTOMAZIONE INDUSTRIALE

Se tuttavia sino ad oggi la ricerca del valore nelle imprese quotate è stata equivalente al fare consistenti sacrifici rispetto alla performances degli indici di borsa, bisogna anche notare che esistono però delle meravigliose eccezioni come i titoli legati alla robotica, che hanno invece avuto una performance complessiva assolutamente in linea con i migliori titoli quotati. L’indice ETFS Robo-Stoxx Global Robotis and Automation che li rappresenta è attualmente composto da un migliaio di aziende che presentano un P/E medio di 27,5 volte (abbastanza elevato rispetto all’intero mercato per via delle notevoli performance espresse negli ultimi anni ma comunque lontano anni luce dalle centinaia di volte di Amazon o Netflix).

È pur sempre un investimento da valutare in chiave strategica, con orizzonti preferibilmente di almeno cinque anni, ma una recente ricerca di Boston Consulting Group ha evidenziato che la crescita annua stimata per il prossimo decennio del mercato globale della robotica si attesta almeno attorno al 10% annuo. Dunque un comparto di titoli cari ma al tempo stesso che rappresentano insieme tematiche di valore reale e potenzialità di crescita.

È pur sempre un investimento da valutare in chiave strategica, con orizzonti preferibilmente di almeno cinque anni, ma una recente ricerca di Boston Consulting Group ha evidenziato che la crescita annua stimata per il prossimo decennio del mercato globale della robotica si attesta almeno attorno al 10% annuo. Dunque un comparto di titoli cari ma al tempo stesso che rappresentano insieme tematiche di valore reale e potenzialità di crescita.

All’interno dell’indice l’automazione industriale pesa per quasi il 30%, seguita dal 17% di computer e microprocessori,e poi al pari (9% ciascuno) dai sensori, dalle macchine per l’automazione della logistica e dalle apparecchiature per l’health care. La stampa 3D incide invece ancora molto poco: il 4% del paniere. In termini di Paesi il 43% è rappresentato da società americane, il 27% giapponesi e il 6% tedesche. Le società a media capitalizzazione contano per metà dell’indice, seguite dal 26% delle PMI e dal 24% di aziende ad elevata capitalizzazione.

I RITORNI ATTESI DAGLI INVESTIMENTI AZIONARI PER I PROSSIMI SETTE ANNI APPAIONO IN MOLTI CASI NEGATIVI

Al di fuori di tale comparto però il panorama, per un investitore che arrivasse da un altro pianeta soltanto a Novembre 2017 apparirebbe abbastanza sconfortante. Se da un lato è vero che le innovazioni che si susseguono nella tecnologia, nell’intelligenza artificiale, nella cura delle malattie e nella costruzione di veicoli di ogni genere comportano una prospettiva di grande efficienza nei costi (che si riflette nella bassa inflazione dei prezzi al consumo) e di continuo stimolo della domanda che fa incrementare il giro d’affari e la profittabilitá delle imprese (e dunque la loro capitalizzazione), dall’altro lato i titoli che più hanno beneficiato di questi trend appaiono oggi tutti lontani dall’economia reale, tutti ipervalutati (Apple, Alphabet, Tesla, Facebook eccetera) e per lo più fortemente collegati a programmi di riacquisto delle azioni proprie che li mantengono artificialmente ai massimi di sempre.

Lo stesso vale per i titoli obbligazionari. Se prendiamo alla lettera i programmi di riduzione della liquidità immessa in passato artificialmente sui mercati dalle banche centrali e prendiamo altresì le loro intenzioni di innalzamento dei tassi di interesse, difficilmente si otterrà un reddito positivo dall’investire oggi in titoli di stato e obbligazioni.

Il punto non è dunque cosa fare se i mercati crollano rovinosamente a causa dell’attuale eccesso di “compiacenza” degli investitori con una situazione apparentemente idilliaca. Anche perché una minor perdita in conto capitale ottenuta dall’aver rotato per tempo i portafogli verso titoli più “difensivi” rappresenterebbe soltanto una classica vittoria di Pirro.

LA DIFFICILE RICERCA DEL VALORE PUÒ NON PORTARE DA NESSUNA PARTE

Il vero punto per gli investitori del risparmio e di fondi pensione è casomai il dove andare a reperire, anche in costanza dei mercati, delle reali prospettive di estrazione futura di valore dagli investimenti possibili.

Cosa difficile in assoluto, se non nelle piccolissime imprese che un domani potranno diventare grandi. Ovviamente però questo genere di investimenti si accompagna ad un bassissimo grado di liquidabilitá e alla possibilità che esse non brillino per trasparenza nei conti e che dunque nascondano delle vere e proprie “fregature”.

Tanto meglio allora potrebbe risultare l’investire negli immobili, oppure nei fondi di private equity e venture capital, i quali anch’essi tuttavia potrebbero risultare in uno stato di eccessiva valutazione al momento dell’eventuale scoppio della bolla speculativa in corso.

MORALE: FOLLOW THE MONEY

La morale sull’eterna questione relativa a dove andare a sbattere il naso l’hanno tuttavia probabilmente già segnata da tempo i mercati borsistici, che a volte seguono logiche completamente indipendenti da quelle degli investitori professionali: oggi seguire i trend (e annusarne la possibile inversione) rischia di contare molto più dell’allocare delle scommesse sulle scelte razionali basate sull’analisi fondamentale.

Ci sono troppe variabili derivanti dai macrotrend in atto: dalla poderosa crescita economica globale al fatto che non è per nulla scontato che la liquidità in circolazione tenderà a ridursi. La crescita dei profitti aziendali potrebbe poi continuare così come il rapido spostamento dei consumi e degli investimenti verso le nuove tecnologie e le modalità di business più estreme. Sono tutte ragioni per le quali sino ad oggi il “growth investing” ha costantemente avuto la meglio sulla ricerca spasmodica del valore. Nessuno ci garantisce che la tendenza non durerà a lungo.

Tornerà sicuramente ancora una volta il momento del “value investing”, poiché anche un orologio fermo due volte al giorno segna l’ora esatta, ma probabilmente tale momento non è esattamente quello attuale. Non almeno sin tanto che non cambierà piuttosto radicalmente lo scenario globale degli altri investitori, apparentemente molto più fortemente orientati al “mordi e fuggi”. Difficile perciò investire controcorrente. Meglio forse restare in campana e, dunque, guardarsi intorno con circospezione. Il ciclo borsistico attuale appare quanto mai maturo.

Tornerà sicuramente ancora una volta il momento del “value investing”, poiché anche un orologio fermo due volte al giorno segna l’ora esatta, ma probabilmente tale momento non è esattamente quello attuale. Non almeno sin tanto che non cambierà piuttosto radicalmente lo scenario globale degli altri investitori, apparentemente molto più fortemente orientati al “mordi e fuggi”. Difficile perciò investire controcorrente. Meglio forse restare in campana e, dunque, guardarsi intorno con circospezione. Il ciclo borsistico attuale appare quanto mai maturo.

Stefano di Tommaso

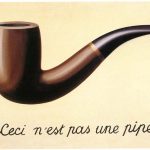

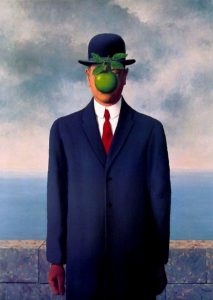

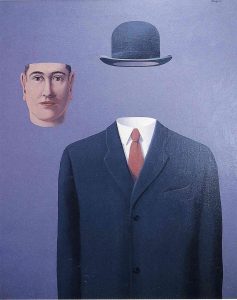

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari.

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari. Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani).

Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani). Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri.

Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri. Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari.

Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari. Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati.

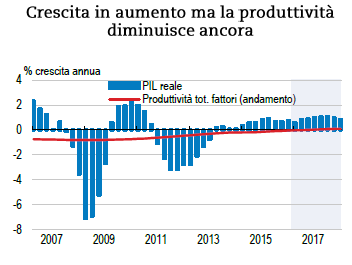

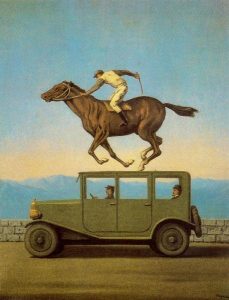

Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati. “Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.

“Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.