Le grandi macro tendenze (globalizzazione, digitalizzazione, diffusione dell’intelligenza artificiale, demografia e invecchiamento della popolazione…) senza dubbio influiscono più velocemente e più pesantemente di quanto si possa comunemente ritenere su qualsiasi attività d’impresa e ogni genere di azienda dovrebbe tenerne conto per aggiustare continuamente il tiro e chiedersi se I propri prodotti sono ancora competitivi e se, opportunamente reinventati e manipolati, hanno ancora spazio per crescere.

La necessità di rivedere la competitività e l’attrattivitá dei prodotti porta quasi sempre con se la conseguenza di dover rivedere radicalmente anche la strategia e la struttura della culla dove essi nascono e si realizzano: l’azienda. Ma fare strategia d’azienda è da sempre un’attività complessa e poco idonea al modo di pensare ed agire delle piccole e medie imprese. Di seguito vi propongo una breve “guida galattica per autostoppisti” per indirizzare anche I più piccoli imprenditori verso l’impostazione di una riflessione strategica di fondo.

Molto spesso quando si parla di strategie aziendali il pensiero vola subito a ciò che fa il dirigente tipico delle grandi multinazionali: esamina moltitudini di dati e analisi di mercato per cogliere delle indicazioni tendenziali, le confronta con le possibilità dell’impresa di adeguarsi e creare o modificare la propria offerta, analizza I dati gestionali per valutare le possibili manovre e individuarne I costi e le economie di scala, per poi procedere con la definizione di piani operativi da sottoporre al consiglio di amministrazione o a qualche comitato esecutivo.

Tutta roba inarrivabile per la piccola e media impresa che spesso si pone sí il problema di guardare più in là del proprio naso, ma non ha alcuno degli strumenti appena citati: non ha studi di mercato (anche perché costano), non ha laboratori di ricerca e sviluppo né sistemi di elaborazione dei dati industriali o gestionali che permettano di evincere delle tendenze, non ha mai fatto piani e programmi formalizzati e non ha nemmeno un consiglio di amministrazione o un comitato di dirigenti che si riunisce periodicamente.

Eppure esistono modi più semplici per affrontare ugualmente l’argomento della verifica della posizione strategica dell’impresa, del modello di business e della soddisfazione della sua clientela, quantomeno allo scopo di comprendere quali elementi della formula imprenditoriale generano davvero valore nell’attività caratteristica di produzione e vendita di beni e servizi alla clientela.

IL PRIMO PASSO

Il primo punto da chiedersi nel cercare di mettere a fuoco le questioni fondamentali che anche un piccolissimo imprenditore dovrebbe porsi, riguarda la più importante delle domande: cosa vuole il mio cliente e come può soddisfare le sue richieste in alternativa a ciò che gli propone la mia impresa?

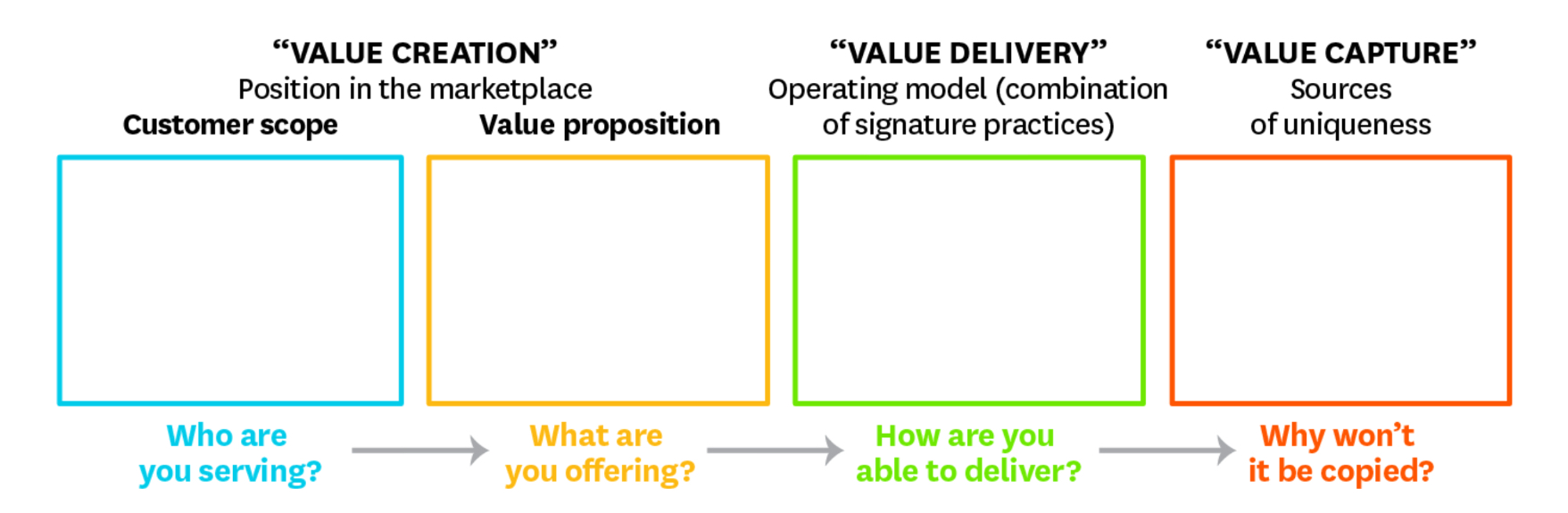

I clienti acquistano I miei prodotti perché vi percepiscono un valore. Comprendere quali sono gli acquirenti dei miei prodotti e come si differenziano da quelli della concorrenza, quali caratteristiche geografiche, sociali e quali aspettative di servizio esso hanno risulta fondamentale per comprendere quale valore essi trovano nella mia impresa e nei miei prodotti.

La questione è la più semplice cui si possa pensare nel cercare di asserire una formulazione strategica al riguardo della propria impresa, ma anche la più fondamentale. Rispondervi correttamente significa comprendere meglio possibile tanto I bisogni fondamentali della mia clientela quanto riuscire a interpretare correttamente l’arena competitiva e di conseguenza I punti di forza della mia offerta rispetto a quelli dei miei concorrenti.

Ogni imprenditore che segue attivamente la gestione della propria azienda conosce, oltre ogni ragionevole dubbio, le caratteristiche della concorrenza e il panorama di prezzi e proposte che risultano succedanei o complementari alle proprie. Tuttavia è attraverso la comparazione di tali nozioni con quelle della segmentazione della clientela e dell’articolazione delle sue esigenze e l’approfondimento del livello di loro soddisfazione che un imprenditore può iniziare a mettere a fuoco il primo passo della propria analisi strategica. E più riesce ad articolare le risposte a tali domande, a tali comparazioni e alla verifica dei risultati, più egli riesce a porre le basi per un corretto inquadramento di ciò che ne può conseguire in termini di strategia e struttura.

IL SECONDO STADIO

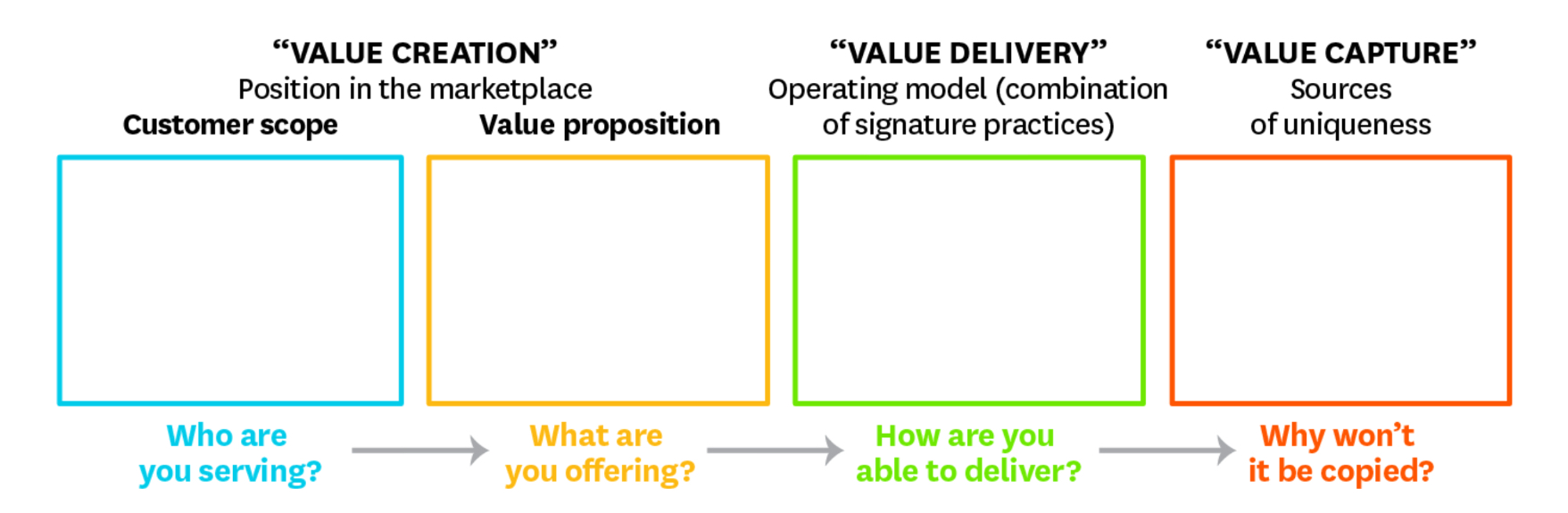

Il secondo passo è quello della messa a fuoco delle caratteristiche della propria offerta rispetto a quelle della concorrenza e rispetto a ciò che supponiamo che il cliente desidererebbe. Per quanto piccola e destrutturata possa risultare la mia azienda io posso sempre riuscire a descrivere nel modo più accurato le caratteristiche della mia offerta, dei miei prodotti, dei servizi che vi risultano collegati e del livello di prezzo nella quale li posiziono rispetto alla concorrenza. La risposta a tale questione comporta anch’essa una formalizzazione del mio posizionamento ma, nella misura in cui riesco a comparare la mia offerta con le alternative a disposizione del mio cliente e con il livello di soddisfazione che vi è collegato posso iniziare ad affermare un concetto fondamentale nella definizione della mia strategia: la mia “Value proposition” (il valore della mia proposta).

Il concetto di value proposition e di come si può pensare di migliorarla risulterà a breve di fondamentale spessore per indicare uno dei punti essenziali di qualunque formula strategica: l’analisi dei miei punti di forza e di debolezza, attraverso i quali riuscirò a delineare il mio vantaggio competitivo. Quando se ne parla non si pensa soltanto al motivo per il quale si può ricaricare un margine sul costo dei fattori di produzione, ma all’intera sfera dei valori percepiti dalla clientela che fanno sì che essa sia disposta a riconoscermi un adeguato valore e dunque a pagarne il prezzo.

Il valore “consegnato” alla clientela promana da ogni angolo dell’organizzazione aziendale: dal suo posizionamento geografico e commerciale al suo marchio e alla competenza che essa esprime, fino alla durevolezza della soddisfazione della propria clientela, alla difficoltà di rimpiazzarne prodotti e servizi, alla velocità di adeguamento della propria offerta alle variazioni delle esigenze di mercato, e contemporaneamente alla sicurezza, eticità e validità intrinseca della propria offerta.

Quel valore fornito insieme a prodotti e servizi dipende spesso anche dalla capacità delle persone-chiave dell’organizzazione aziendale, che possono andare dallo storico commesso di bottega all’ingegnere dei sistemi di manutenzione, dalla storicità delle figure commerciali di riferimento ad un’aggressiva campagna di comunicazione. È spesso un insieme di fattori ma è importante individuarli quantomeno per non rimuoverli inavvertitamente.

IL TERZO E PIÙ DIFFICILE PASSAGGIO

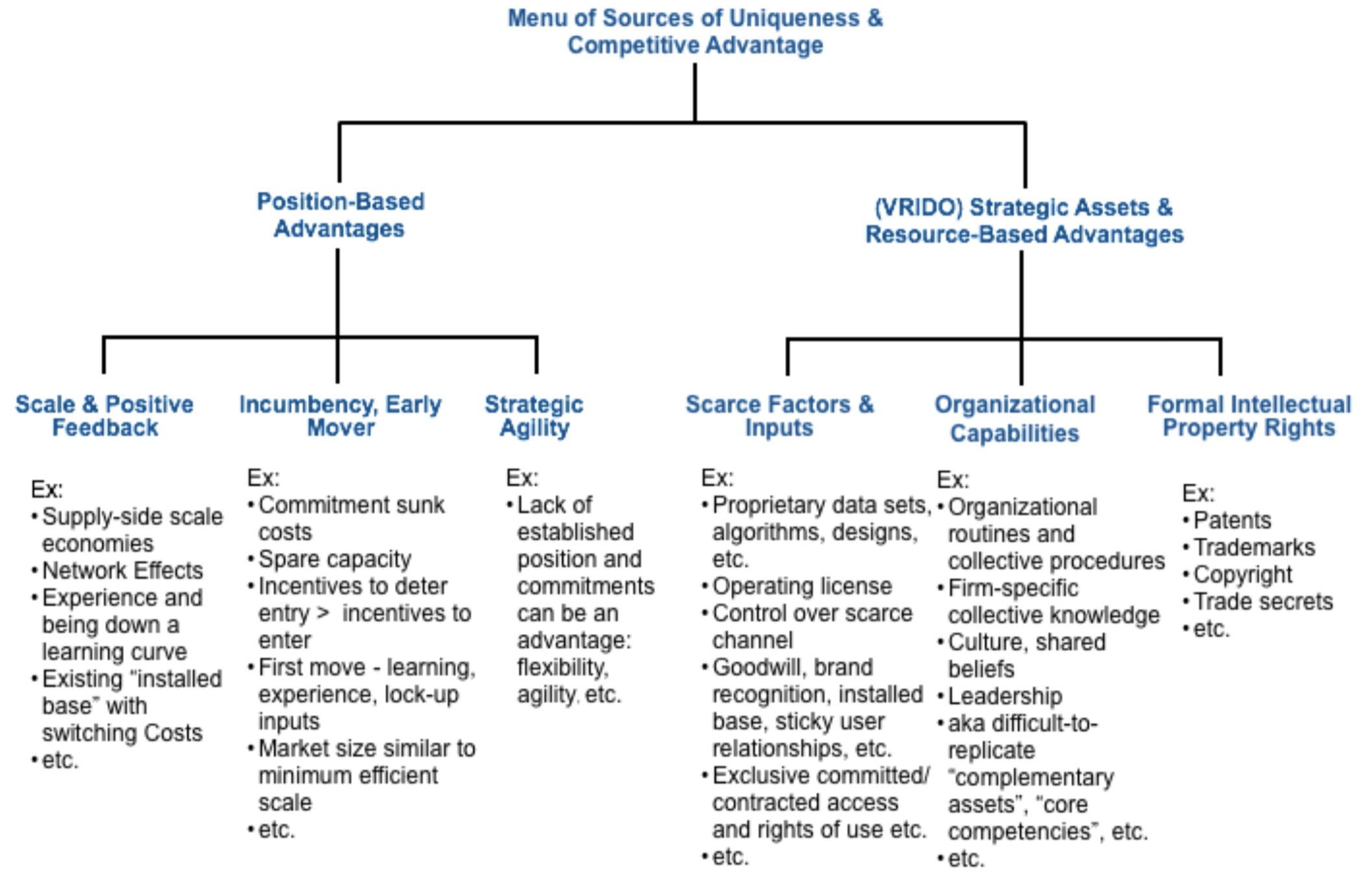

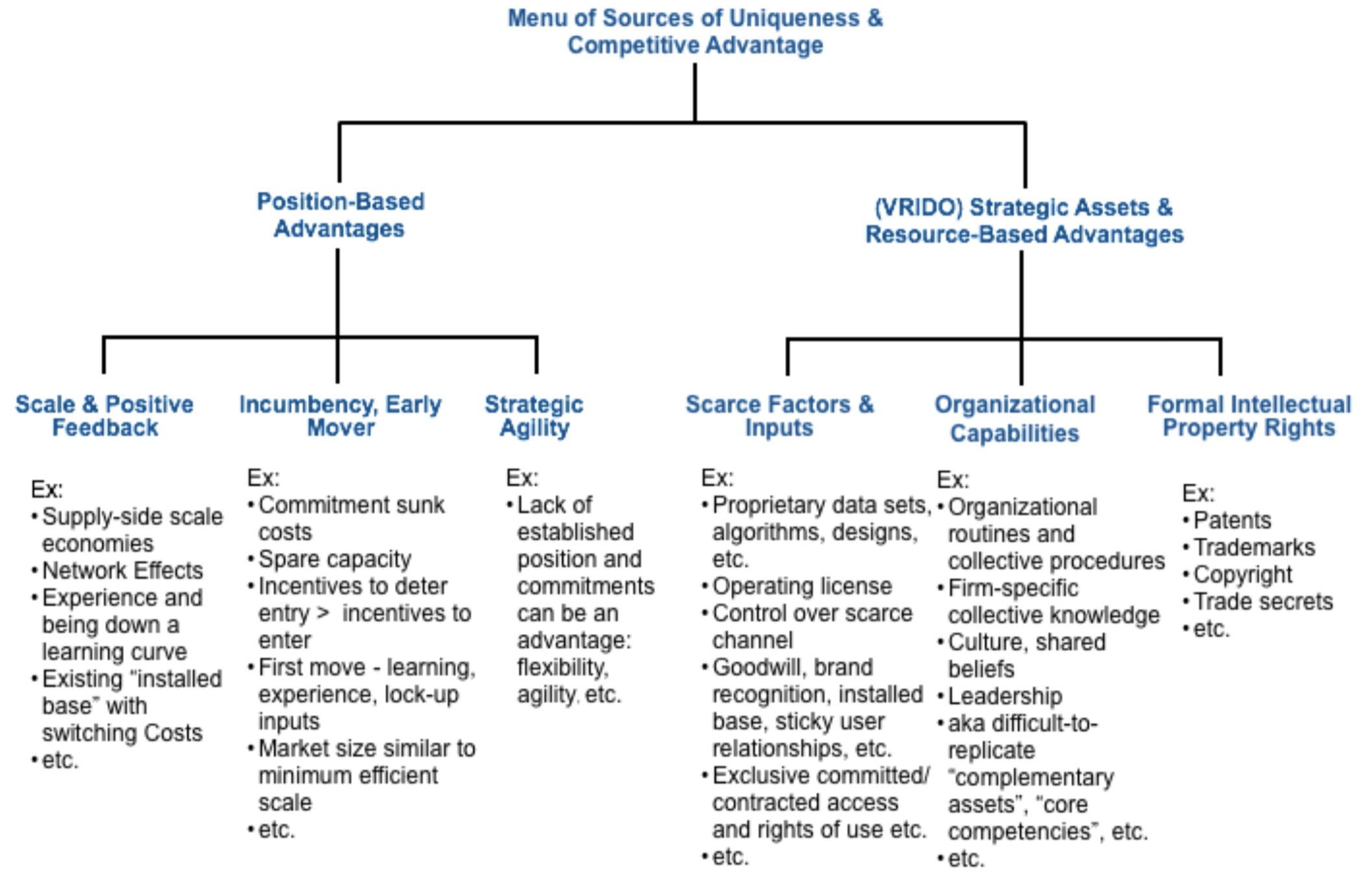

Seguendo le considerazioni sopra riportate abbiamo visto che ragionamento strategico risulta di vitale importanza per ogni genere di impresa e può esplicarsi talvolta anche solo con considerazioni qualitative e generiche, quindi persino in assenza di dati gestionali e verifiche di mercato. Spesso tuttavia il successo pratico che può derivare dal mettere in pratica le considerazioni sopra riportate dipende anche da un altro essenziale fattore : la capacità dell’impresa di erigere valide barriere all’entrata della concorrenza.

Ogni impresa ha elementi di unicità e delle caratteristiche particolari, che si riflettono tanto nel fascino che essa può promanare quanto nella qualità dei suoi prodotti e servizi, nel livello di qualità dei medesimi. Ma se quegli elementi sono facilmente riproducibili dalla concorrenza, se gli investimenti necessari a qualcun altro per avere successo nell’aggredire il mio mercato sono bassi, se ci sono validi sostituti dei miei prodotti e servizi allora io devo fare qualcosa per incrementare l’unicità della mia proposta, la dipendenza della mia clientela, la difficoltà di essere facilmente sostituibile.

Il tema è di grande importanza perché oggigiorno l’arena competitiva evolve così velocemente che non è letteralmente possibile fare programmi e investimenti se non si riesce a configurare un orizzonte temporale sufficiente nel quale I nostri prodotti possono avere successo per trovare un ritorno adeguato agli sforzi e ai denari impiegati.

A volte non si tratta perciò di mere tattiche per poter mantenere prezzi elevati in presenza di validi ed economici sostituti, o di arguzie di breve termine per riuscire a mantenere artificialmente degli spazi di mercato che in realtà non esistono più. Qualsiasi organizzazione aziendale deve riuscire a dotarsi di una propria unicità e di un suo “fascino” implicito che può permetterle di esprimere valore nel tempo. Se non ci riesce, anche laddove la velocità di rinnovamento del mercato non sia alta, c’è ugualmente il rischio che quest’ultimo evapori perché magari è il personale che trova facile spostarsi altrove o perché non si riesce a finanziare il rinnovamento.

La costruzione di valide barriere all’entrata della concorrenza quasi mai è solo questione di quattrini. Molto spesso è il risultato di una strategia vincente e di un ragionamento strategico integrato, ma quasi sempre è un fattore vitale. Anche laddove esse non sembrano essenziali, riuscire a erigere difese strategiche risulta essenziale per avere un orizzonte temporale adeguato a limitare I danni di un attacco esterno, di un esodo interno o di un brutale rimpiazzo dovuto a tecnologie innovative o a concorrenza sleale. Ci sono mille ragioni per le quali la concorrenza può farci dei danni, ma se si sono riuscite a costruire valide “barriere all’entrata” si avrà probabilmente il tempo di reagire o di ridimensionare utilmente l’azienda.

IL “TICKET MINIMO” DEL BUSINESS

A volte fanno parte di tale ragionamento le necessarie dimensioni minime aziendali per poter chiudere il cerchio di una idonea proposizione di valore alla clientela. Capita che se sono troppo piccolo non riesco ad esprimermi e nemmeno riescono ad esprimere valore, con la mia organizzazione, I miei prodotti. Se non riesco ad avere una diffusione capillare della distribuzione, se non riesco ad esprimere autorevolezza, se non riesco a fare adeguati investimenti, se non riesco a trovare efficienza nella produzione, allora tutti gli altri ragionamenti rischiano di passare in secondo piano perché sono privo di alcune leve fondamentali per riuscire a sostenere la competizione.

Il ragionamento è di assoluta ovvietà e, pur tuttavia, molte imprese italiane ricadono in tale fattispecie di mancanza di adeguate dimensioni aziendali. Per motivi storici, familiari o di difficoltà di trovare risorse adeguate alla crescita. In quei casi ove si riscontra l’impossibilità di raggiungere le dimensioni minime aziendali per poter mettere in campo una strategia, allora l’urgenza è quella di individuare un network di collaborazioni, una rete di imprese, un possibile acquirente del business o I necessari capitali per la crescita. In molti casi gli imprenditori decidono di vendere per questi motivi, o perché si intravedono all’orizzonte le necessità di spostare la competizione su scala globale, o anche solo perché la distribuzione è diventata inefficace se non si investe di più.

Molte imprese (anche decisamente grandi) che si rivolgono alle banche d’affari per trovare risposta alle loro problematiche strategiche arrivano a dare loro un doppio mandato : da un lato per la quotazione in borsa (o il reperimento di capitali per altra strada) e dall’altro per la vendita del business (il cosiddetto “dual tracking”).

Ma anche I ragionamenti relativi alla misurazione delle dimensioni minime aziendali necessarie non sono poi così ovvi. Esistono ed esisteranno sempre delle strategie di “nicchia”. Esistono ed esisteranno sempre degli ambiti speciali, delle situazioni particolari e delle nuove esigenze che possono essere soddisfatte con vecchi prodotti. Anzi: è proprio in questi casi che trionfa il pensiero strategico e che può persino arrivare a superare il problema dimensionale. E’ per questo che è così importante!

Stefano di Tommaso