IN BORSA MAI DIRE MAI!

Dopo l’improvvisa inversione di rotta degli ultimi giorni diviene più difficile prevedere dove saranno le borse intorno a fine anno. Ogni scenario è lecito, dal momento che sono tutt’ora al lavoro le tendenze che ne hanno scatenato la crescita. Ma sono entrati ancora una volta in gioco dei rischi asistematici dovuti alla quarta ondata pandemica e alle sue possibili conseguenze in termini di risvolti per l’economia reale. Le borse potrebbero sì riprendere la loro corsa la rialzo, ma la volatilità attesa è ai massimi, e la tempistica dei loro movimenti è dunque ben poco prevedibile. Morale: ci sono molte ragioni per le quali il mercato azionario globale potrebbe tornare a risalire, ma il condizionale è d’obbligo: in borsa mai dire mai!

IL SELL-OFF

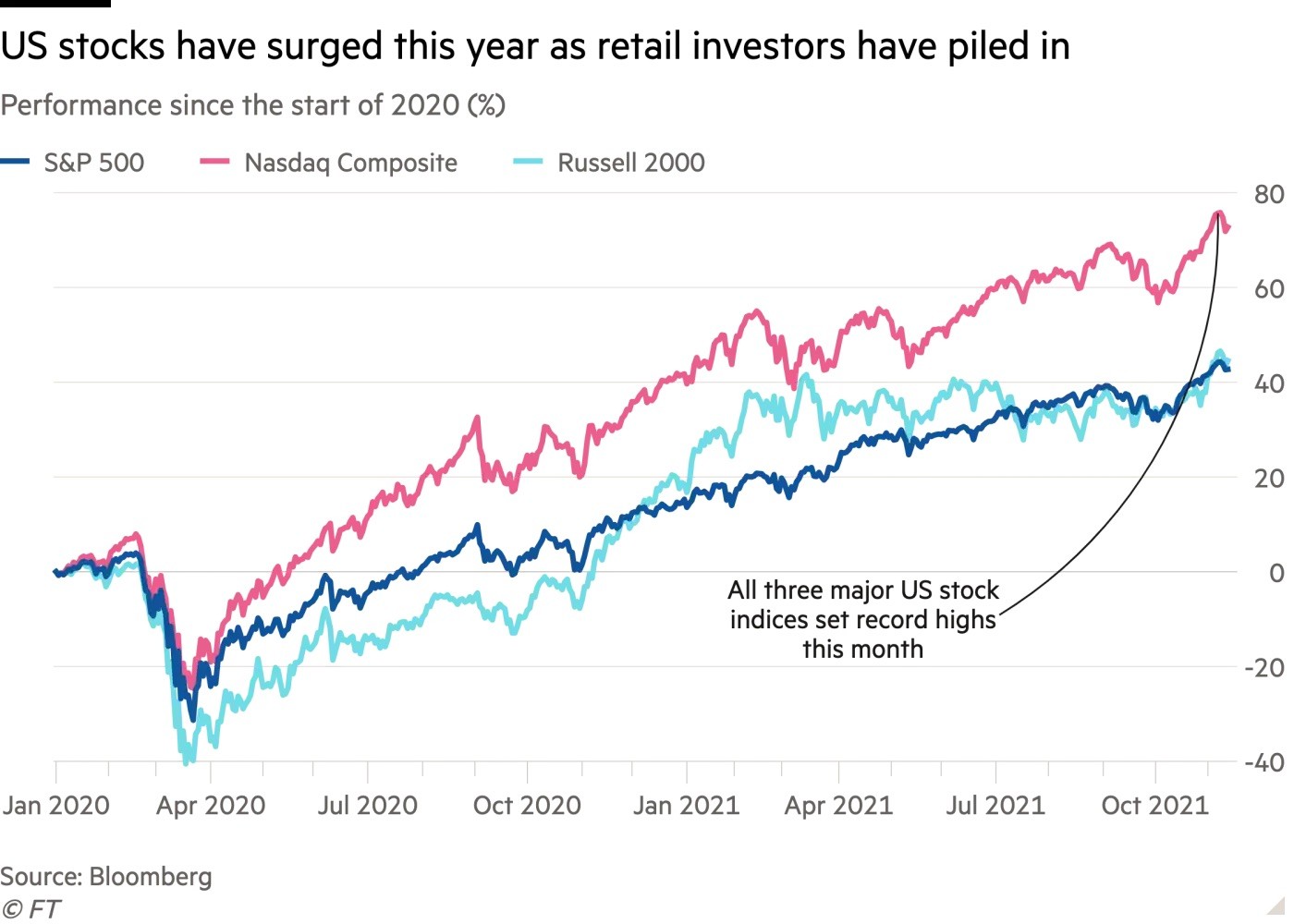

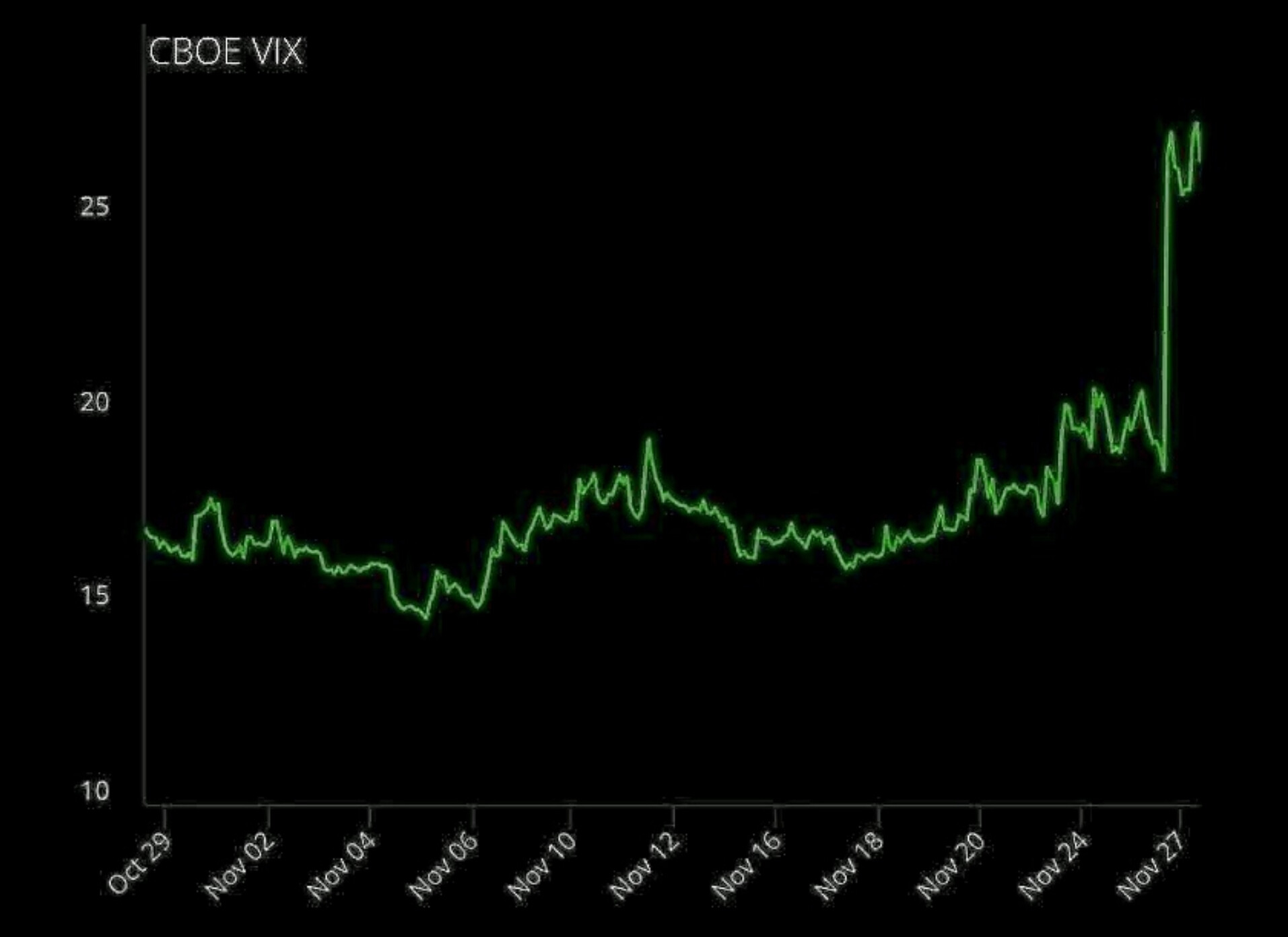

Lo scorso anno di questi tempi l’allarme contagi -ancora in assenza dei vaccini- aveva generato quasi lo stesso panico di inizio pandemia. Stavolta è più complicato prendersela con l’ennesima variante del COVID ma per le borse di tutto il mondo l’allarme degli ultimi giorni ha funzionato alla grande: il sell-off (la svendita dei titoli quotati in borsa) è stato uno dei più avversi della storia borsistica recente. Nel grafico che segue ecco cosa è successo :

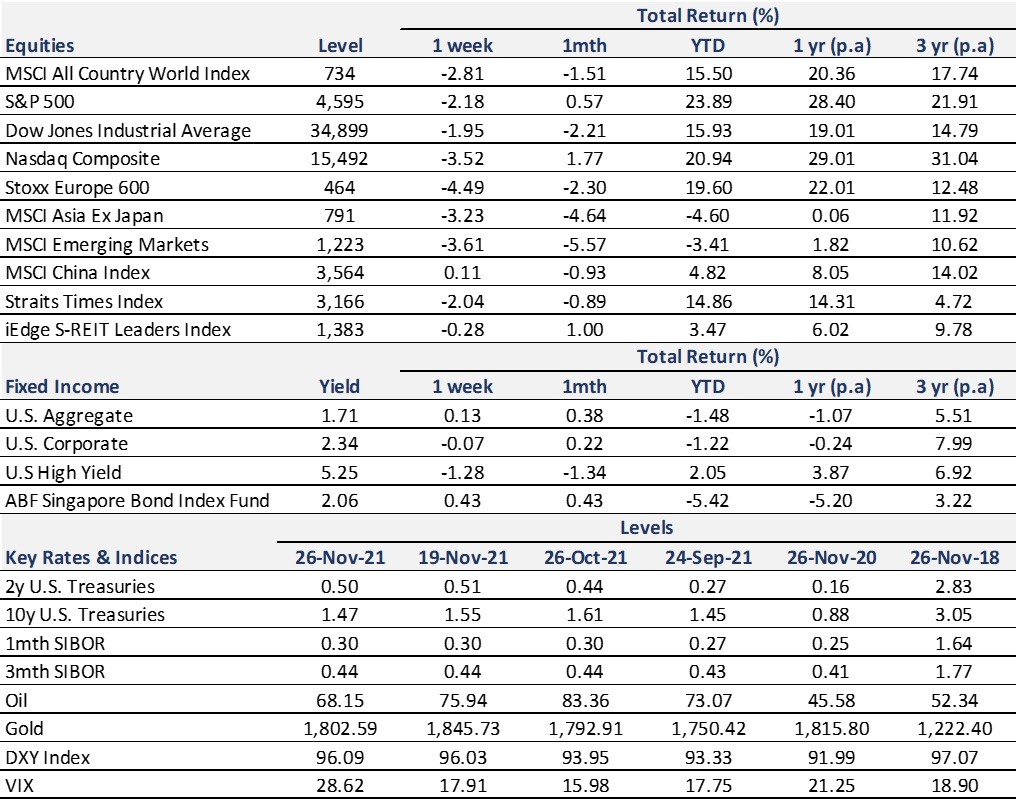

Al calo medio delle borse nel mondo (indice MSCI ALL COUNTRY) di circa il 3% nell’ultima settimana si contrappone un guadagno del 15,50% da inizio anno e di oltre il 20% da un anno fa ad oggi. Per le borse europee è andata all’ingiù in maniera ancora più marcata, dopo una crescita dell’ultimo anno ancora maggiore: l’indice delle principali azioni quotate (STOXX EUROPE 600) è sceso di quasi il 4,5% nell’ultima settimana dopo una crescita di quasi il 20% da inizio anno e di oltre il 22% da un anno fa ad oggi.

LA VOLATILITÀ E’ ALLE STELLE

D’altra parte ce l’eravamo già detto: con le quotazioni quasi ai massimi storici c’era da attendersi una volatilità in deciso aumento e così è stato. Ora, durante la calma del fine settimana, non è facile orientarsi tra le ondate della tempesta improvvisa che si è scatenata per comprendere qual’è la tendenza di fondo. Ma la sensazione è che questa non sia affatto cambiata. E cioè che sia ancora al rialzo e che il sell-off di questi giorni possa presto essere archiviato come un momento di panico e nient’altro.

I MOTIVI DI OTTIMISMO

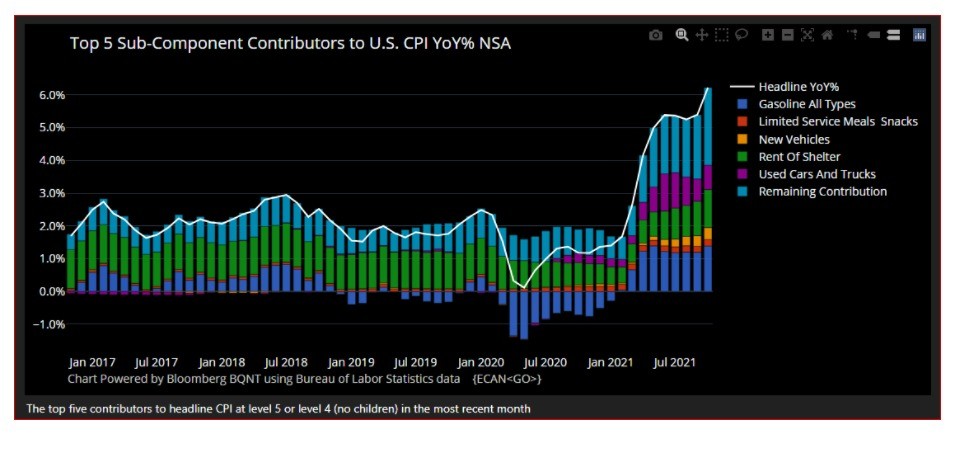

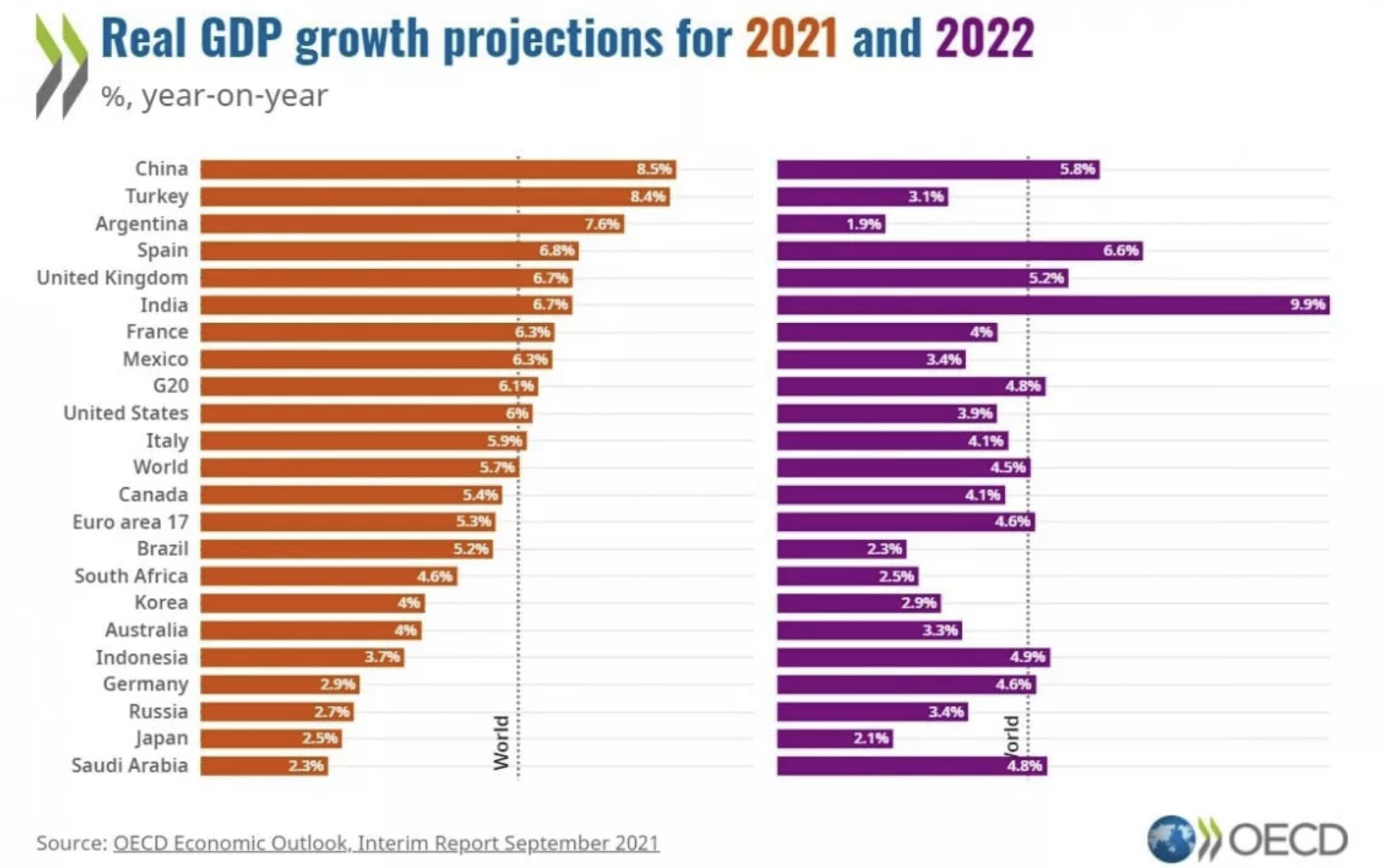

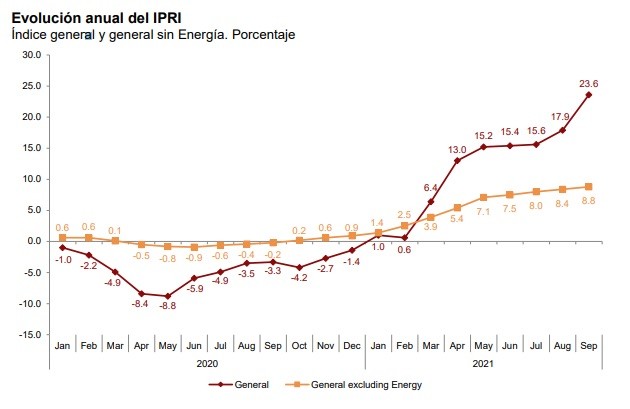

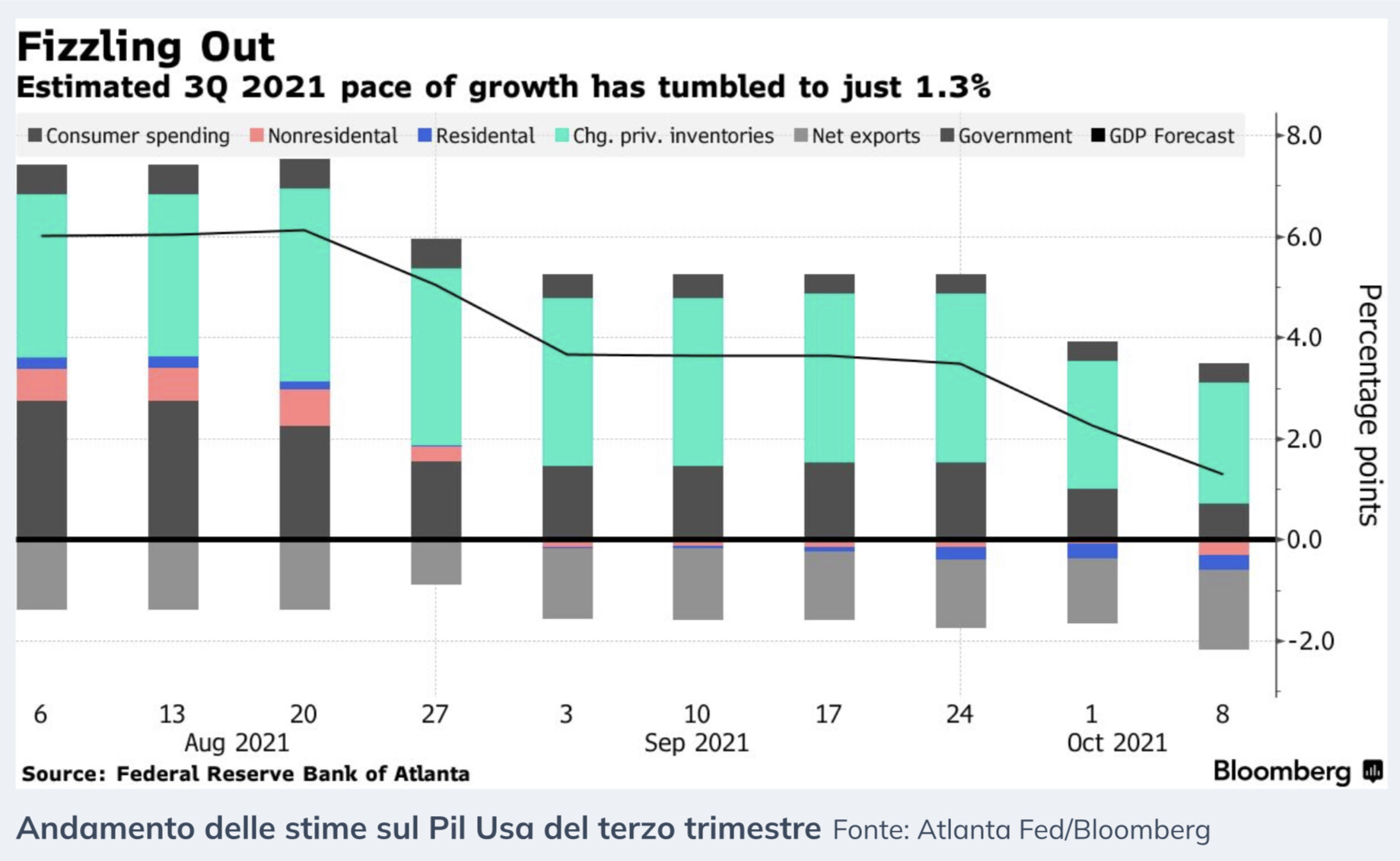

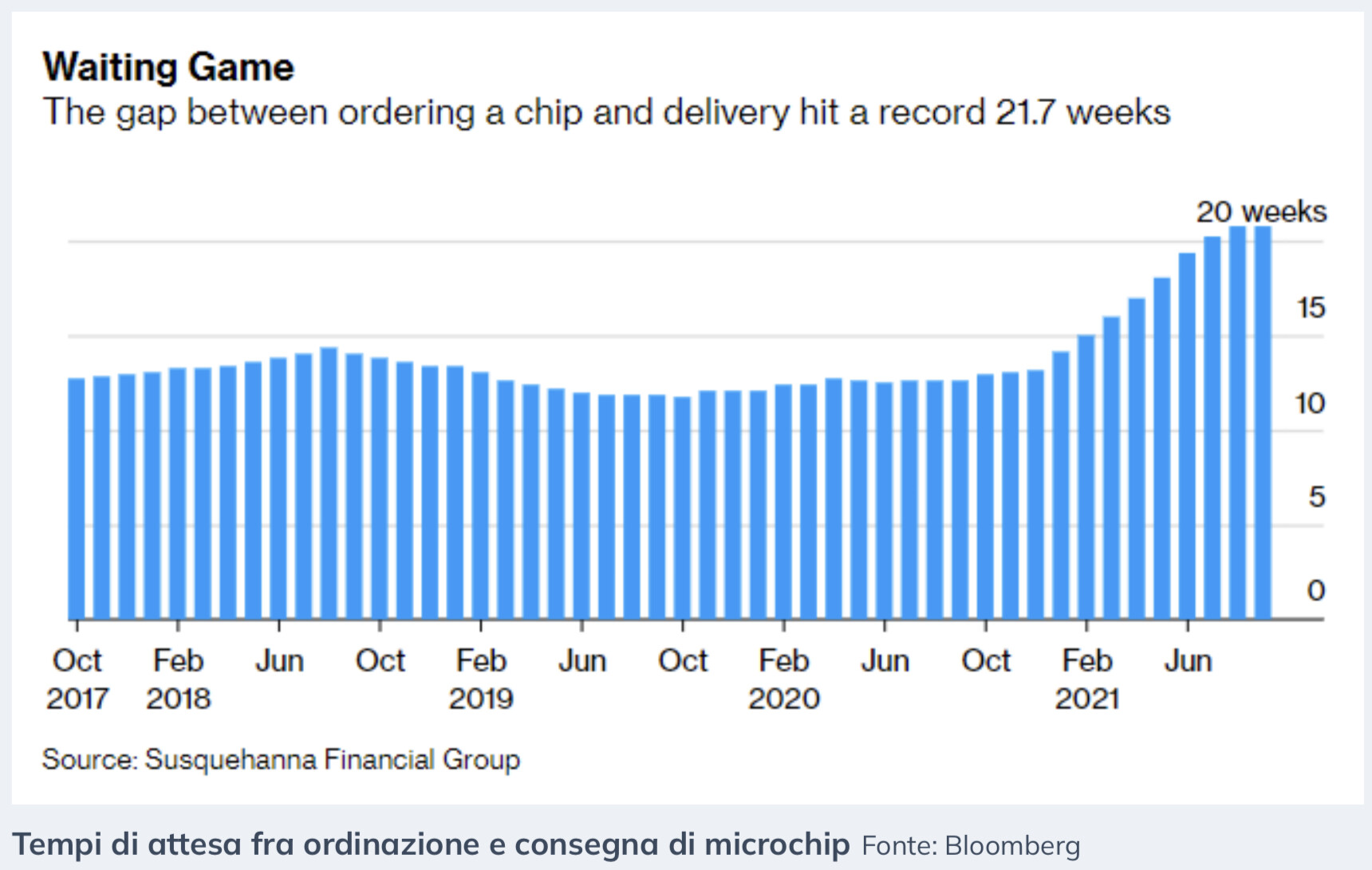

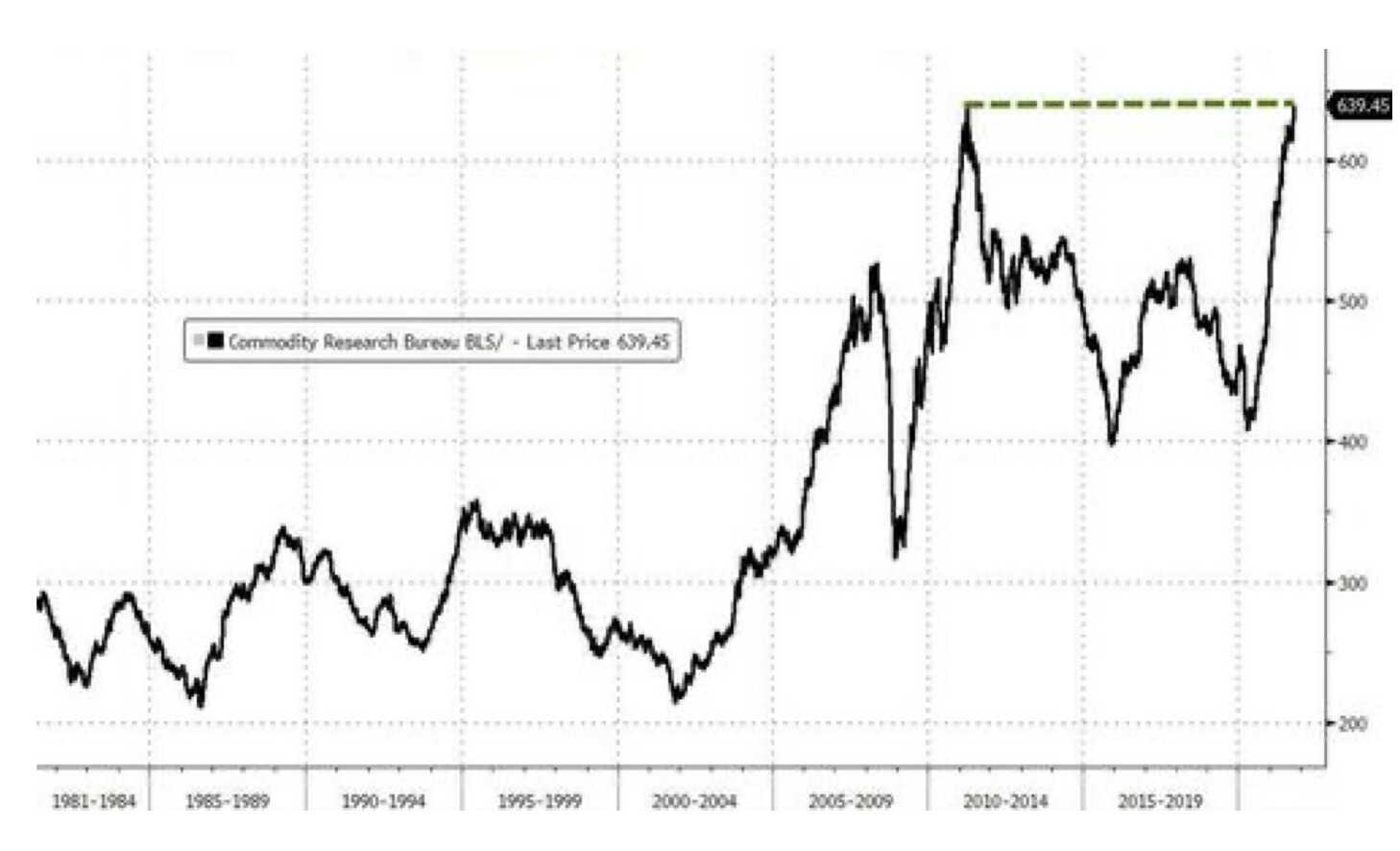

Quali motivi per dirlo? Non ci sono grandi patemi d’animo per la crescita economica (le ultime rilevazioni mensili dell’indice dei direttori acquisti delle aziende (il MARKIT) sino positive e battono le aspettative, l’inflazione sembra potersi leggermente attenuare (ed è già una buona notizia). Questo vale soprattutto per le materie prime, mentre per il petrolio c’è un bel po’ di panico, oltre che una tendenza di fondo poco rassicurante, dovuta alla scarsità di materia prima prodotta, rispetto alla domanda.

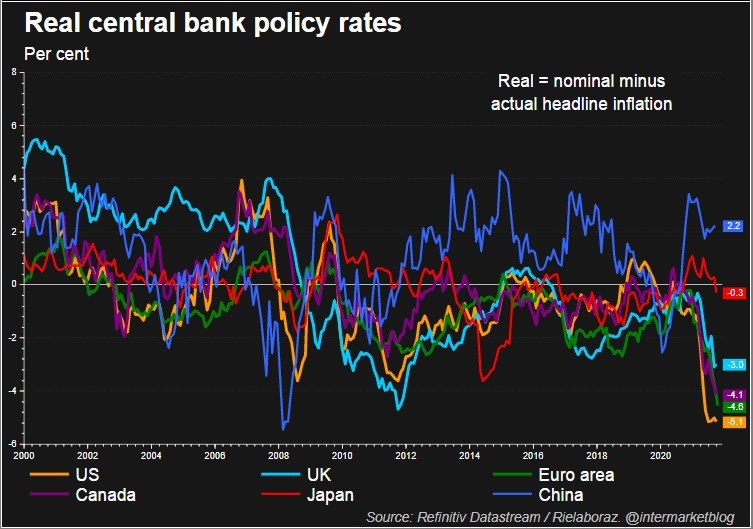

Soprattutto c’è il fatto che la situazione pandemica, che qualche colpo di assestamento lo darà di sicuro alla crescita economica globale, costituirà il movente principale (se non la scusa) per spingere le banche centrali a mantenere un atteggiamento accomodante e continuare -di fatto- ad immettere liquidità sul mercato. Cosa che non può mancare di avere effetti positivi sul mercato azionario, in particolar modo intorno a fine anno, quando i gestori di patrimoni devono portare a casa le loro performances, nonché le commissioni che ne derivano.

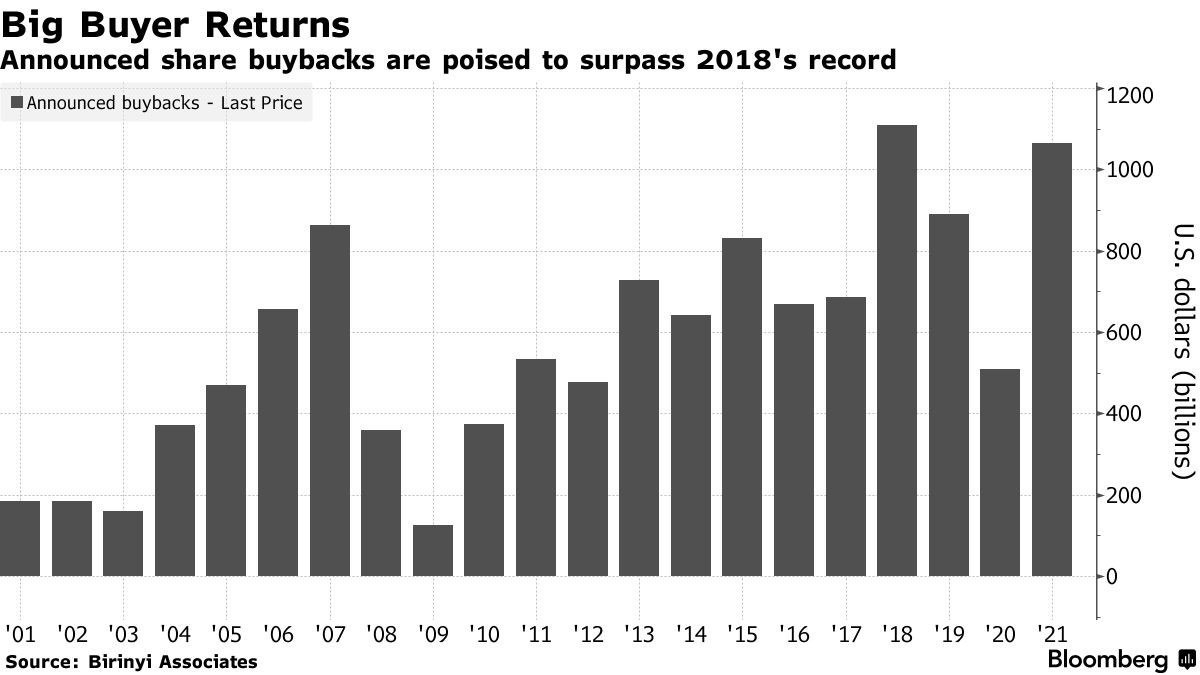

E’ dunque piuttosto probabile che la corsa delle Borse abbia soltanto avuto uno stop. E poi, come se non bastasse, secondo Goldman Sachs con il nuovo anno sta per riversarsi sul solo mercato azionario americano più di un trilione di dollari di “buy-back” aziendali (cioè di acquisti di azioni proprie da parte delle aziende), ai massimi della storia recente, come mostra il grafico qui riportato:

IL POSSIBILE “RALLY” DI FINE ANNO

In quest’ottica potremmo anche vedere il sell-off di fine Novembre quasi soltanto come un’ottima occasione per comprare prima che il mercato raggiunga nuovi massimi. Determinati principalmente da un comportamento relativamente razionale di chi investe che risponde all’acronimo di “TINA” (“there is no alternative”: al mercato azionario).

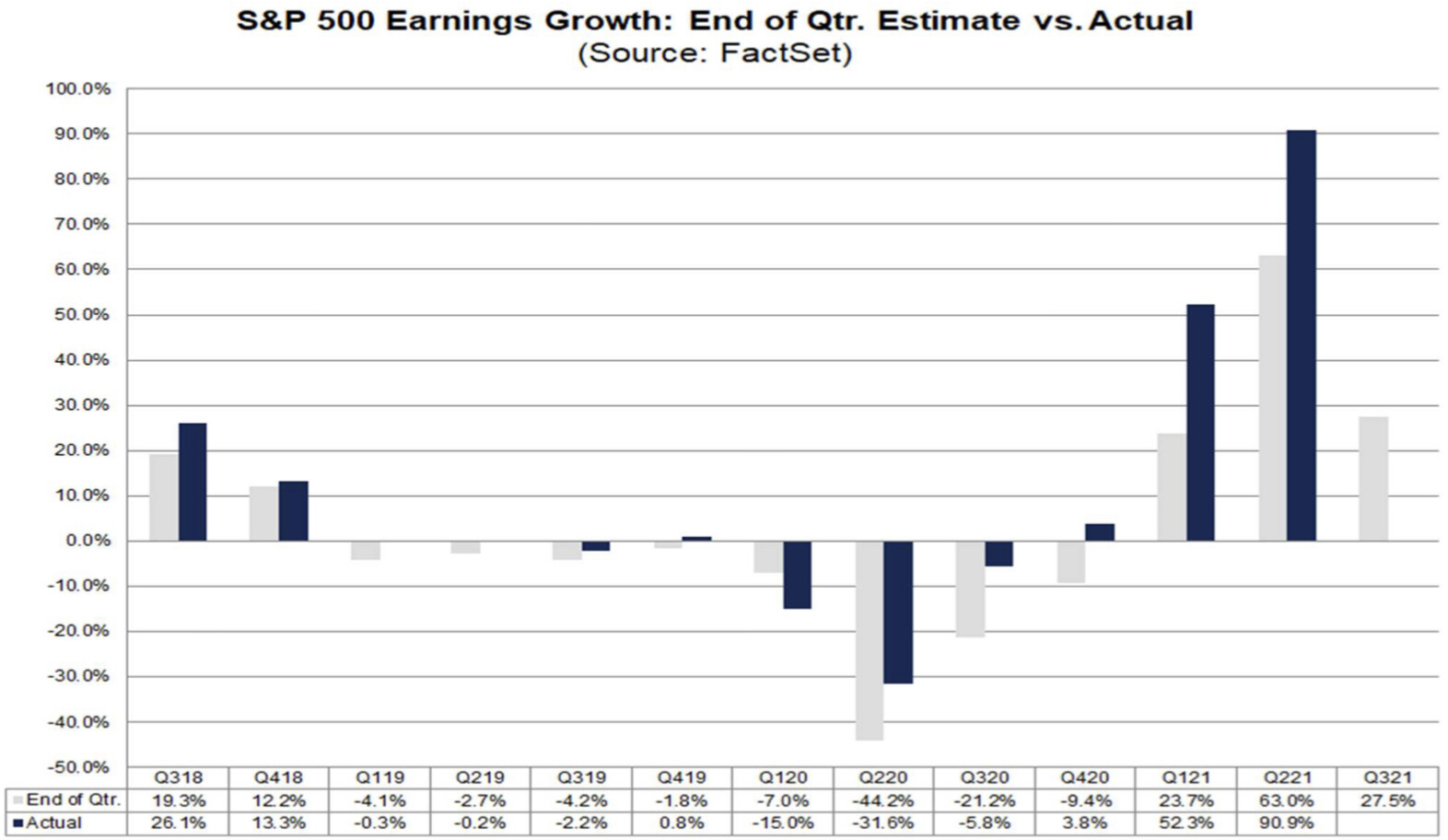

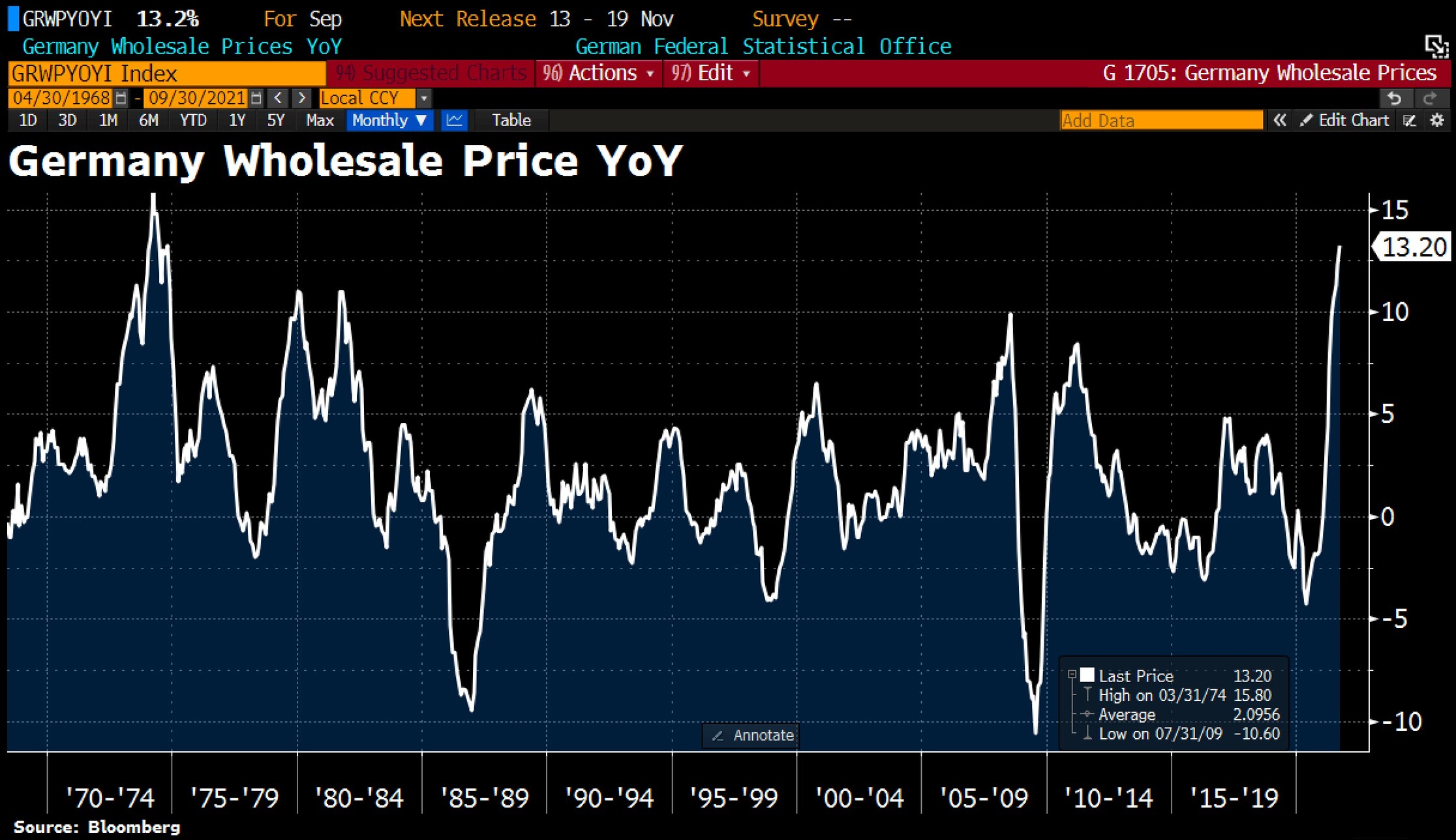

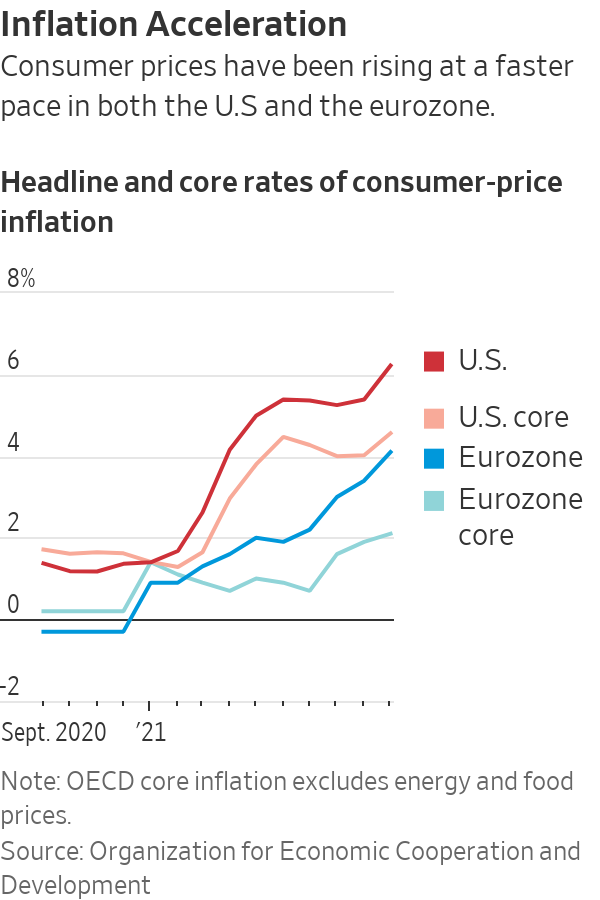

Investire in obbligazioni in un momento in cui i tassi potrebbero salire può risultare infatti più rischioso dell’investire in Borsa, mentre mantenere la liquidità può significare non soltanto perdere delle opportunità di rialzo, ma prima ancora può comportare l’erosione del capitale ad opera dell’inflazione. Che potrà sì diminuire, ma difficilmente si fermerà, come dimostra la situazione dell’estremo oriente, dove la crescita economica si è già ridotta decisamente, ma l’inflazione no! Di seguito un grafico andamento le di USA e UE:

PERÒ…

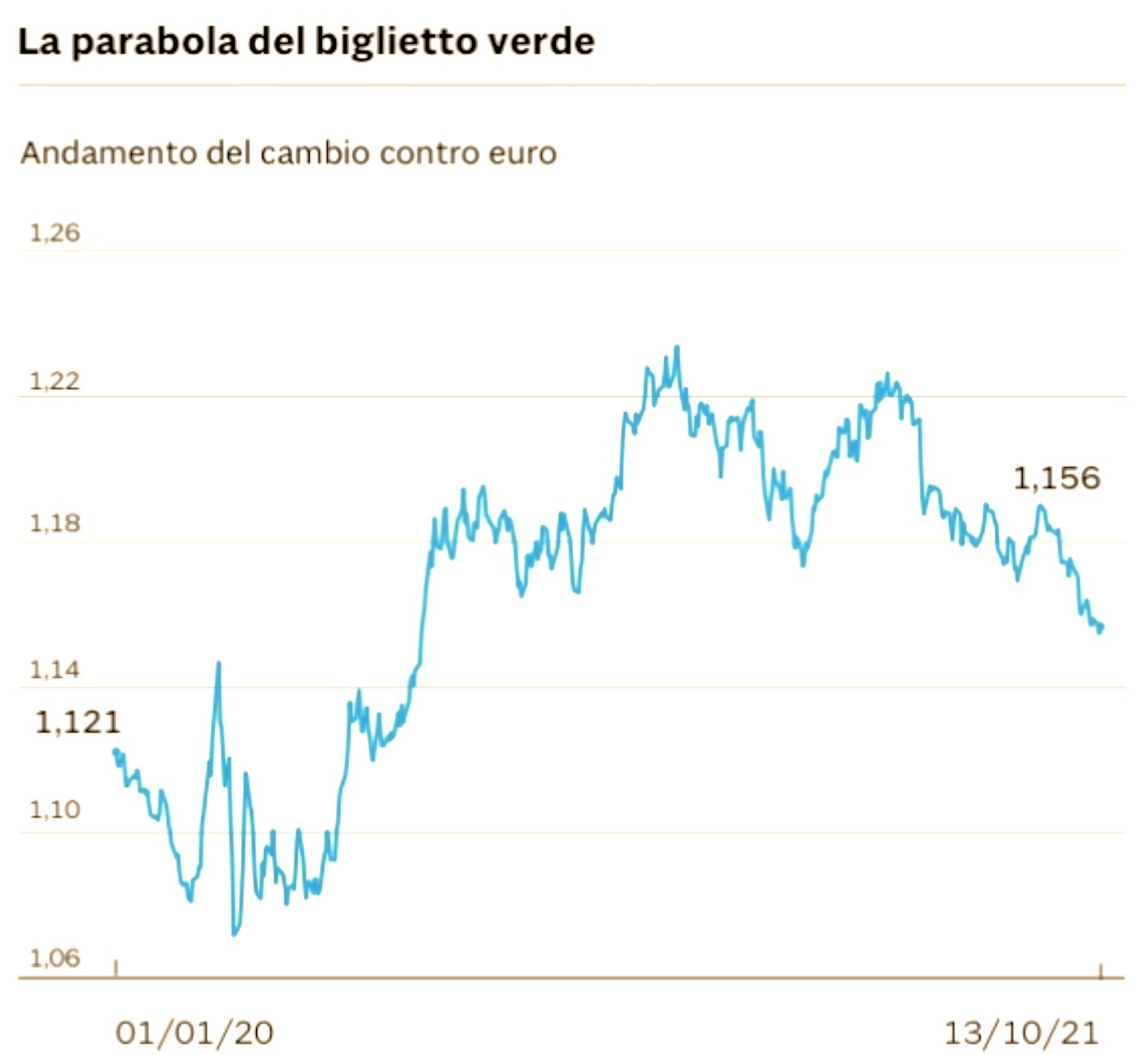

Mai dare per scontato il risultato però, perché è altrettanto vero che l’evolversi della quarta ondata pandemica non lo conosce nessuno, così come è vero che un dollaro troppo forte (come è già oggi) rischia di rovinare le feste a tutti, dai paesi emergenti fino agli americani stessi, gettando di conseguenza le borse in un possibile stato di panico.

Senza considerare il rischio che anche il caro-petrolio (che, appunto, rischia di riprendere presto) possa giocare un brutto scherzo all’economia e, di conseguenza, agitare ancora una volta le acque già particolarmente mosse dell’investimento azionario, per l’impatto negativo che può comportare sui profitti di periodo.

Tutto questo per dire che, se la volatilità per le prossime settimane è servita quasi per certo su un piatto d’argento, persino nel caso in cui le borse dovessero parallelamente tornare a guadagnare nuovi massimi, la festa potrebbe non riguardare tutti. E’ altresì prevedibile infatti al momento l’ennesima rotazione dei portafogli, quantomeno nel caso in cui dovessero essere rispolverate restrizioni a viaggi e movimenti in genere.

Come dice Alessandro Fugnoli (di Kairos) nella sua ultima newsletter insomma: ci vuole anche tanta pazienza: per le banche centrali onde evitare di reagire eccessivamente ad un’inflazione che potrebbe attenuarsi, e per gli investitori per decidere quale strada prendere senza svendere nel momento sbagliato. Sempre che ce la si possa permettere…

Stefano di Tommaso