CAPITALI E TECNOLOGIA RIVOLUZIONANO L’INDUSTRIA AUTOMOBILISTICA

Tutti si chiedono cosa succederà all’industria dei veicoli da trasporto (e dei loro componenti), innanzitutto perché essa ha vissuto sino ad oggi un certo numero di anni di grande bonanza e adesso mostra qualche segnale di stanchezza nelle vendite e nei prezzi praticati (è da tempo esclusivamente un mercato di sostituzione), ma anche e soprattutto perché ci aspetta che in esso prendano contemporaneamente piede tre diverse rivoluzioni tecnologiche e di mercato che lo influenzeranno moltissimo:

TRE DIVERSE RIVOLUZIONI TECNOLOGICHE SONO IN ARRIVO

– la motorizzazione dei veicoli : (sempre più ibrida-elettrica o mossa da nuove tipologie di combustibile (esempio: idrogeno) e sempre meno diesel, anche in funzione delle esigenze ecologiche e di miglior comfort prestazionale (vibrazioni, rumore, accelerazione, frenata, sospensioni, tenuta di strada…)

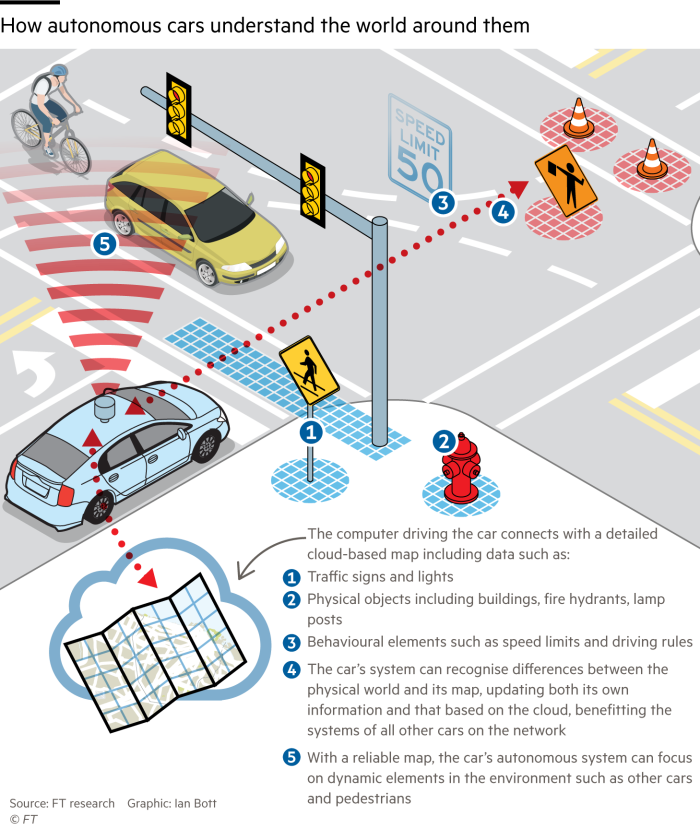

– la tecnologia di guida dei veicoli: anche grazie alla digitalizzazione e allo sviluppo delle tecnologie ad essa collegate, ci si aspetta che i veicoli in circolazione saranno animati da grandi intelligenze artificiali, sempre più capaci di farli muovere in sicurezza e autonomamente, sfidando la crescente complessità di ogni contesto (dai centri città ai tunnel alla pioggia o neve),

– La condivisione della proprietà dei veicoli: dal momento che è stimato che ogni veicolo venduto venga utilizzato in media pochi minuti al giorno e che la congestione urbana del traffico spinge inevitabilmente a ridurne il numero in circolazione. Un’esigenza che rimodellerà anche il design dei veicoli, le loro caratteristiche di parcheggiabilità, durabilità e autonomia, data la necessità che ne consegue di poter restare in esercizio per il maggior numero di ore al giorno.

È chiaro che si tratta di tre potentissime ventate di novità che ci si aspetta potranno a breve termine cambiare radicalmente i connotati dell’intera filiera produttiva, ma è ancora più evidente che nessun operatore potrà in futuro fare a meno di importanti collaborazioni con quelli attivi in settori industriali completamente diversi dall’industria tradizionale vdell’auto:

I SETTORI INTERESSATI AL CAMBIAMENTO DELL’INDUSTRIA AUTOMOBILISTICA

– dalla fabbricazione di motori elettrici e dei sistemi di “power train” (gestione della trazione) sempre più efficienti,

– all’industria dei sensori di ogni genere,

– al settore informatico e dell’intelligenza artificiale

– a quello della conservazione dell’energia (batterie e sistemi alternativi, quali le fuel cells),

– fino all’industria dei nuovi materiali, dalla siderurgia al carbonio, al grafene, al vetro e ai nuovi materiali compositi plastici,

– o a quella del design e dell’arredo interno (ivi compresa la pelletteria e gli accessori)

– per finire con l’ergonomia e gli apparati elettro-medicali utili per la prevenzione degli infortuni.

NULLA SARÀ PIÙ COME PRIMA

Se però tutto questo è vero, è altresì realistico pensare che ben poco del panorama industriale nel settore “automotive” prossimo venturo resterà simile a quello attuale!

Con ogni probabilità dunque il “venture capital” e le “fusioni e acquisizioni” (anche e soprattutto trasversali a diversi settori economici) rimodelleranno e ridefiniranno completamente i confini dell’industria dell’auto, i moltiplicatori di valore di ciascun segmento, fino a decretare il successo o la disfatta di vecchi e nuovi gruppi industriali che riusciranno meglio di altri a cavalcare le ondate di rinnovamento sopra descritte.

Il probabile calo delle vendite degli “altri” veicoli e l’avvento di nuove normative che tenderanno a risultare più restrittive nei confronti dei veicoli inquinanti termineranno il lavoro della ridefinizione dell’industria automobilistica. Ovviamente in un tale contesto chi si ferma è perduto!

IL TRIONFO DELL’INTELLIGENZA ARTIFICIALE

Ma se c’è un comparto che più probabilmente la farà da padrone è quello dell’intelligenza artificiale, sia nell’attirare i maggiori capitali e i migliori cervelli scientifici dati i moltiplicatori di valore che il mercato finanziario gli riserva, che nella pervasività delle innovazioni che esso determina, anche al di fuori dell’industria della mobilità.

Negli ultimi anni la robotica in generale e l’intelligenza artificiale in particolare hanno attratto le maggiori risorse dei capitali di ventura e la Silicon Valley è oggi tutta un fiorire di start-up tecnologiche focalizzate sulla guida autonoma dei veicoli e su tutto l’indotto che tale industria ha generato. Se va avanti di questo passo il cuore dell’industria dell’auto non potrà che spostarsi in California! Il Giornale della Finanza l’anno passato ha già pubblicato 3 articoli sui cambiamenti in arrivo nell’industria automobilistica : a proposito dell’ auto intelligente , a proposito della sua supply chain, e riguardo al fenomeno del car sharing .

CAPITALIZZAZIONI DA SOGNO

Le più grandi società della Silicon Valley in concorrenza con Zoox sono peraltro dei colossi come Waymo, la società lanciata da Google nel settore della guida autonoma basata sull’intelligenza artificiale con la collaborazione di Fiat Chrysler e molte altre (BMW, HONDA, INTEL e DELPHI. In una recente intervista al capo analista di UBS Eric Sheridan Business Insider riporta che la sua valutazione come società una volta scorporata da Alphabet (la holding di Google) potrebbe toccare I 135 miliardi di dollari! Per fare un paragone la Ford Motor Co. capitalizza in borsa “soltanto” una quarantina di miliardi di dollari!

Le più grandi società della Silicon Valley in concorrenza con Zoox sono peraltro dei colossi come Waymo, la società lanciata da Google nel settore della guida autonoma basata sull’intelligenza artificiale con la collaborazione di Fiat Chrysler e molte altre (BMW, HONDA, INTEL e DELPHI. In una recente intervista al capo analista di UBS Eric Sheridan Business Insider riporta che la sua valutazione come società una volta scorporata da Alphabet (la holding di Google) potrebbe toccare I 135 miliardi di dollari! Per fare un paragone la Ford Motor Co. capitalizza in borsa “soltanto” una quarantina di miliardi di dollari!

La General Motors ha invece acquistato CRUISE alla fine del 2017, valutandola 1 miliardo di dollari. Recentemente (fine maggio 2018) Softbank ha investito nella società 2,25 miliardi di dollari con un aumento di capitale che dovrebbe portarla a controllarne il 20% circa, valutandola implicitamente 11,25 miliardi di dollari.

Ci sono in realtà in questo momento oltre 50 società e filiali di altre aziende che hanno dei veicoli a guida autonoma in circolazione per le strade della California, tutte suscettibili di riuscire a vincere, nelle varie sfaccettature, la corsa all’auto intelligente! Ma soprattutto molte di queste hanno in corso il sorpasso della valutazione della loro casa-madre, quando non sono nate in modo del tutto spontaneo.

LA RIGENERAZIONE DEL SETTORE

Dal momento che le prime a investire in queste start-up sono state proprio le case automobilistiche tradizionali, non è difficile ipotizzare una salutare “rigenerazione” di quell’industria, anche perché sino a ieri a causa dell’oligopolio di fatto che ne preservava margini e quote di mercato, il settore dell’auto era rimasto a fabbricare -affinandole- sostanzialmente le stesse autovetture degli anni ‘90. Forse gli azionisti di controllo dei protagonisti della nuova generazione di costruttori di autoveicoli rimarranno quasi gli stessi, ma le risorse umane, le modalità di lavoro e gli stabilimenti produttivi non potranno che cambiare radicalmente nei prossimi mesi e anni, perché la rivoluzione del settore è in pieno corso!

Dal momento che le prime a investire in queste start-up sono state proprio le case automobilistiche tradizionali, non è difficile ipotizzare una salutare “rigenerazione” di quell’industria, anche perché sino a ieri a causa dell’oligopolio di fatto che ne preservava margini e quote di mercato, il settore dell’auto era rimasto a fabbricare -affinandole- sostanzialmente le stesse autovetture degli anni ‘90. Forse gli azionisti di controllo dei protagonisti della nuova generazione di costruttori di autoveicoli rimarranno quasi gli stessi, ma le risorse umane, le modalità di lavoro e gli stabilimenti produttivi non potranno che cambiare radicalmente nei prossimi mesi e anni, perché la rivoluzione del settore è in pieno corso!

Stefano di Tommaso

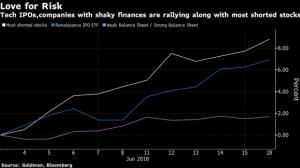

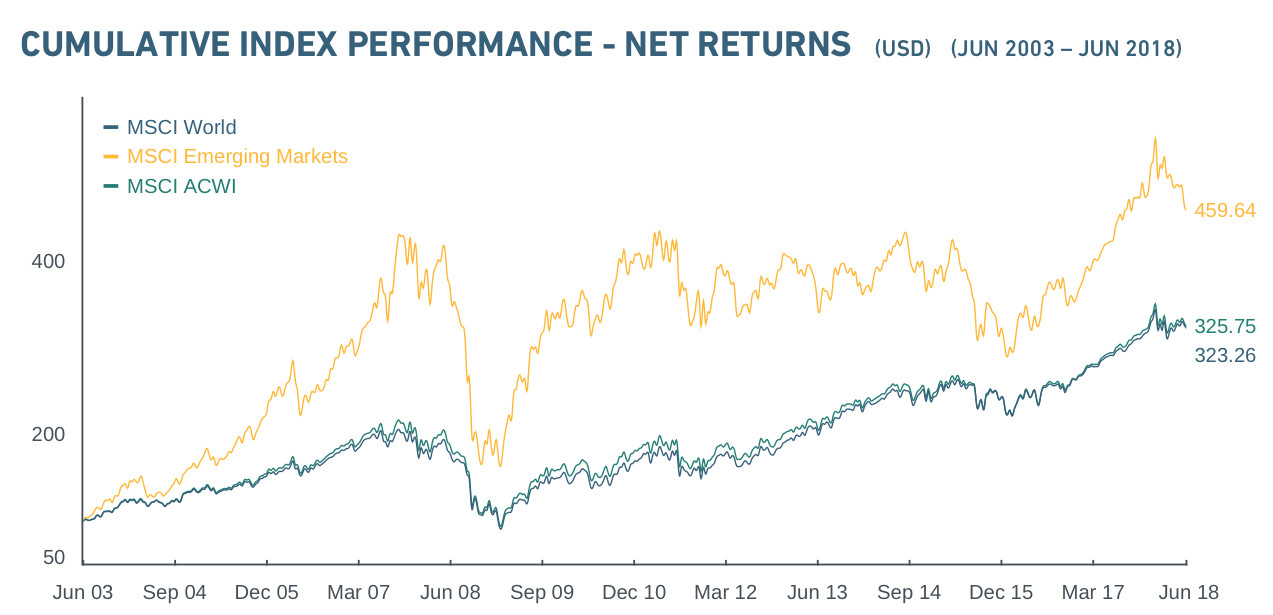

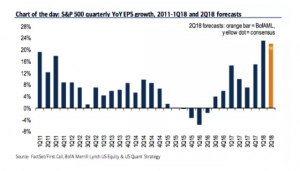

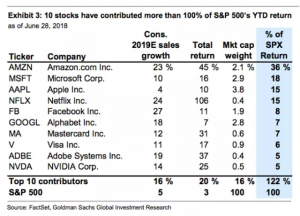

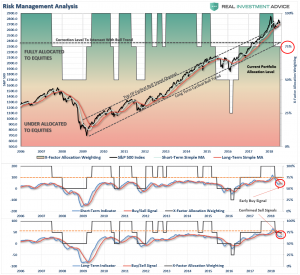

anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi.

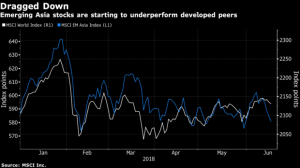

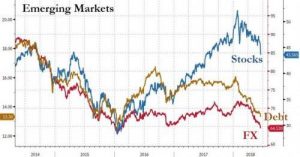

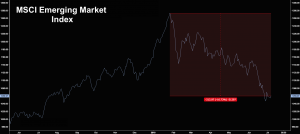

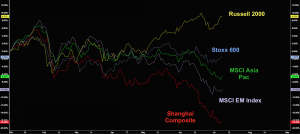

anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi. Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.

Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.