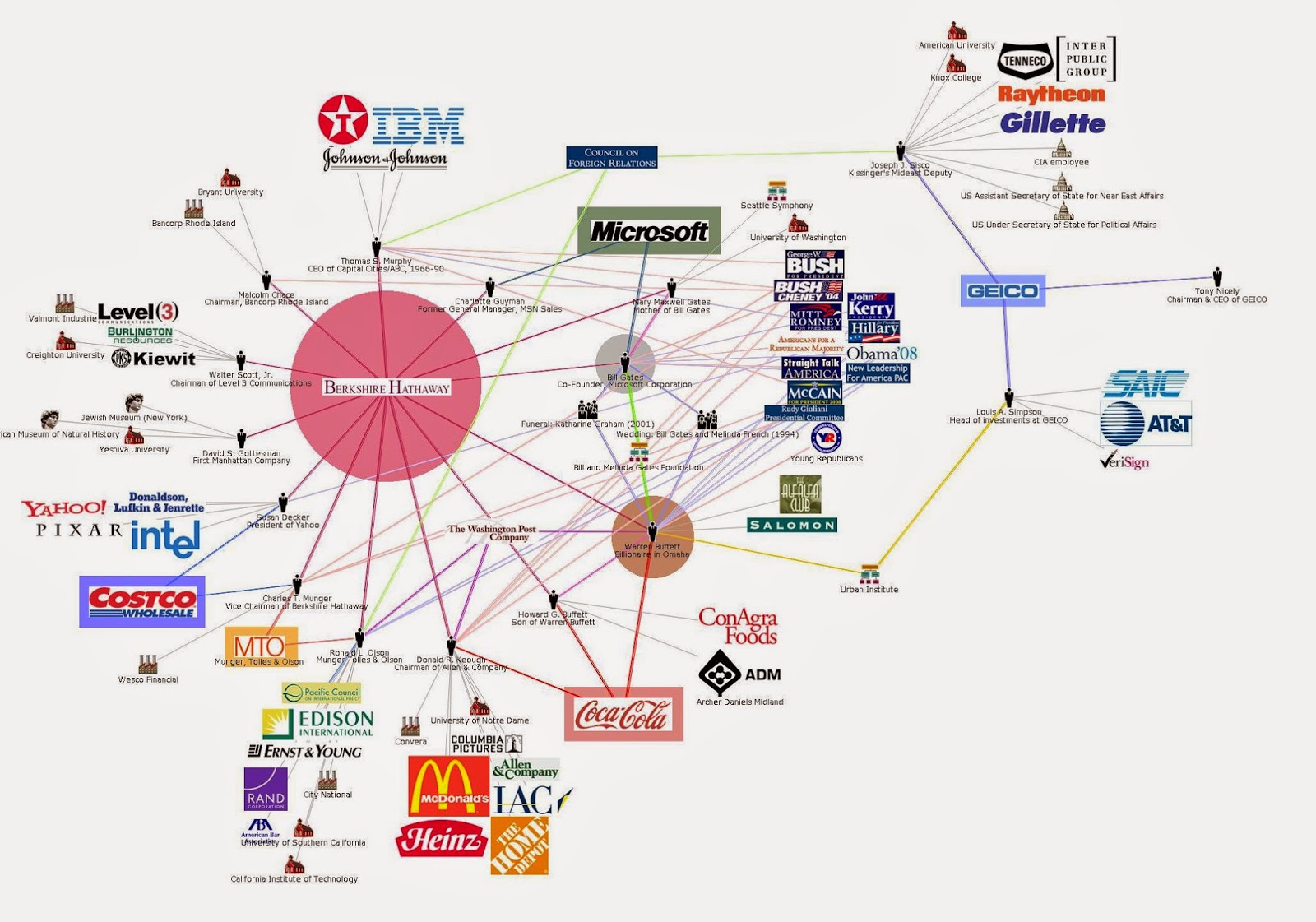

Sono 53 anni che, una volta l’anno di questi tempi, uno degli uomini più riservati (e potenti) del pianeta prende carta e penna e racconta ai suoi azionisti com’è andato l’anno per la sua società di investimento e cosa pensa delle borse e della finanza. Non ci sarebbe niente di strano e non è certo l’unico grande investitore a farlo, se non fosse che sono appunto 53 anni che lui porta ottimi risultati e che in questi egli si è dimostrato il più grande di tutti i tempi: il guadagno che ha procurato a chi ha investito con lui rasenta infatti il 20% composto annuo (senza mai fare un buy-back delle azioni) e le sue partecipazioni spaziano dalle banche alle assicurazioni, passando per l’informatica, l’edilizia, l’elettronica e l’assistenza sanitaria.

UNA LETTERA ATTESA DA TUTTO IL MONDO

I brillanti risultati della sua società holding di investimento, la Berkshire Hathaway, sono soltanto una delle ragioni per le quali oramai a leggere la lettera annuale di questo arzillo 87enne non sono solo i suoi azionisti ma è il mondo intero, per cercare consigli, ispirazione e saggezza.

Le altre ragioni della sua fama stanno nella particolarità del soggetto: oltre che schivo e riservato egli è famoso per la prudenza dei suoi giudizi e la conservativitá dei suoi orientamenti (pur essendo un democratico) oltre che per talune singolari prese di posizione, sulle quali difficilmente sino ad oggi si può affermare che abbia avuto torto. Vediamo perciò insieme quali messaggi Warren Buffett ci lancia questa volta.

IL REGALO DI TRUMP

La lettera esordisce con un esplicito (e ironico) ringraziamento al governo nuovo Presidente americano: dei 65 miliardi di dollari guadagnati nel corso del 2017 Buffett afferma di averne meritati con il suo lavoro soltanto 36. Gli altri 29 miliardi di maggior valore sono dovuti alla riduzione della tassazione sui profitti aziendali, manovra che egli scrive di non condividere, dei quali può tuttavia soltanto ringraziare Donald Trump.

Bisogna per tutta onestà far notare che Buffett è forse ancora più nazionalista di Trump, dal momento che oltre il 90% dei suoi investimenti è effettuato in America.

L’ENORME LIQUIDITÀ ACCUMULATA

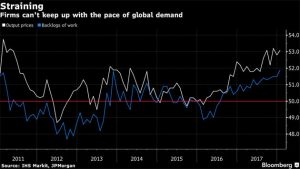

Proseguendo nella narrativa, il miliardario segnala chiaramente la questione più macroscopica che riguarda il bilancio della sua holding, che è ovviamente quella dell’enorme liquidità accumulata a fine 2017 sui propri conti bancari: 116 miliardi di dollari (in crescita del 35% sull’anno precedente) che, rapportata ai 490 miliardi di dollari della propria capitalizzazione di mercato, fa il 24% del totale e, soprattutto, è un’enormità se viene rapportata al valore di mercato al 31.12.2017 del totale dei suoi investimenti in azioni (191 miliardi: il 61% di questi ultimi) e al totale di quelli in azioni di aziende quotate in borsa (170 miliardi: il 68%). Un forte segnale di prudenza rivolto al mercato, o un‘ attesa di grandi turbolenze o infine la possibilità che egli stia preparando una grandissima acquisizione.

LE (POCHE) AZIENDE SELEZIONATE

Un’altra chiave di lettura relativa al perché di tutta quella liquidità in cassa risiede infatti nell’accenno che egli fa alla sua preferenza per acquisizioni di società se possibile molto grandi, temperata tuttavia dal fatto che agli attuali prezzi di mercato nel corso dell’anno appena concluso non ne ha ritenuta soddisfacente alcuna. Una costante delle sue (rare) uscite è infatti ripresa anche stavolta nel cenno che riguarda la condanna dell’iperattivismo e i vantaggi del fare poche intelligenti mosse negli investimenti azionari. “Non c’è bisogno di grandi lauree o del linguaggio forbito degli analisti finanziari per selezionare i migliori investimenti, quanto piuttosto di mantenere la calma e la lucidità nel misurare pochi, semplici valori fondamentali nel tempo delle aziende da scegliere” sentenzia l’Oracolo. Molto spesso altrove egli ha precisato che -non importa quanto sforzo venga impiegato- per fare buoni investimenti ci vuole tempo, così come per fare un figlio ci vogliono comunque nove mesi e non si riesce a farlo in un mese mettendo incinte nove mamme!

QUALCHE “COLPO GROSSO” O ECCESSO DI PRUDENZA?

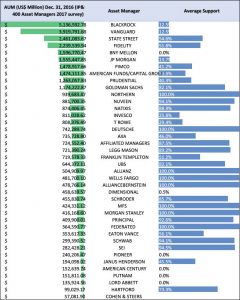

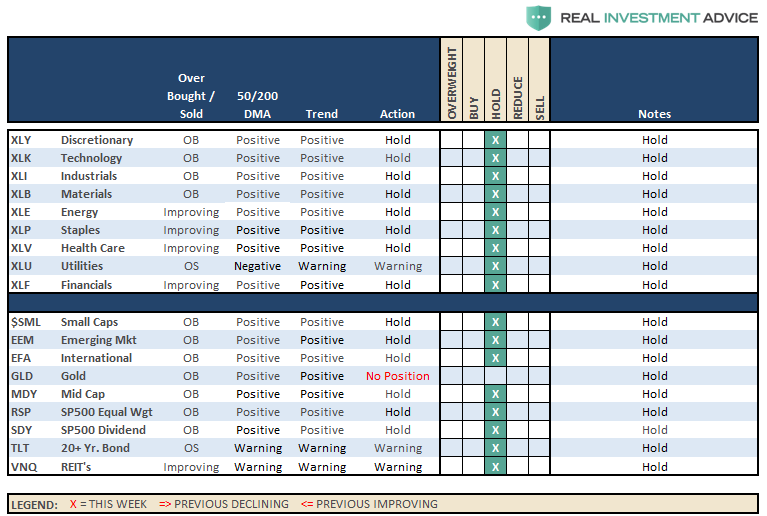

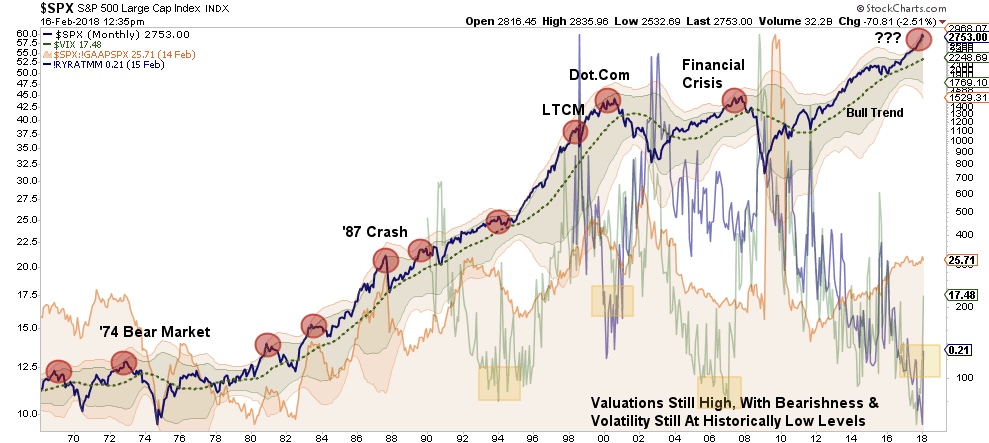

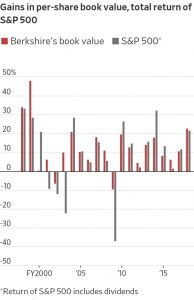

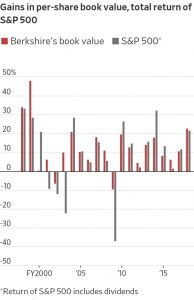

Così vedremo se sta preparando un “colpo grosso” oppure sta solo posizionandosi in una logica di maggior prudenza. Tra le aziende preferite da Buffett quest’anno si è decisamente imposta la Apple, di cui oramai detiene il 3,3% e dove ha investito quasi 21 miliardi di dollari che a fine 2017 ne valevano già più di 28, il più elevato investimento azionario dopo la banca Wells Fargo, di cui detiene quasi il 10% per un controvalore a fine anno di oltre 29 miliardi. Certo le sue scelte hanno quasi sempre fatto centro, facendo della Berkshire una delle poche società che ha battuto la crescita dell’indice di borsa e con una più limitata volatilità (vedi il grafico).

ANCHE I TITOLI A REDDITO FISSO SONO RISCHIOSI

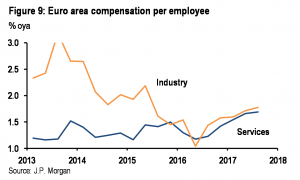

Uno dei principi più celebri e graffianti che l’Oracolo di Omaha ha stavolta voluto riaffermare è relativo al concetto di prudenza (che per lui riveste un aspetto fondamentale nel lavoro che svolge): spesso gli investitori istituzionali usano il rapporto tra reddito fisso e azioni per misurare la rischiosità del loro portafoglio ma non potrebbero commettere un errore peggiore: anche i titoli obbligazionari hanno il rischio delle oscillazioni di prezzo e per di più potrebbero essere non rimborsati. Concetto tanto più vero quanto più è probabile un rialzo dei tassi.

GLI AFORISMI, LE IRONIE E LE IDIOSINCRASIE (PER L’M&A)

Buffett è infine famoso per le sue brevi e graffianti sentenze, che usa intelligentemente per avere facile accesso alla comprensione di chi lo ascolta e riuscire a semplificare i concetti più difficili.

Anche stavolta ne dispensa di copiose, come : “Non è necessario fare cose straordinarie per avere risultati straordinari”, oppure : “devi fare solo poche cose buone nella vita e per tanto tempo, così non ne farai troppe sbagliate”.

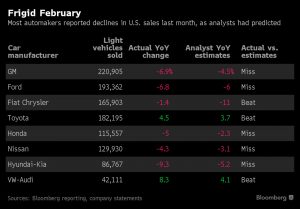

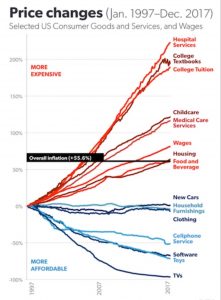

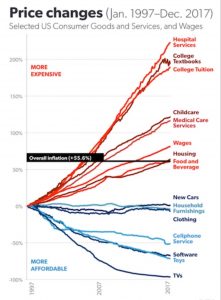

Quest’anno la sua idiosincrasia si è concentrata sull’eccesso di fusioni e acquisizioni che spesso vengono sollecitate dagli stessi azionisti al management delle imprese: “è come chiedere a un adolescente immaturo di avere una vita sessuale normale” dice Buffett, “un istante dopo che il management sarà stato incitato a fare acquisizioni troverà sempre buone giustificazioni per farne una”. E non ha esitato a definire “un verme solitario affamato” per l’economia americana il crescente costo delle cure sanitarie (che in effetti negli U.S.A. è salito molto più dell’inflazione: vedi grafico qui sotto).

ALCUNE DELLE SUE FAMOSE MASSIME:

•Quello che abbiamo imparato dalla storia è che le persone non imparano nulla dalla storia

•Le catene delle abitudini sono troppo leggere per essere avvertite finché non diventano troppo pesanti per essere spezzate

•Niente distrugge la capacità di ragionare come grandi dosi di denaro ottenute senza sforzi

•Nel breve periodo il mercato azionario è una macchina elettorale, nel lungo periodo è una bilancia che pesa il valore reale dell’azienda

•La qualità più importante di un investitore è il temperamento, non l’intelletto. Hai bisogno di temperamento per non provare grande piacere né nel seguire la folla, né nell’andare controcorrente

•Non amo saltare un ostacolo di tre metri. Preferisco guardarmi intorno e cercare un ostacolo di un metro che posso scavalcare

•Nel breve periodo il mercato azionario è una macchina elettorale, nel lungo periodo è una bilancia che pesa il valore reale dell’azienda».

•Le opportunità arrivano raramente. Quando piove oro, metti fuori un secchio, non una ciotolina

•Se non vuoi essere proprietario di un’azione per dieci anni, non pensare nemmeno di impossessartene per cinque minuti. Metti nel tuo portafoglio titoli di aziende i cui guadagni complessivi sono destinati a incrementare negli anni. Così anche il valore di mercato del tuo portafoglio aumenterà

•La chiave per investire non è valutare quanto un’industria può cambiare la società, o quanto è destinata a crescere. Ma è determinare il vantaggio competitivo di ogni azienda e, soprattutto, la durata di quel vantaggio

•È decisamente meglio comprare una società meravigliosa a un prezzo discreto che una società discreta a un prezzo meraviglioso

•Come diventare ricco: sii timoroso quando gli altri sono avidi e avido quando gli altri sono timorosi

•Agli studenti dei licei dico : quando avrete la mia età avrete avuto successo se le persone che speravate vi amassero vi amano

•La differenza tra persone di successo e quelle di grande successo è che le seconde dicono no quasi a tutto

•Ho visto tante persone fallire per problemi di alcool e per i prestiti. Non hai bisogno di chiedere un prestito in questo mondo. Se sei intelligente, riuscirai a fare soldi anche senza.

QUANDO INVESTO È FISSA NELLA MIA MENTE L’IMMAGINE DEL PICCOLO AZIONISTA CHE RIPONE NEI TITOLI DELLA MIA SOCIETÀ UNA PORZIONE CONSISTENTE DEI SUOI RISPARMI. NON POSSO TRADIRLO!

“Ed è proprio su quest’ultimo punto (i rischi e la leva finanziaria che egli conclude la sua lettera on un ennesimo richiamo alla prudenza: non c’è niente di più importante per me che il piccolo azionista che ha fiducia in noi e ripone in titoli della società che io gestisco una quota consistente dei suoi risparmi: ogni giorno quando devo prendere delle decisioni ho fissa nella mia mente l’immagine di quell’azionista”. Signori, il capitalismo popolare americano ha ancora una volta il suo paladino ! (nell’immagine: il congresso dei suoi azionisti dello scorso anno).

Stefano di Tommaso