Da noi in Europa sono giunti solo alcuni echi della polemica che infuria in America a proposito dell’abolizione della normativa imposta da Obama che garantiva la “net neutrality”. L’argomento sembra ben lungi dall’essere stato esaurito dopo che l’amministrazione Trump ha preso la sua decisione. Probabilmente per molto tempo ancora se ne discuterà, almeno in America, perché ci sono le elezioni e perché oramai tutto passa da internet e, con l’abolizione di questa normativa, coloro che investono per fornire l’accesso a internet (le società di telecomunicazioni) vogliono guadagnarci di più. Ma la questione non sembra così semplice: ci sono vantaggi e svantaggi a liberalizzare le modalità di fornitura di accesso alla rete. Esistono vincenti e perdenti con la liberalizzazione e, soprattutto, dopo di essa il futuro della digitalizzazione potrebbe essere diverso!

COS’È LA NET NEUTRALITY

Cos’è la net neutrality? È la fornitura dell’accesso a internet così come siamo abituati a conoscerla oggi: lineare. Cioè ogni informazione, che siano messaggi, foto, video o musica (e soprattutto da chiunque provengano e a chiunque siano destinati) passa allo stesso modo e alla stessa velocità, perché a nessuno può essere garantita una velocità maggiore per arrivare all’utente finale: così ad esempio oggi Netflix, Spotify e Youtube hanno sino ad oggi la stessa velocità di qualsiasi altro servizio.

LE CONSEGUENZE DELLA REGOLAMENTAZIONE “ISP” VS. “OTT”!

La normativa sulla net neutrality insomma tendeva ad abolire il “digital divide” (le barriere e le limitazioni -per taluni più decentrati o più svantaggiati- all’accesso alla rete dati), obbligando gli “ISP” (internet service provider, i fornitori di accesso a internet) a garantire le stesse modalità di fruizione dell’accesso a chiunque. Se il vantaggio di tale normativa era evidente, lo svantaggio lo era molto meno: sino ad oggi i profitti di coloro che hanno investito per fornire l’accesso a internet sono stati necessariamente plafonati e, di conseguenza, anche i loro investimenti. Ma ancor meno evidente è il fatto che questa situazione ha -per assurdo- privilegiato i cosiddetti “OTT” (over the top, cioè le grandi multinazionali della “rete”, come le cosiddette “FANG”: Google, Microsoft, Facebook, Amazon eccetera). Non essendo queste ultime obbligate a condividere i loro profitti con gli ISP, se li tenevano tutti per loro.

Risultato: gli ISP guadagnavano poco e investivano ancor meno mentre gli OTT ne hanno largamente approfittato, lasciando che a fare gli investimenti per le infrastrutture fosse qualcun altro. Abolire dunque una normativa che permetteva alle OTT di guadagnare di più equivale evidentemente a dichiarare loro guerra, sortendo l’effetto di riallineare i loro profitti a quelli delle società di telecomunicazioni.

CONSIDERAZIONI SULLA DEREGOLAMENTAZIONE DEL SETTORE

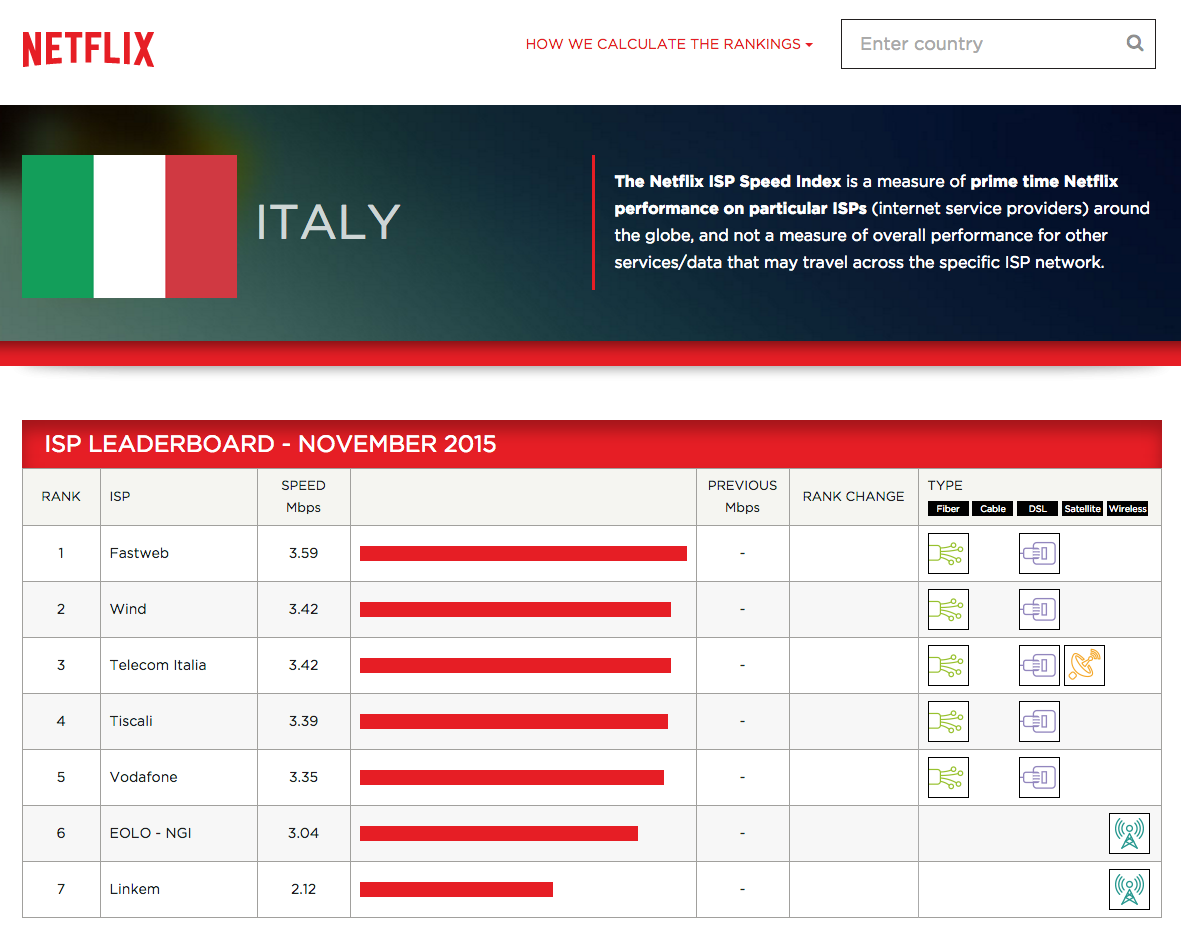

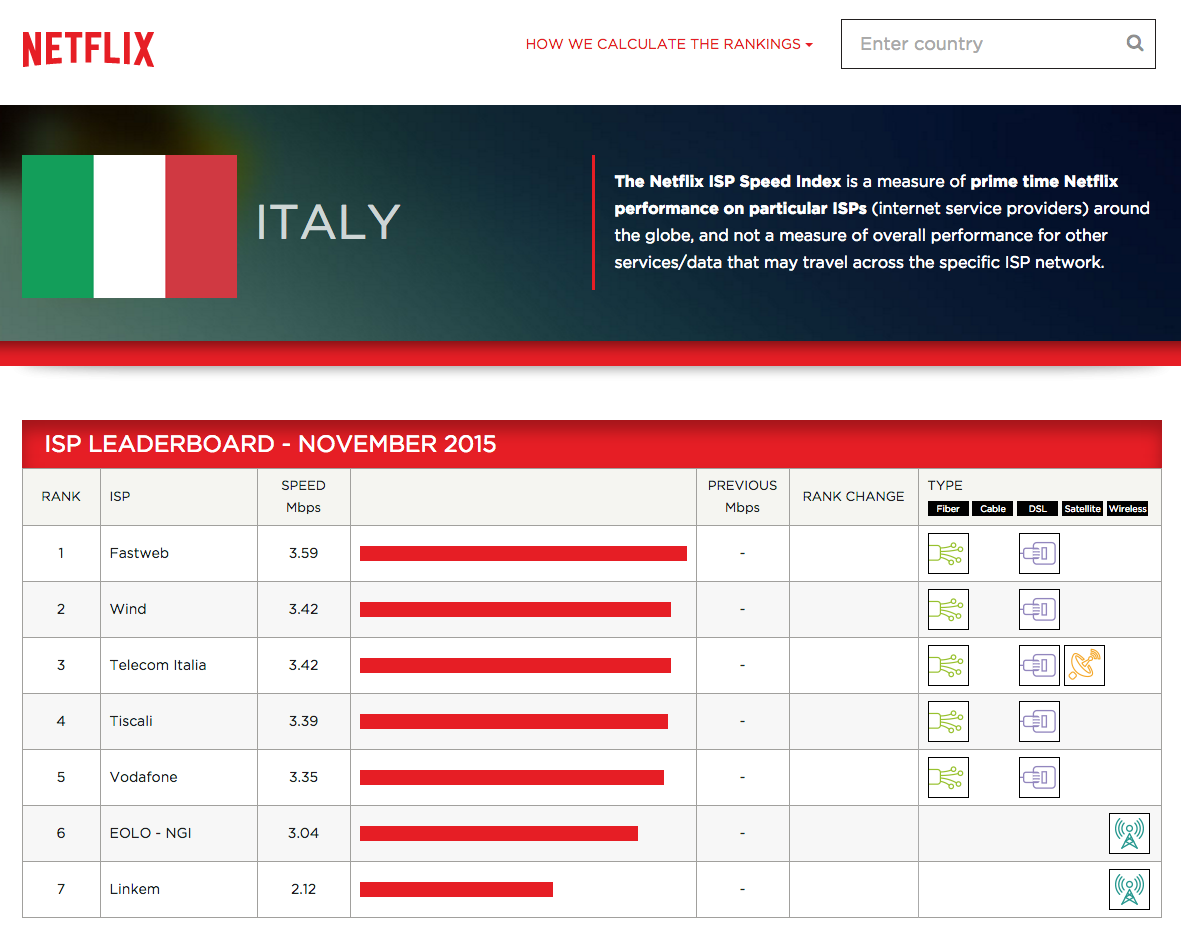

La scelta di abolire la net neutrality lascia invece ampie possibilità di manovra per le società di telecomunicazione (che sono i principali “ISP”, ad esempio in Italia sono gli oligopolisti TIM, Vodafone e Tre-Wind), di diversificare la loro offerta sul traffico dati, frammentando il mercato sul modello delle tv a pagamento. Diviene possibile consentire cioè ai fornitori di contenuti così come agli utenti di taluni servizi di avere maggiori velocità e priorità di accesso rete pagando di più agli ISP. In tal modo gli OTT potrebbero essere messi in condizione di spartire i loro lauti profitti con gli ISP.

Che non si tratti della solita polemica tra “democratici” e “repubblicani” circa la regolamentazione dei mercati lo si capisce dalla portata della questione: se tutto ciò che conta al mondo d’oggi (notiziari, video, musica, informazioni, divertimento, lavoro, contenuti, messaggi e persino la posta certificata) passa dalla “rete”, allora l’accesso alla medesima diviene un bene primario. Come l’acqua da bere. Ed esattamente come per l’acqua, qualcuno dovrà pur investire negli acquedotti, ma al tempo stesso nessuno può essere lasciato libero di esercitare una posizione dominante, alzandone troppo i prezzi o discriminandone il consumo, a pena di disagi sociali e minor crescita economica complessiva.

CONSERVATORI CONTRO LIBERISTI

Detta così (maggior equitá tra i diversi operatori della rete e deregolamentazione del settore) l’abolizione della normativa sulla net neutrality può sembrare una cosa positiva, e forse da numerosi punti di vista lo è. Il famoso Robert Kahn, primario inventore di internet, sostiene che la net neutrality sia in realtà solo uno slogan dogmatico che rallenta la sperimentazione o i miglioramenti nel cuore di Internet. Il punto di vista di Kahn è condiviso peraltro dalla maggior parte degli ingegneri di rete con più lunga esperienza. (nell’immagine di repertorio il presidente USA George W. Bush (a destra) durante la cerimonia di consegna della Medaglia presidenziale della libertà del 9 novembre 2005 a Robert Kahn -al centro- e a Vinton Cerf).

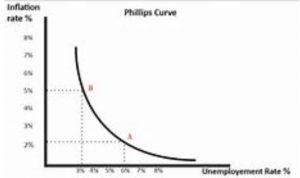

Per fare un paragone caro alla scienza economica, la deregulation di molti settori economici ha permesso lo sviluppo degli investimenti privati mentre la segmentazione dell’offerta ha consentito la moltiplicazione delle opzioni a disposizione del consumatore. Incrementando le offerte e il numero di chi le propone (e dunque anche la competizione) migliora -alla fine dei conti- anche il rapporto prezzo/qualità dei servizi. È in fondo questo il paradigma di base del capitalismo e dunque anche quello dei politici conservatori americani: la liberalizzazione del mercato alla fine diviene un fattore positivo, inducendo più opportunità per chi investe nelle reti di telecomunicazione ma anche più concorrenza, a condizione che quest’ultima venga salvaguardata da una idonea normativa “anti-trust”.

E la speranza che, alla fine dei giochi, lasciando libera l’iniziativa privata, chi ci guadagna sia il consumatore finale, l’uomo della strada, è ciò che concilia l’opportunità per qualcuno di investire di più e fare grandi profitti, con l’obiettivo di fondo del legislatore di trovare un approccio diverso alla necessità di non penalizzare troppo le classi meno agiate: poiché la libera concorrenza agisce da calmieratrice dei prezzi.

DUNQUE UN VANTAGGIO PER TUTTI, MA NEL LUNGO TERMINE

Ecco perché qualcosa che è stato salutato come “la morte di internet” o “la fine della democrazia” in realtà può risultare addirittura in un vantaggio per tutti. Il dibattito sulla mano invisibile della concorrenza che scatena lo sviluppo ma placa al contempo le forze in gioco sul mercato è in realtà una questione antica e mai completamente esaurita.

Quel che bisogna tuttavia sottolineare è che acccanto al dibattito sul liberismo esistono molte e altre considerazioni da andare a dipanare prima di poter concludere i ragionamenti in favore della liberalizzazione. Il libero mercato infatti presuppone che esista una democrazia, le cui regole di fondo non siano facilmente modificabili a piacimento di chi dispone di maggiori risorse finanziarie per influenzare il legislatore e che tale democrazia esprima organismi di controllo capaci di tutelare tanto lo sviluppo della libera iniziativa quanto le pari opportunità per chiunque come infine la mobilità sociale.

IL RISCHIO DI ALIMENTARE IL DIGITAL DIVIDE E LA NECESSITÀ DI EVITARE ABUSI DI POSIZIONI DOMINANTI

Anche un bambino si rende invece conto del fatto che accanto alla libertà di iniziativa e alla possibilità di ottenere ampi ritorni dagli investimenti, ci vogliono anche i controlli da parte dell’autorità pubblica. Nel caso di internet ad esempio, lasciare gli ISP liberi di discriminare tra gli utenti nella velocità di accesso alla “rete” e nella selezione dei suoi contenuti a seconda delle tariffe praticate, rischia di penalizzare le piccole imprese, i giovani, gli studenti, le classi meno agiate e soprattutto gli abitanti delle zone rurali, dove probabilmente non arriva affatto una pluralità di ISP e non esiste una vera diversificazione dell’offerta.

È qui (come direbbe Totó) tuttavia che casca l’asino! Gli Stati Uniti d’America hanno in casa il più importante mercato dei capitali del mondo e possono sperare di promuoverne gli investimenti verso nuove reti di telecomunicazione mobile e di ultima generazione (ad esempio nelle reti cellulari già si parla di quelle di quinta generazione: le cosiddette “5G”) che sorpasseranno in velocità anche quelle fisse e ovviamente anche quelle già esistenti, rendendole obsolete.

Gli sviluppi auspicati dall’amministrazione Trump con questa deregolamentazione sono quelli di stimolare copiosi investimenti infrastrutturali nel,settore delle telecomunicazioni, in particolare di quelle mobili, con un effettivo vantaggio nel tempo a favore di tutti (anche in termini fiscali, dopo l’ultima riforma) dalle ricadute in termini dell’apertura di nuove frontiere tecnologiche nella fruizione dell’interconnessione che tali investimenti potranno generare, soprattutto nel settore della “internet delle cose” (“IOT”).

Gli Stati Uniti d’America sono la più longeva democrazia al mondo e al contempo il Paese con il più alto prodotto interno lordo. Dunque possono parallelamente vantare un’effettiva capacità di intervenire applicando la normativa “anti-trust” al fine di impedire ai fornitori di qualsiasi cosa di mettersi d’accordo tra loro al fine di abusare di posizioni dominanti.

NON È PERÒ DETTO CHE CIÒ CHE PUÒ FUNZIONARE IN AMERICA SIA FACILMENTE APPLICABILE ANCHE ALTROVE NEL MONDO

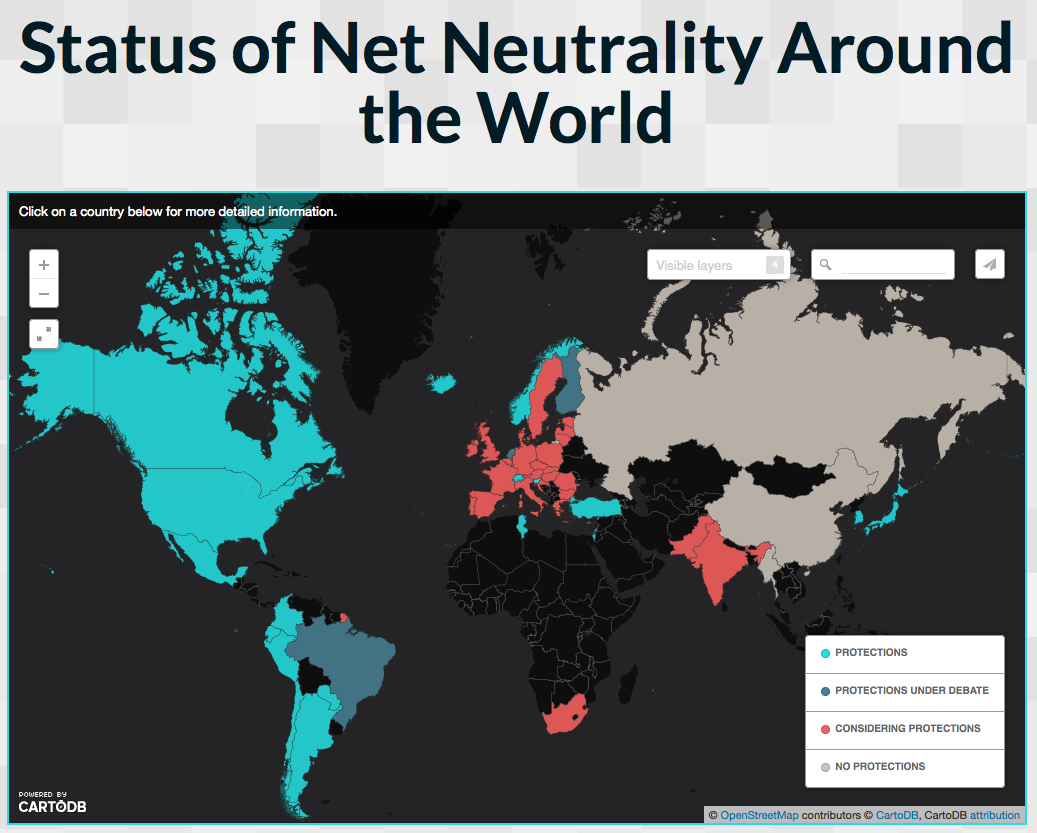

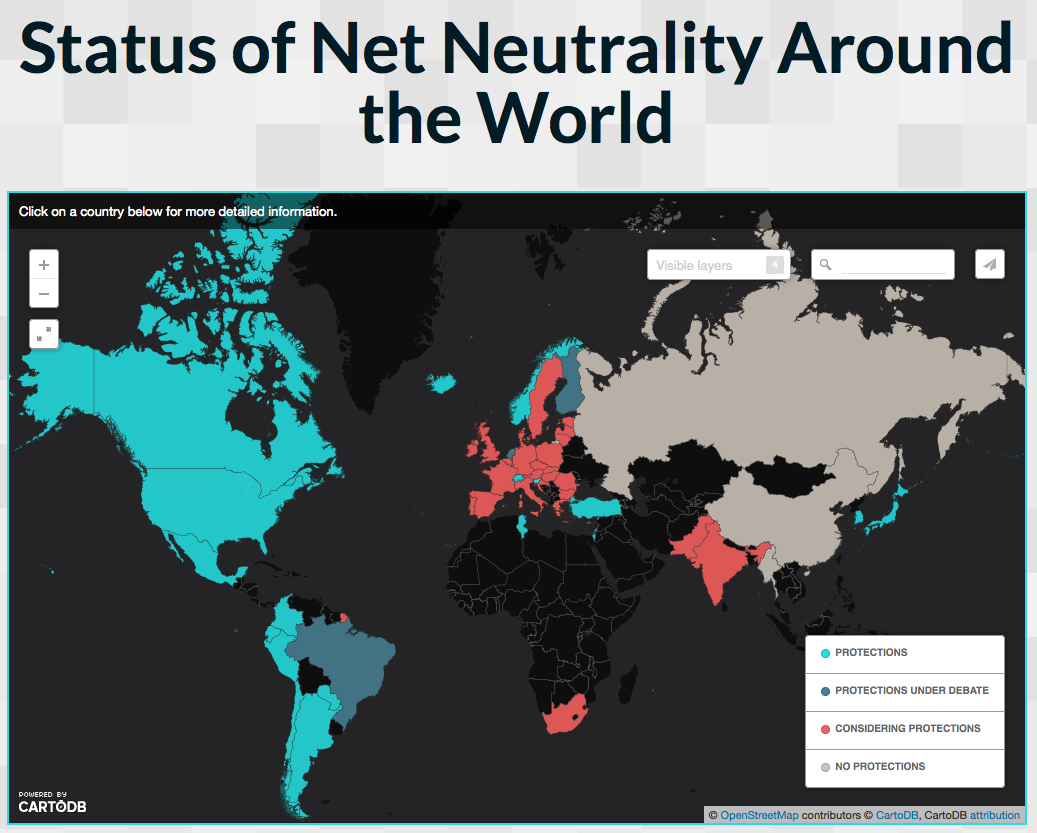

Il (relativo) timore invece è che, una volta che la strada della deregolamentazione si è aperta in America, subito dopo anche altrove nel mondo sarà considerato lecito articolare l’offerta di accesso alla rete, magari senza -al contempo- stimolare alcuna concorrenza tra gli ISP, dal momento che in molte altre parti del mondo gli oligopoli o addirittura i monopoli nella fornitura di beni e servizi sono considerati cosa normale e i loro tycoon sono talvolta anche a capo dei partiti dominanti (e per questo motivo dettano anche legge). Dove insomma la democrazia non è compiuta e il mercato dei capitali non è sviluppato, il liberismo economico risulta assai pericoloso e, con esso, le sue filosofie.

Si pensi ad esempio ai tre oligopolisti del mercato delle telecomunicazioni in Italia: se essi saranno abilitati a segmentare l’offerta di accesso alla rete sulla base del censo, salirà seriamente il rischio che le classi di popolazione meno agiate risultino anche le più reiette perchè non possono permettersi un costoso accesso alla (futura) rete veloce. Ma in questo caso di chi sarebbe la colpa: delle teorie economiche fautrici del libero mercato o di chi non esercita un adeguato controllo sull’abuso di posizioni dominanti?

Stefano di Tommaso