BANCHE ITALIANE AL BIVIO

È di qualche giorno fa una duplice batteria di riflettori che ha acceso l’attenzione dei media sull’andamento delle banche italiane: da un lato un sibillino resoconto sullo stato di salute dei loro bilanci pubblicato da Equita Sim, denominato “Hit but not Sunk” (colpite ma non affondate) e dall’altro lato lo scandalo della truffa dei diamanti, che ha rivelato non soltanto la propensione delle aziende di credito nazionali a trasformarsi in un supermarket della qualsiasi, ma anche lo scarso regime di verifiche che avvolge il mondo dorato della sollecitazione del pubblico risparmio. Tuttavia, a causa di una serie di fattori contingenti, da circa un mese a questa parte i titoli azionari delle banche quotate in borsa sono tornati a crescere, proponendo un legittimo dubbio sulle prospettive del comparto creditizio in Italia.

LA TRUFFA DEI DIAMANTI

Se torniamo per un istante alle questioni sollevate dalla truffa dei diamanti proposti alla clientela come forma alternativa di investimento, non può sfuggire il fatto che quello bancario dovrebbe essere un setttore fortemente regolamentato e vigilato dalla Banca d’Italia. Se infatti gli “asset manager” (i gestori di patrimoni) sono numerosi e spesso indipendenti, le reti di vendita che lanciano i promotori finanziari a caccia dei risparmi da gestire e indirizzare sono in numero molto minore e anche quando sembrano indipendenti sono spesso controllate o partecipate da banche e assicurazioni (altro settore che, direttamente o indirettamente, sollecita il pubblico risparmio).

LA SCARSA EFFICACIA DELLA VIGILANZA

Da notare che i compiti istituzionali della Banca d’Italia, compiti fortemente ritagliati e ridimensionati dal conferimento di buona parte di quelli precedenti alla Banca Centrale Europea (BCE) ai tempi della nascita della Moneta Unica , dovrebbero riguardare principalmente la vigilanza sugli istituti di credito, mentre al contrario il numero di persone stabilmente assunte continua inspiegabilmente a crescere…

Nemmeno questa volta, come era già successo nei casi più eclatanti di Banca Etruria, e poi delle popolari venete, alcun ispettore si è accorto di nulla, e nemmeno è stato citato dai media che se ne sono occupati, come fosse un problema di qualcun altro. Il sospetto perciò che le maglie della vigilanza siano larghe anche in altri ambiti come quello della contabilizzazione delle minusvalenze o del calcolo della correttezza dei costi applicati alla clientela, accentua la sensazione di rischio che provano gli investitori per l’intero comparto bancario, quando esaminano la possibilità di prendere posizione sul mercato borsistico ovvero di partecipare ad un aumento di capitale.

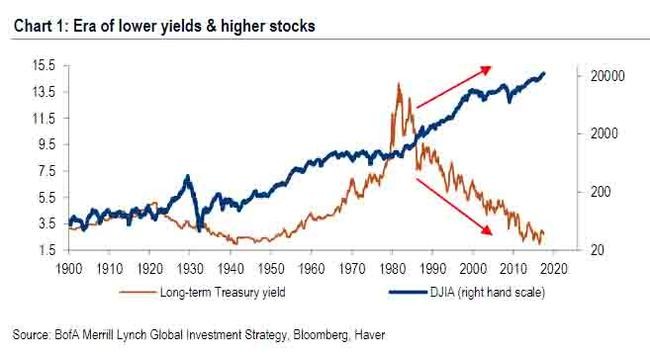

LA TENDENZA DI LUNGO PERIODO È AL RIBASSO

E se prendiamo l’indice borsistico relativo al comparto banche, non a caso si nota una costante discesa del medesimo da un anno a questa parte:

Per Scauri, il gestore azionario Italia di Lemanik Asset Management, è meglio ridere nei portafogli di investimento il settore bancario alla luce del rallentamento del pil italiano, della crescente pressione da parte del regolatore europeo (la BCE, che si fida sempre meno di Bankitalia) e della difficoltà nel generare un accettabile margine di interesse.

Per Scauri, il gestore azionario Italia di Lemanik Asset Management, è meglio ridere nei portafogli di investimento il settore bancario alla luce del rallentamento del pil italiano, della crescente pressione da parte del regolatore europeo (la BCE, che si fida sempre meno di Bankitalia) e della difficoltà nel generare un accettabile margine di interesse.

Tornando però al report sopra citato di Equita, viene fatto notare che il giro di vite della Bce sui crediti deteriorati potrebbe anche lasciare indenni le banche, che sono in grado di gestire la richiesta della Vigilanza senza troppi scossoni.

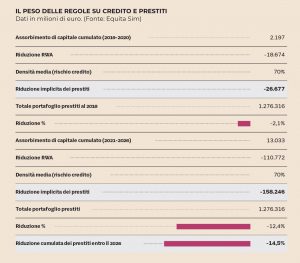

CALERÀ ANCORA L’EROGAZIONE DEL CREDITO

Ma a pagare il prezzo del meccanismo con cui Francoforte chiede alle banche di svalutare completamente i crediti deteriorati entro| il 2026 – saranno probabilmente le famiglie e le piccole e medie imprese italiane: l’erogazione del credito nei prossimi anni potrebbe stringersi del 15% rispetto ad oggi, con un calo cumulato dei prestiti atteso nell’ordine di 185 miliardi in 7 anni. In un mio precedente articolo facevo notare che, nel corso del 2018, i prestiti delle banche alle piccole e medie imprese si sono contratti in totale del 5%, cioè di 40 miliardi di euro, nonostante che le sofferenze creditizie verso le medesime imprese si siano ridotte del 31%, vale a dire di 53 miliardi (da 173 miliardi a 120).

Inoltre prosegue il rapporto di Equita, entro il 2020 le banche dovranno rifinanziare una raccolta pari a 200 miliardi, di cui 188 miliardi attraverso il programma di liquidità della Bce ma stima che se il 40% dell’esposizione con la Bce dovesse essere rinnovata, non ci dovrebbero essere “rischi di ulteriore deleveraging sugli impieghi” e perciò “le banche dovranno emettere almeno 70 miliardi di bond e ridurre di 27 miliardi (-18%) i Btp nel loro portafoglio. Il contesto in cui operano le banche italiane viene definito dunque “sempre più sfidante”.

Inoltre prosegue il rapporto di Equita, entro il 2020 le banche dovranno rifinanziare una raccolta pari a 200 miliardi, di cui 188 miliardi attraverso il programma di liquidità della Bce ma stima che se il 40% dell’esposizione con la Bce dovesse essere rinnovata, non ci dovrebbero essere “rischi di ulteriore deleveraging sugli impieghi” e perciò “le banche dovranno emettere almeno 70 miliardi di bond e ridurre di 27 miliardi (-18%) i Btp nel loro portafoglio. Il contesto in cui operano le banche italiane viene definito dunque “sempre più sfidante”.

LA MINACCIA “DIGITALE”

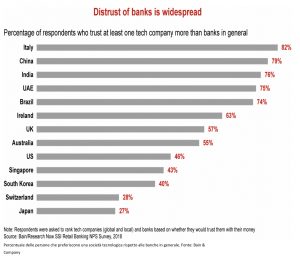

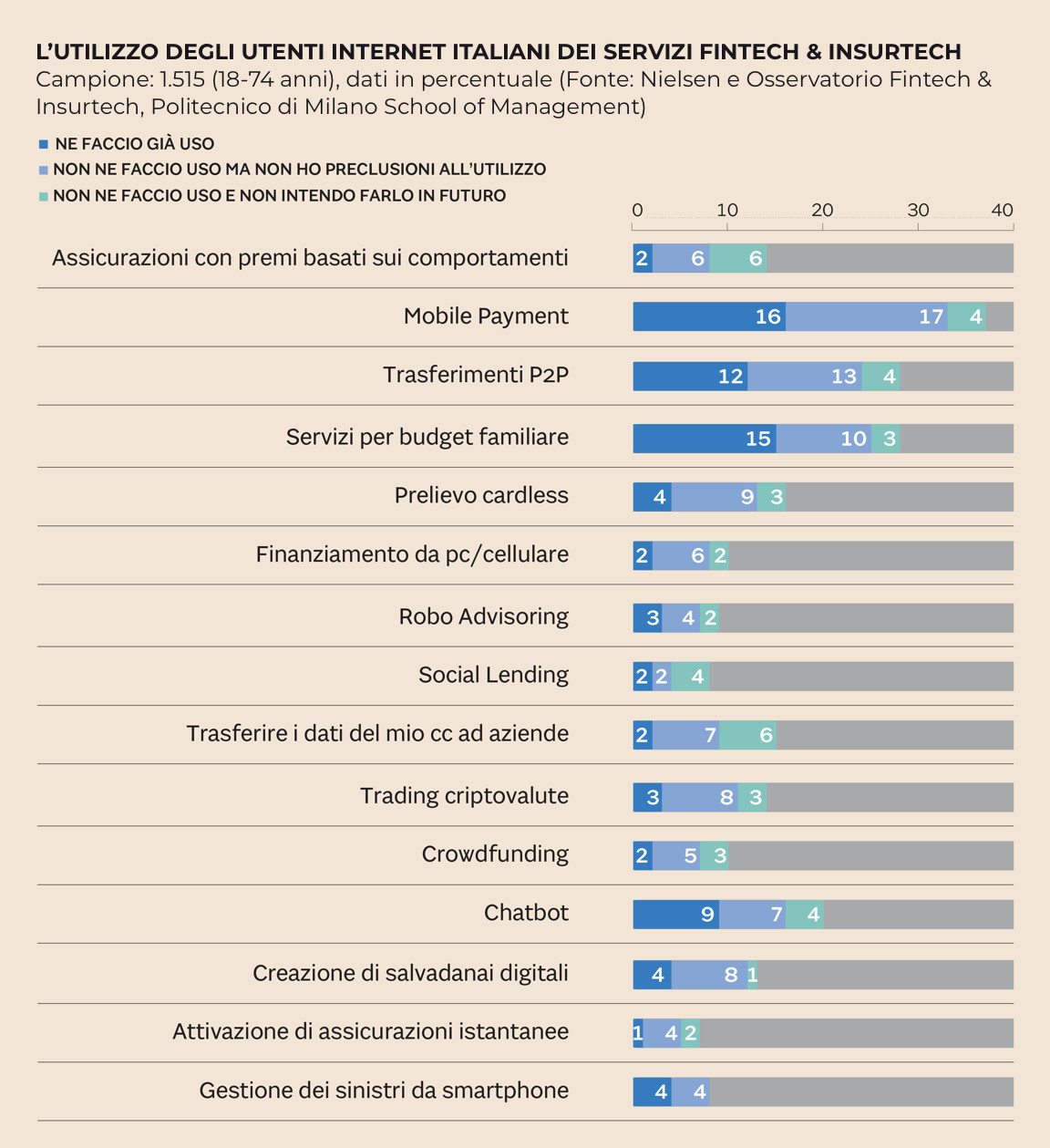

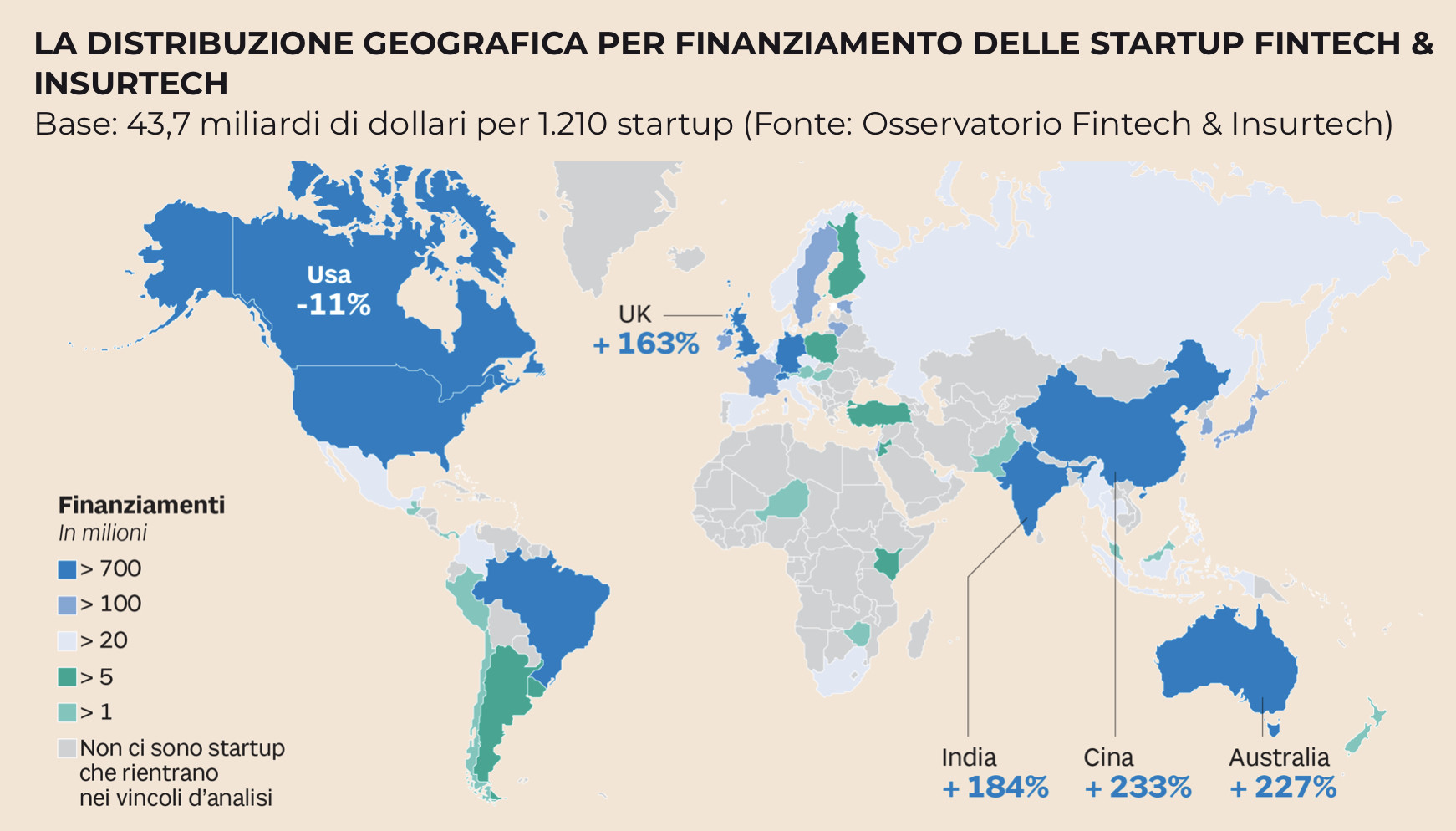

Da non sottovalutare poi il pericolo di disintermediazione che proviene dalle cosiddette FinTech (le società tecnologiche che puntano a rimpiazzare il ruolo della banca creando sulla rete digitale un punto d’incontro “autonomo” tra domanda e offerta di capitali). Uno studio della BAIN&Co evidenzia proprio in Italia il massimo del rischio di riduzione della raccolta di depositi a causa di ciò.

Da non sottovalutare poi il pericolo di disintermediazione che proviene dalle cosiddette FinTech (le società tecnologiche che puntano a rimpiazzare il ruolo della banca creando sulla rete digitale un punto d’incontro “autonomo” tra domanda e offerta di capitali). Uno studio della BAIN&Co evidenzia proprio in Italia il massimo del rischio di riduzione della raccolta di depositi a causa di ciò.

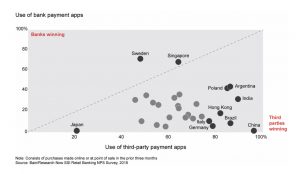

Per non parlare dell’ulteriore rischio di disintermediazione che proviene dai sistemi digitali di pagamento che stanno progressivamente rimpiazzando quelli bancari.

MA LA BORSA SEMBRA CREDERCI

Le prospettive insomma, comunque le si gira, non sono splendide per il settore bancario, senza contare il fatto che l’apparentemente inevitabile riduzione dell’erogazione del credito per il sistema bancario potrà comportare il rischio di una progressiva disaffezione della clientela, dal momento che si fa largo l’idea che nel prossimo futuro non sarà più la banca il luogo dove trovare risposte a tutte le esigenze finanziarie.

A meno di decise manovre di riduzione dei costi e di recupero di efficienza, i margini di profitto delle banche non potranno non risentirne. Ecco il bivio: riusciranno le banche italiane ad incrementare l’efficienza economica più di quanto il mercato ridurrà i loro margini economici? La borsa sembra crederci oggi, ma per i mercati finanziari anche i semestri possono risultare delle eternità!

Stefano di Tommaso

Alla faccia del rischio-Italia poi, la quotazione in Borsa di Nexi non sembra peraltro destinata a rimanere isolata per la Borsa Italiana, dal momento che si fa un gran parlare anche di quella di SIA, società italiana che ha Cassa Depositi e Prestiti come primo azionista attraverso Fsia Investimenti srl (49%, oltre a un 17% indirettamente detenuto tramite F2I) ma che può vantare tra i propri azionisti anche Banca Intesa, Unicredit, Banco Bpm, Mediolanume e Deutsche Banked ed è attiva nella progettazione, realizzazione e gestione di infrastrutture tecnologiche per istituzioni finanziarie, banche, imprese e pubbliche amministrazioni, nelle aree dei pagamenti e della monetica in oltre 50 Paesi, anche attraverso società controllate in Austria, Croazia, Germania, Grecia, Repubblica Ceca, Romania, Serbia, Slovacchia, Ungheria e Sudafrica. La società ha inoltre filiali in Belgio e Olanda e uffici di rappresentanza in Inghilterra e Polonia.

Alla faccia del rischio-Italia poi, la quotazione in Borsa di Nexi non sembra peraltro destinata a rimanere isolata per la Borsa Italiana, dal momento che si fa un gran parlare anche di quella di SIA, società italiana che ha Cassa Depositi e Prestiti come primo azionista attraverso Fsia Investimenti srl (49%, oltre a un 17% indirettamente detenuto tramite F2I) ma che può vantare tra i propri azionisti anche Banca Intesa, Unicredit, Banco Bpm, Mediolanume e Deutsche Banked ed è attiva nella progettazione, realizzazione e gestione di infrastrutture tecnologiche per istituzioni finanziarie, banche, imprese e pubbliche amministrazioni, nelle aree dei pagamenti e della monetica in oltre 50 Paesi, anche attraverso società controllate in Austria, Croazia, Germania, Grecia, Repubblica Ceca, Romania, Serbia, Slovacchia, Ungheria e Sudafrica. La società ha inoltre filiali in Belgio e Olanda e uffici di rappresentanza in Inghilterra e Polonia. La verà novità è perciò quella che in Europa gli investitori del mercato dei capitali stanno tornando a rivolgere la loro attenzione ai titoli delle società attive nei servizi digitali di pagamento. Il mercato delle FinTech sino all’altro ieri sembrava destinato ad essere oggetto di attenzione soltanto da parte del Venture Capital, ma oggi non è più così.

La verà novità è perciò quella che in Europa gli investitori del mercato dei capitali stanno tornando a rivolgere la loro attenzione ai titoli delle società attive nei servizi digitali di pagamento. Il mercato delle FinTech sino all’altro ieri sembrava destinato ad essere oggetto di attenzione soltanto da parte del Venture Capital, ma oggi non è più così.

Dunque ciò che è accaduto nella prima parte del 2019 è che per le borse è stato il miglior mese di Gennaio dal 1987). Nel grafico a destra l’indice MSCI WORLD (che rappresenta l’andamento medio delle borse di tutto il mondo nell’ultimo mese):

Dunque ciò che è accaduto nella prima parte del 2019 è che per le borse è stato il miglior mese di Gennaio dal 1987). Nel grafico a destra l’indice MSCI WORLD (che rappresenta l’andamento medio delle borse di tutto il mondo nell’ultimo mese): Al tempo stesso anche gli investimenti hanno segnato il passo: “Si investe per produrre, si produce per vendere. Se non sono in grado di sapere che ci sarà qualcuno pronto a comprare, io smetto di investire” ha detto al World Economic Forum Angel Gurrìa, Segretario Generale dell’OCSE. Ma questo non significa necessariamente che il mondo sia inevitabilmente avviato verso la recessione, almeno non sùbito.

Al tempo stesso anche gli investimenti hanno segnato il passo: “Si investe per produrre, si produce per vendere. Se non sono in grado di sapere che ci sarà qualcuno pronto a comprare, io smetto di investire” ha detto al World Economic Forum Angel Gurrìa, Segretario Generale dell’OCSE. Ma questo non significa necessariamente che il mondo sia inevitabilmente avviato verso la recessione, almeno non sùbito. Proprio a Davos, dove è noto che le previsioni ivi formulate al termine di ciascun Forum dell’ultimo decennio sono quasi sempre risultate sbagliate, al Segretario dell’OCSE ha fatto eco il Presidente Cinese Xi: “c’è troppo pessimismo”! Dello stesso avviso il Presidente del Consiglio Giuseppe Conte: “il prodotto interno lordo italiano crescerà come previsto” ovviamente se gli investimenti avranno luogo, ha aggiunto.

Proprio a Davos, dove è noto che le previsioni ivi formulate al termine di ciascun Forum dell’ultimo decennio sono quasi sempre risultate sbagliate, al Segretario dell’OCSE ha fatto eco il Presidente Cinese Xi: “c’è troppo pessimismo”! Dello stesso avviso il Presidente del Consiglio Giuseppe Conte: “il prodotto interno lordo italiano crescerà come previsto” ovviamente se gli investimenti avranno luogo, ha aggiunto. Ed è forse anche per questo motivo che le elezioni europee che si terranno a primavera potrebbero risultare determinanti affinché il vecchio continente non cada in una crisi di sfiducia (con tutto quello che ne consegue a livello economico): per riuscire a mantenere la rotta sul fronte della crescita economica, la quale tra l’altro resta l’unico vero antidoto al rischio di default del debito pubblico italiano bisogna cambiare le teste che lo guidano. È infatti oramai chiaro a tutti che quella dell’austerità, promossa sin dai tempi della grande crisi dalla vecchia classe dirigente europea, è la ricetta sbagliata (nel migliore dei casi) o addirittura uno strumento di sottomissione (nel peggiore).

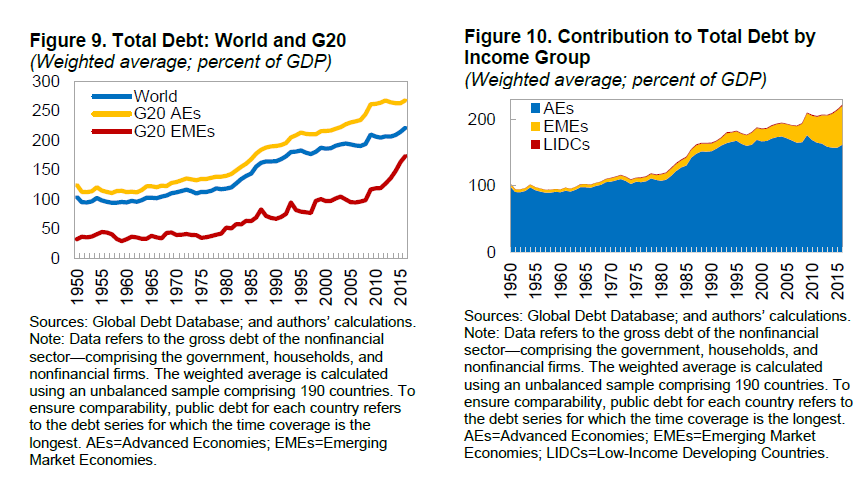

Ed è forse anche per questo motivo che le elezioni europee che si terranno a primavera potrebbero risultare determinanti affinché il vecchio continente non cada in una crisi di sfiducia (con tutto quello che ne consegue a livello economico): per riuscire a mantenere la rotta sul fronte della crescita economica, la quale tra l’altro resta l’unico vero antidoto al rischio di default del debito pubblico italiano bisogna cambiare le teste che lo guidano. È infatti oramai chiaro a tutti che quella dell’austerità, promossa sin dai tempi della grande crisi dalla vecchia classe dirigente europea, è la ricetta sbagliata (nel migliore dei casi) o addirittura uno strumento di sottomissione (nel peggiore). Molto ovviamente dipenderà dal comportamento degli investitori ma ancor più da parte dei governi e delle banche centrali, le quali come dice il nome risultano (e risulteranno anche in futuro, almeno per un po’) sempre più “centrali” nelle decisioni di investimento e nel determinarne il loro costo. Una responsabilità importante ma che esse hanno mostrato sino a questo momento di voler prendere molto sul serio!

Molto ovviamente dipenderà dal comportamento degli investitori ma ancor più da parte dei governi e delle banche centrali, le quali come dice il nome risultano (e risulteranno anche in futuro, almeno per un po’) sempre più “centrali” nelle decisioni di investimento e nel determinarne il loro costo. Una responsabilità importante ma che esse hanno mostrato sino a questo momento di voler prendere molto sul serio!

Il mondo non ha mai percepito così tanto il bisogno di investimenti infrastrutturali tanto quanto lo sente oggi, in funzione del bisogno di godere appieno dei benefici dell’era digitale con sistemi di comunicazione evoluti, interattivi e intelligenti, della necessità di abbreviare gli spostamenti di persone e merci e al tempo stesso in funzione della necessità di rendere lo sviluppo tecnologico compatibile con le esigenze di protezione dell’ambiente (inquinamento, surriscaldamento globale, consumismo, ecc…), dunque innovando nelle modalità per farlo e non semplicemente viaggiando di più o potenziando gli apparati già esistenti.

Il mondo non ha mai percepito così tanto il bisogno di investimenti infrastrutturali tanto quanto lo sente oggi, in funzione del bisogno di godere appieno dei benefici dell’era digitale con sistemi di comunicazione evoluti, interattivi e intelligenti, della necessità di abbreviare gli spostamenti di persone e merci e al tempo stesso in funzione della necessità di rendere lo sviluppo tecnologico compatibile con le esigenze di protezione dell’ambiente (inquinamento, surriscaldamento globale, consumismo, ecc…), dunque innovando nelle modalità per farlo e non semplicemente viaggiando di più o potenziando gli apparati già esistenti.

Fino a ieri una cultura collettiva eccessivamente incline alla scarsa efficienza produttiva, al relativo controllo di qualità e durabilità delle strutture, all’eccesso di tassazione e di welfare sociale, alla tendenza alla spesa pubblica (corrente) indiscriminata, e a considerare “normale” l’instabilità finanziaria e valutaria, hanno decisamente ridotto l’appetito degli risparmiatori per avventurarsi a sottoscrivere quote di investimenti nelle public utilities, nelle grandi opere infrastrutturali, o nei servizi di pubblica utilità.

Fino a ieri una cultura collettiva eccessivamente incline alla scarsa efficienza produttiva, al relativo controllo di qualità e durabilità delle strutture, all’eccesso di tassazione e di welfare sociale, alla tendenza alla spesa pubblica (corrente) indiscriminata, e a considerare “normale” l’instabilità finanziaria e valutaria, hanno decisamente ridotto l’appetito degli risparmiatori per avventurarsi a sottoscrivere quote di investimenti nelle public utilities, nelle grandi opere infrastrutturali, o nei servizi di pubblica utilità. Chi più chi meno nel mondo quasi tutti i Paesi evoluti hanno accumulato un ritardo negli investimenti in grandi opere infrastrutturali, e dunque un relativo disinteresse del settore privato ad investire in tale campo.

Chi più chi meno nel mondo quasi tutti i Paesi evoluti hanno accumulato un ritardo negli investimenti in grandi opere infrastrutturali, e dunque un relativo disinteresse del settore privato ad investire in tale campo.

Secondo la società di analisi statistiche Preqin l’anno 2018 ha visto gli investitori allocare nel mondo (principalmente anglosassone) ben 85 miliardi di dollari nei fondi di investimento infrastrutturali, il 13% in più che nel 2017 (75 miliardi), con la prospettiva che nel 2019 quella cifra salirà ancora significativamente, spostando a questo settore anche parte delle risorse a disposizione dei fondi di private equity e private debt. Non a caso peraltro: i tassi di interesse restano bassi è invece le occasioni di buoni affari sul fronte delle iniziative da finanziare si moltiplicano, mentre le alternative agli investimenti infrastrutturali in questo momento appaiono sempre meno interessanti.

Secondo la società di analisi statistiche Preqin l’anno 2018 ha visto gli investitori allocare nel mondo (principalmente anglosassone) ben 85 miliardi di dollari nei fondi di investimento infrastrutturali, il 13% in più che nel 2017 (75 miliardi), con la prospettiva che nel 2019 quella cifra salirà ancora significativamente, spostando a questo settore anche parte delle risorse a disposizione dei fondi di private equity e private debt. Non a caso peraltro: i tassi di interesse restano bassi è invece le occasioni di buoni affari sul fronte delle iniziative da finanziare si moltiplicano, mentre le alternative agli investimenti infrastrutturali in questo momento appaiono sempre meno interessanti.