INDIETRO TUTTA ?

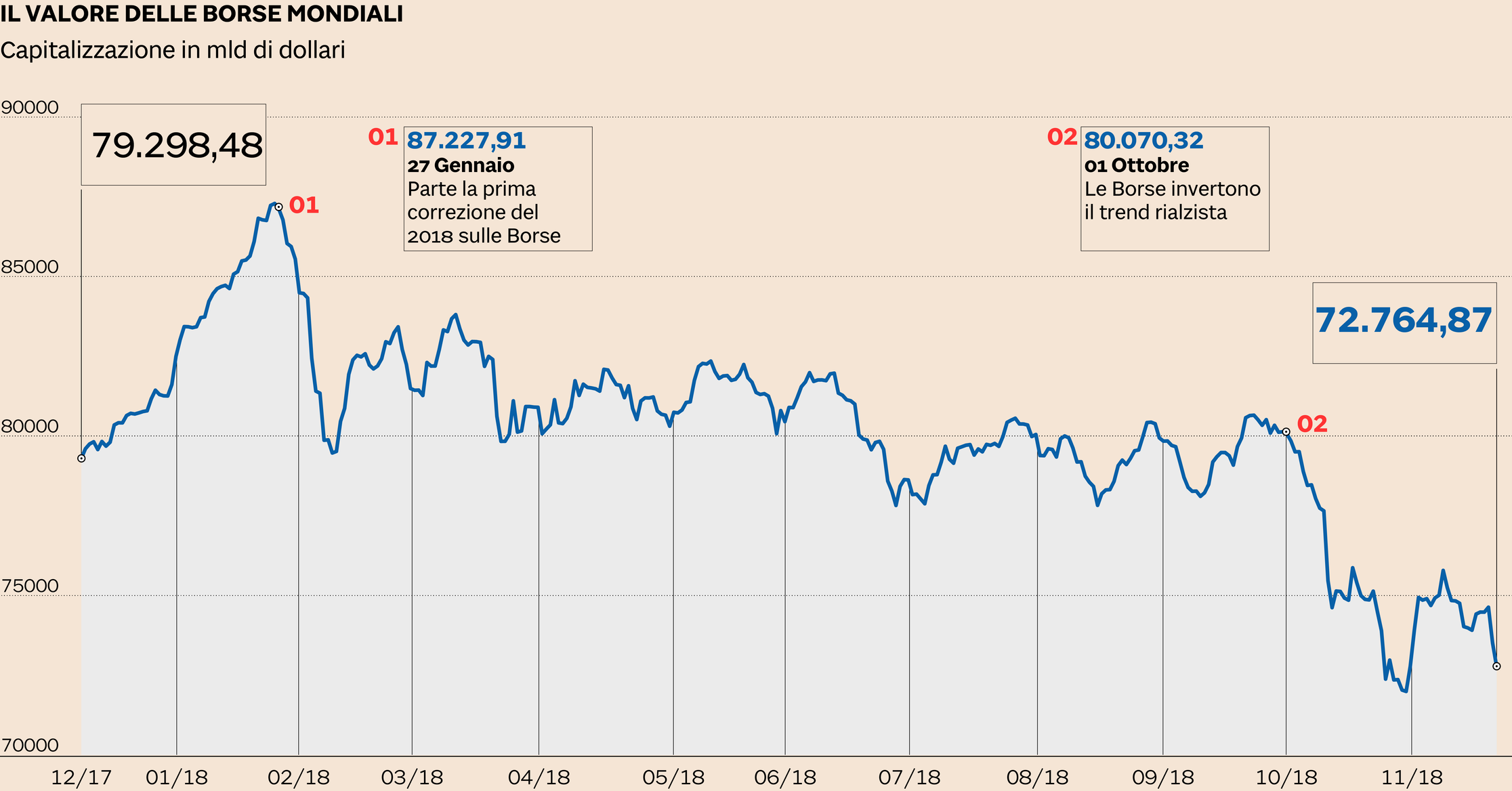

Se ai mercati finanziari la scorsa settimana non è bastata nemmeno la doppietta di buone notizie di una possibile tregua nelle guerre commerciali in corso e del mutato atteggiamento delle banche centrali che avevano recentemente dichiarato di essere pronte a rivedere la loro volontà di procedere con i rialzi dei tassi d’interesse, il ragionamento che ne consegue è che la loro situazione è forse più grave di quello che sembrava.

La settimana appena conclusa ha lasciato infatti i mercati con la bocca amara, nonostante le ottime aspettative che avevano fatto seguito alll’ultimo meeting dei maggiori governanti del mondo: il G20 di Buenos Aires. Ufficialmente si è parlato del riacuirsi dei timori di uno scontro sempre più frontale tra Stati Uniti d’America e Cina, dopo l’arresto (chiesto dagli americani) della figlia di uno dei maggiori imprenditori dell’estremo oriente, apparentemente sulla base di capi d’accusa molto relativi (la violazione del bando americano sulle forniture all’Iran).

La verità sembra però essere ben più grigia: ai mercati finanziari della figlia del signor “Huawei” non sarebbe probabilmente interessato affatto se, per le relazioni tra i due paesi, questo non fosse stato un episodio paragonabile all’attentato di Sarajevo (che costò la vita poco più di un secolo fa al principe ereditario d’Austria e divenne il “casus belli” che dette inizio al deflagrare della prima guerra mondiale), scoprendo d’un tratto una verità ben diversa da quella raccontata dagli organi di stampa: gli U.S.A. hanno molto da recriminare circa i comportamenti commerciali poco ortodossi delle industrie cinesi, e non intendono chiudervi un occhio in nome di una ritrovata armonia!

UNA TERRIBILE COINCIDENZA DI CIRCOSTANZE NEGATIVE

Il vero punto della questione però è che nemmeno la gravità della guerra commerciale in corso sarebbe poi così importante per l’umore dei mercati finanziari, se non fosse che va a coincidere temporalmente con:

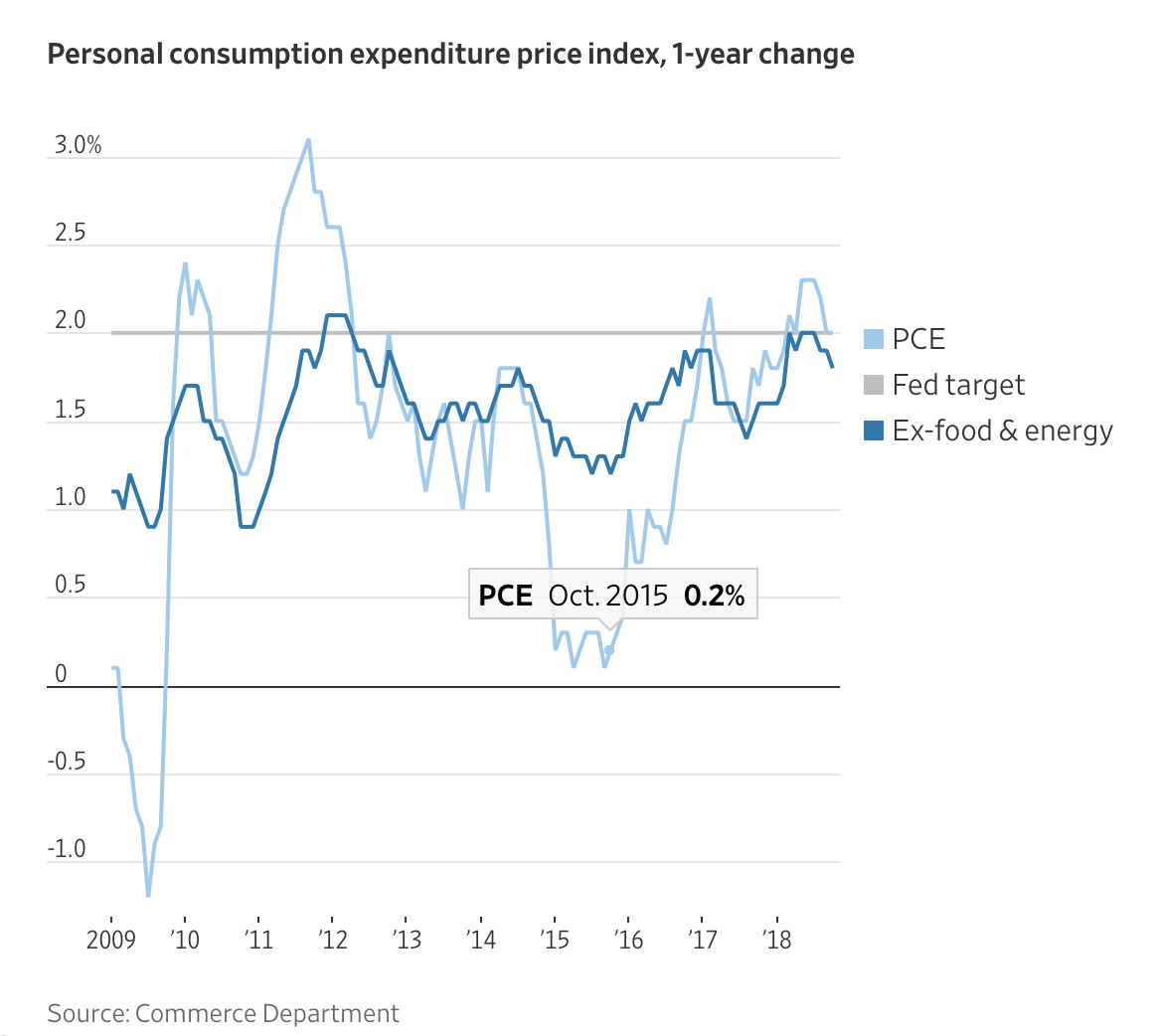

•una riduzione progressiva della liquidità disponibile e il rialzo dei tassi di interesse (entrambi programmati dalle banche centrali)

•la volontà degli investitori professionali di realizzare le laute plusvalenze accumulate in quasi un decennio di borse crescenti,

•l’inizio di una discesa della fiducia dei consumatori,

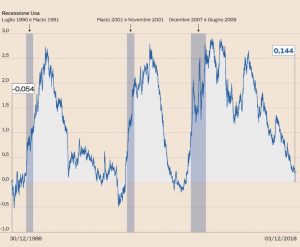

•l’allarme recessione lanciato dagli economisti che da tempo indicano una elevata correlazione statistica della fine di un ciclo economico positivo con l’inversione della pendenza della curva dei tassi di interesse (per cui se il differenziale dei rendimenti a breve con quelli a lungo termine si azzera, allora si crea una situazione “innaturale”)

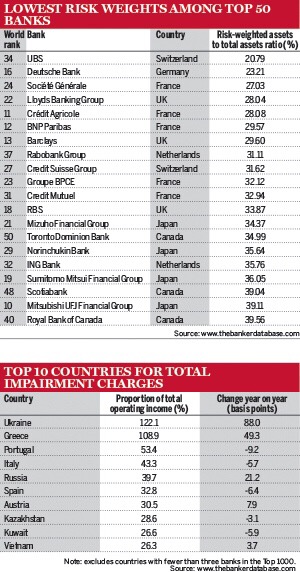

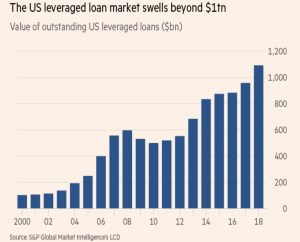

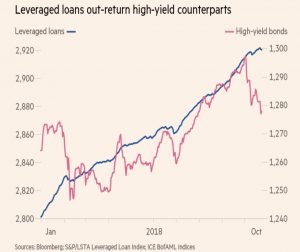

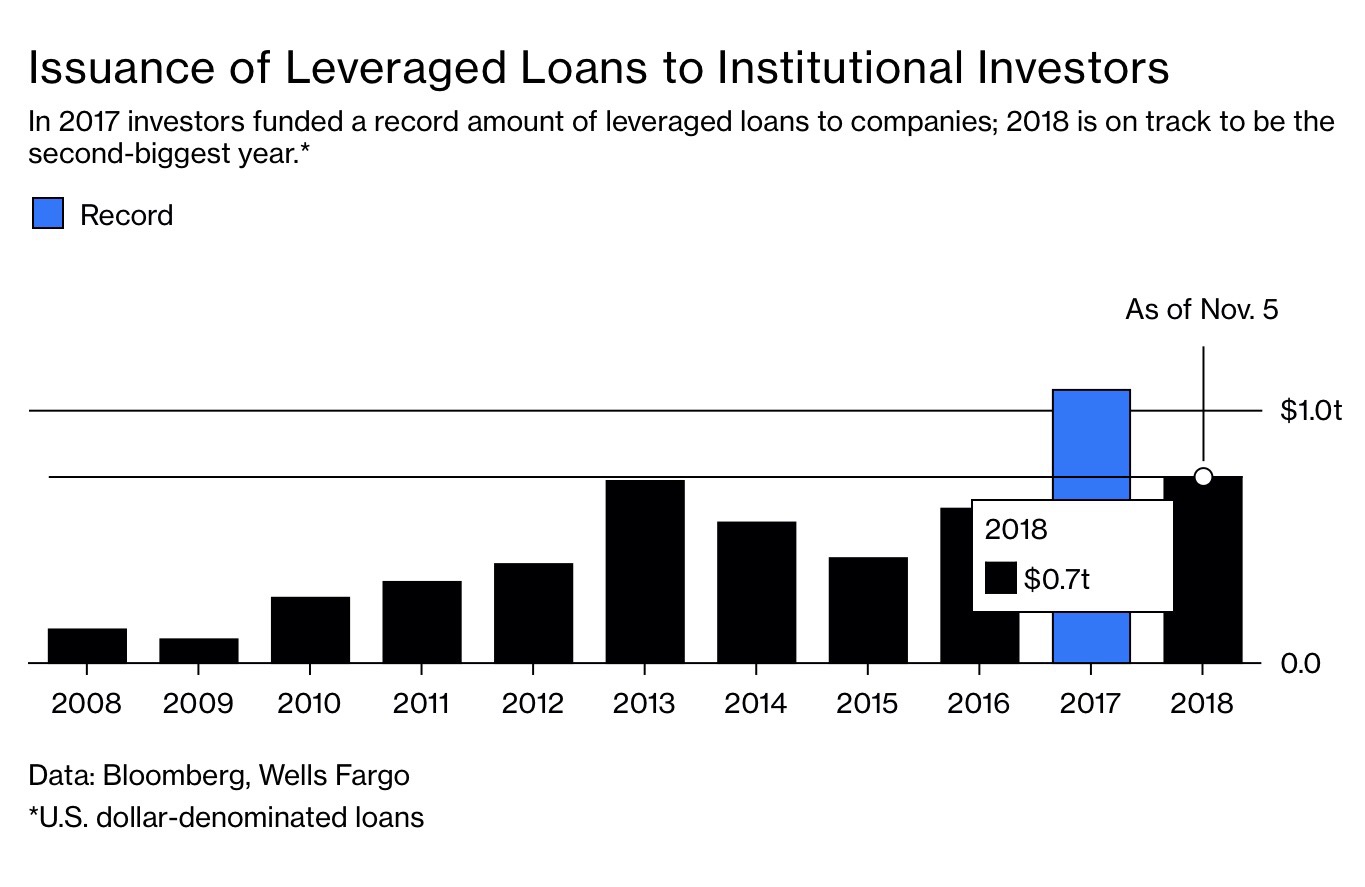

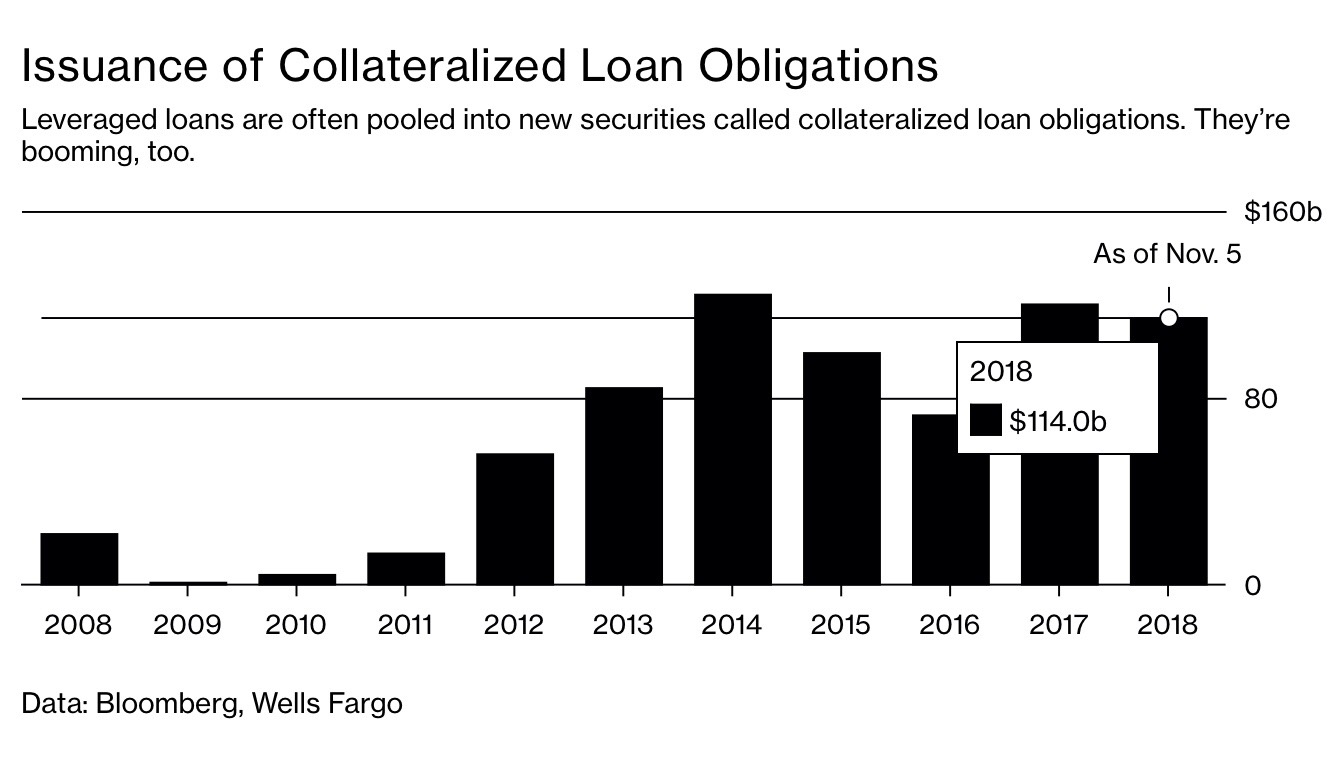

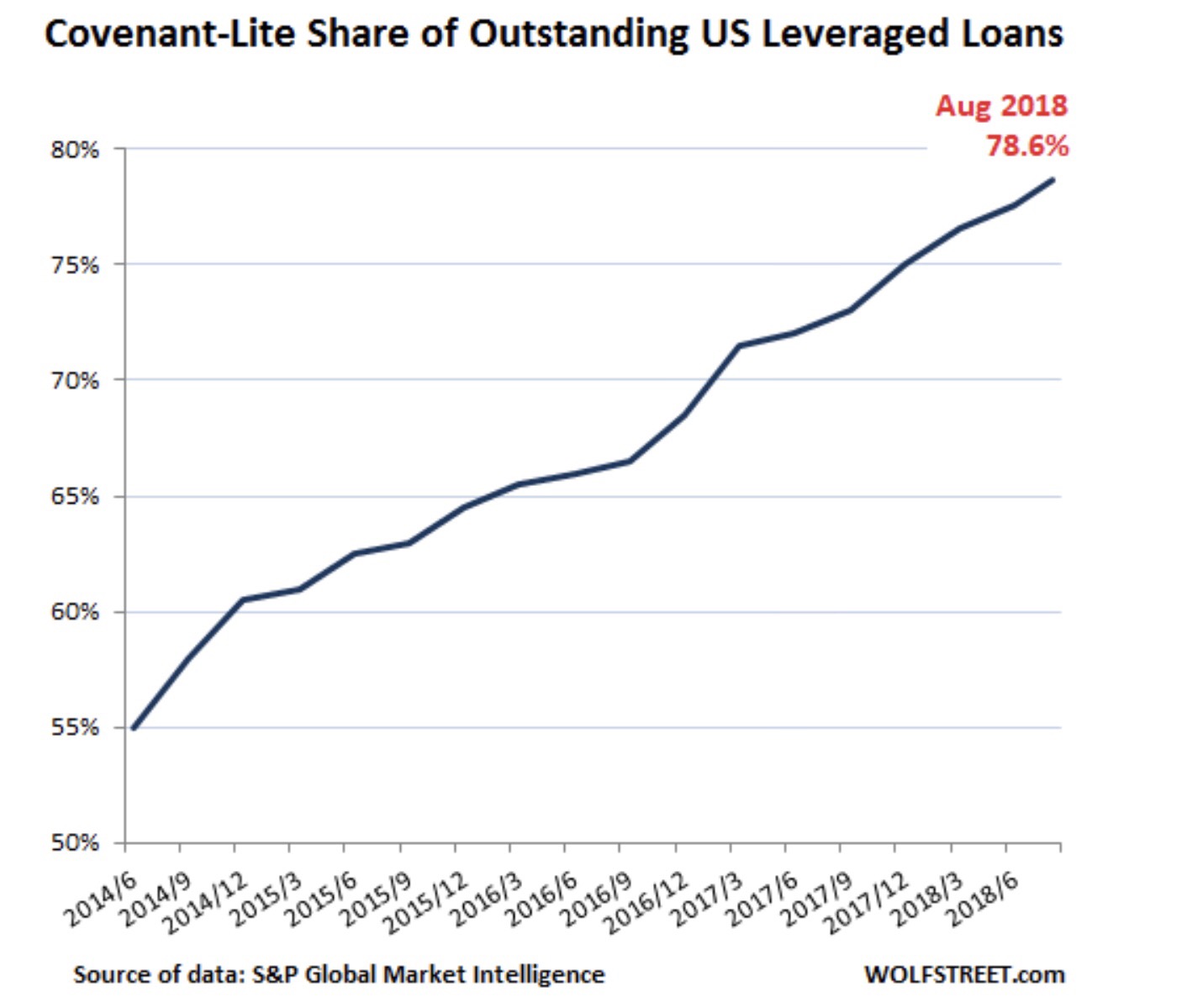

•il ripetuto allarme circa la dimensione nuovamente raggiunta dagli strumenti finanziari derivati (paragonabile soltanto a quella toccata prima della grande crisi del 2008) e dunque del rischio che il castello di carte della speculazione possa abbattersi con sfracello sull’economia reale, ma soprattutto che esso possa travolgere le più importanti banche del mondo, mettendo di nuovo a rischio i capisaldi del sistema internazionale.

•il ripetuto allarme circa la dimensione nuovamente raggiunta dagli strumenti finanziari derivati (paragonabile soltanto a quella toccata prima della grande crisi del 2008) e dunque del rischio che il castello di carte della speculazione possa abbattersi con sfracello sull’economia reale, ma soprattutto che esso possa travolgere le più importanti banche del mondo, mettendo di nuovo a rischio i capisaldi del sistema internazionale.

I RISCHI DI TENUTA DEL SISTEMA BANCARIO

Degli argomenti di preoccupazione testè citati è forse l’ultimo quello peggiore di tutti, soprattutto per il continente europeo, perché è da noi che le imprese piccole e medie più dipendono dai finanziamenti del sistema bancario (anche a causa di un mercato dei capitali relativamente sottosviluppato) e dunque è da noi che un’eventuale nuova crisi del sistema bancario può fare i danni peggiori.

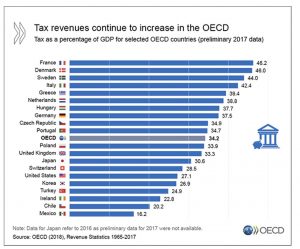

A ingrigire il quadro ci si mette dunque la prospettiva di un prossimo anno molto difficile per i Paesi appartenenti all’Unione Europea, già gravati da un eccesso di tassazione (a sua volta derivante dalla necessità di finanziare un eccessivo indebitamento pubblico)

I RISCHI POLITICI E DI TENUTA DEI CONTI PUBBLICI

E adesso anche travolti anche da un deciso ricambio in corso delle leadership politiche (con tutto quello che ne consegue in termini di rischi di dissoluzione della moneta unica)

e al tempo stesso con il rischio che le esportazioni (su cui molto si è basata la loro relativa salute economica fino ad oggi) possano in definitiva venire seriamente danneggiate dalle guerre commerciali e dalla possibilità che molti Paesi Emergenti entrino in default finanziario a causa del caro-Dollaro.

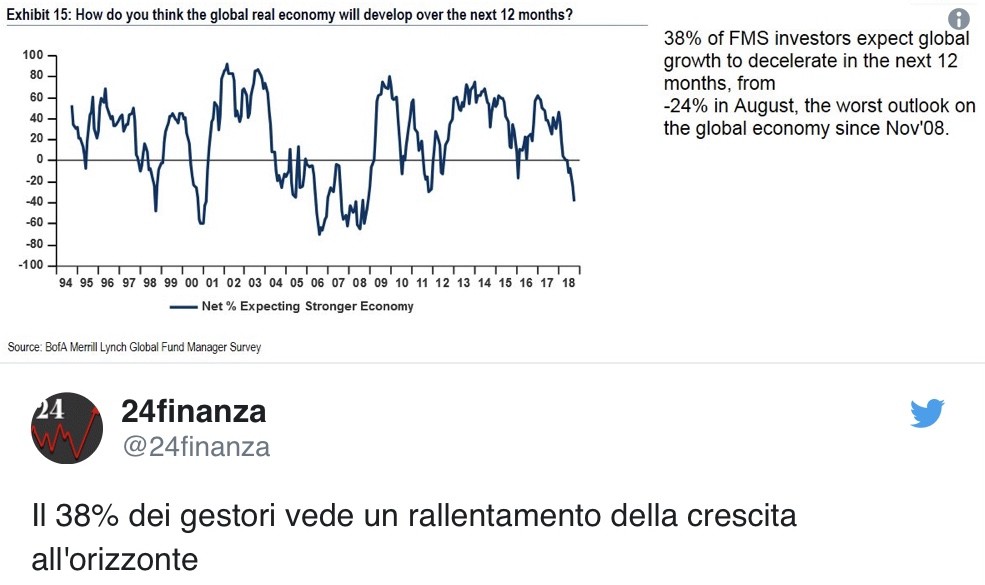

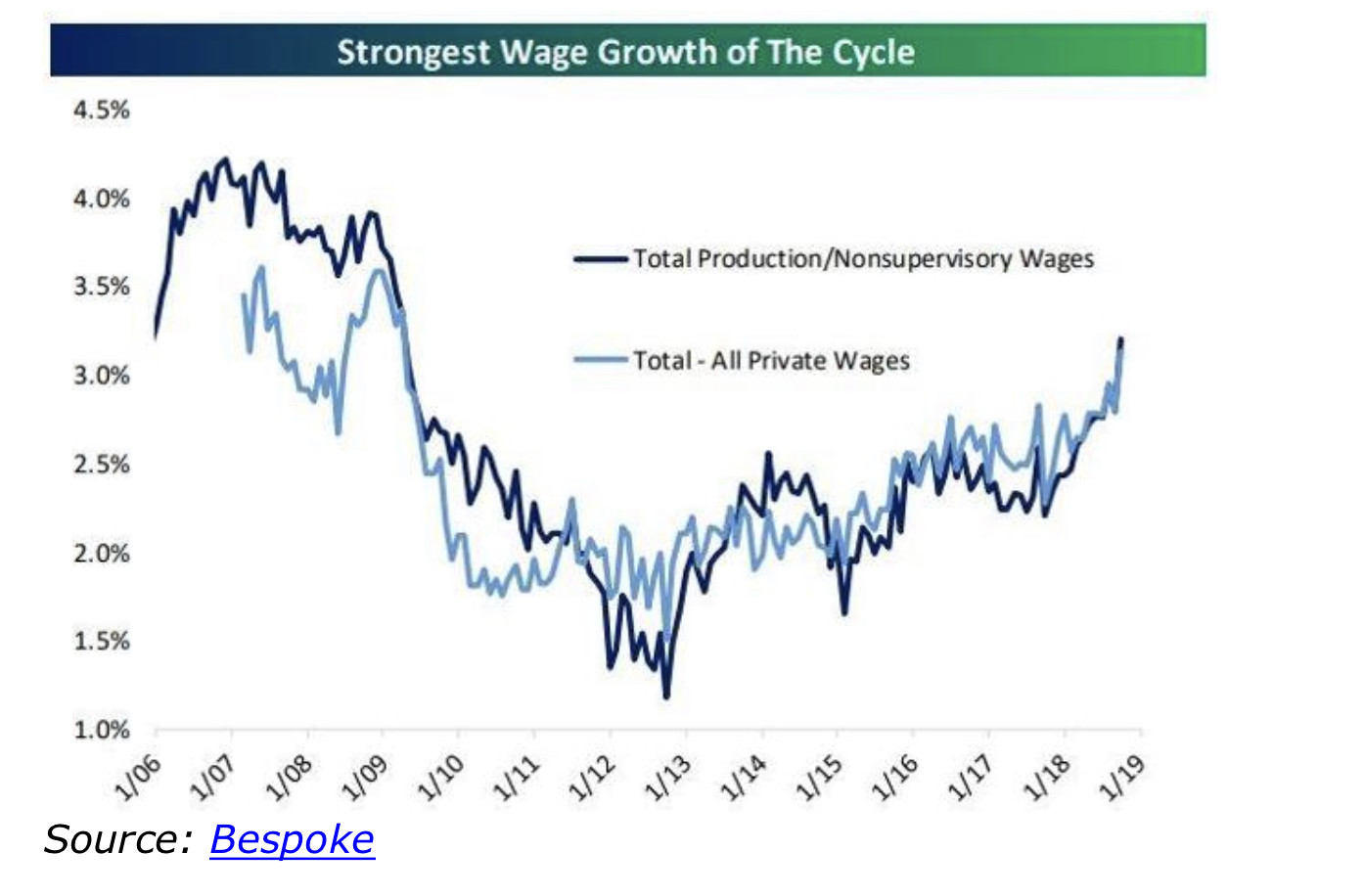

A corroborare poi l’attesa complessiva di una vera e propria frenata della crescita economica globale ci si sono messe infine la discesa del prezzo del petrolio (stranamente proprio all’arrivo della stagione fredda) è un drastico calo delle vendite dei beni di consumo durevole, primi fra tutti gli autoveicoli!

Mettendo insieme tutti i tasselli del mosaico quello che ne consegue è che i tempi di vacche grasse per i profitti aziendali e per gli investimenti tecnologici potrebbero essere già un ricordo all’inizio del 2019, cioè un anno almeno in anticipo sulle previsioni che circolavano ancora poche settimane fa.

IL GIOCO PERVERSO DELLE ASPETTATIVE CHE SI AUTOREALIZZANO

Al di là dunque di un possibile rimbalzo delle borse valori nei prossimi giorni, i forti ribassi della settimana appena trascorsa hanno acceso una luce sinistra sulla probabilità che le reali prospettive dei mercati finanziari globali siano peggiori di quanto la maggioranza degli operatori economici era disposta a credere fino a ieri.

•E se dovesse prevalere lo scoramento collettivo sarebbe sufficiente quest’ultimo per mandare il mondo anticipatamente in recessione, a causa del perverso gioco delle aspettative che si autorealizzano e degli investimenti (tanto quelli industriali come quelli strutturali) che rischiano di bloccarsi a causa della riduzione delle disponibilità finanziarie per sostenerli.

Stefano di Tommaso

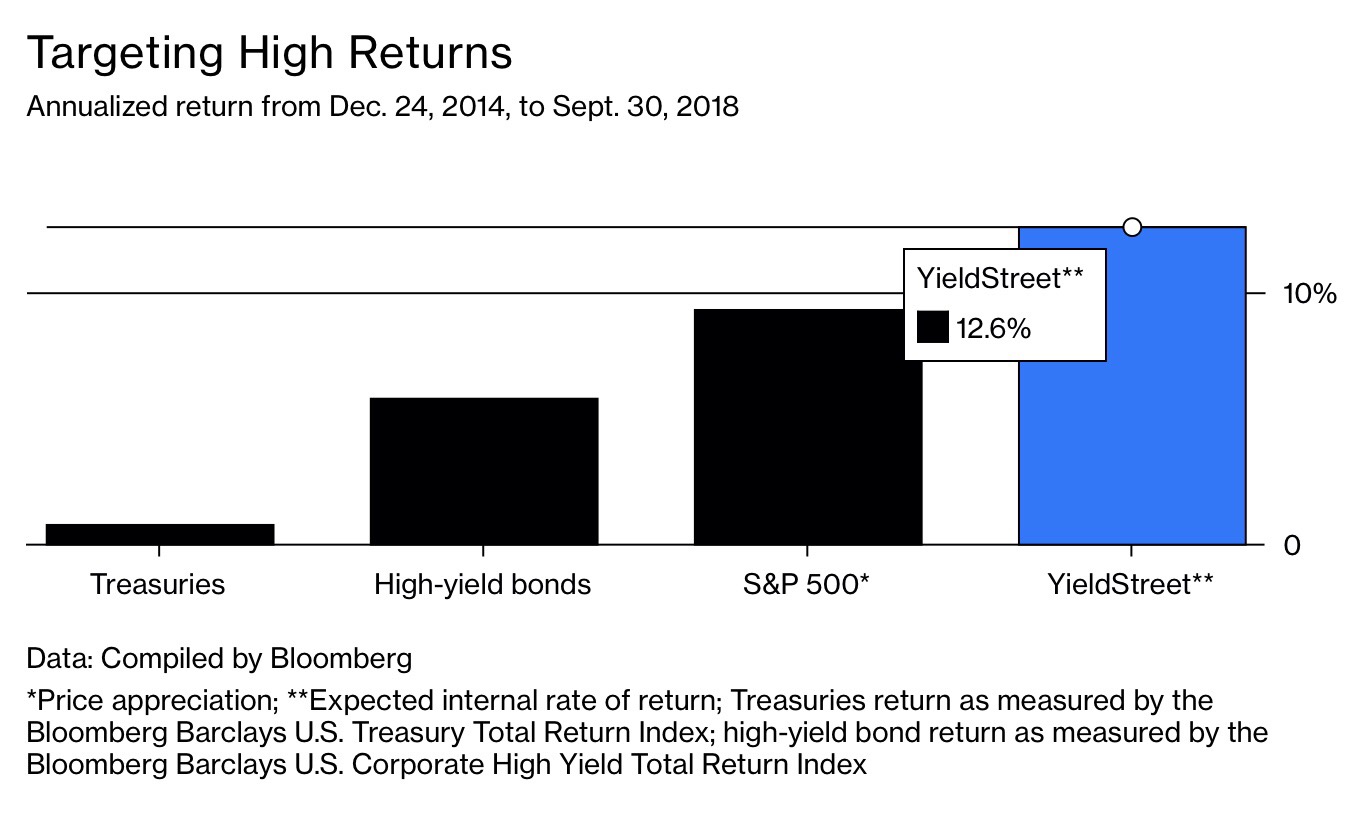

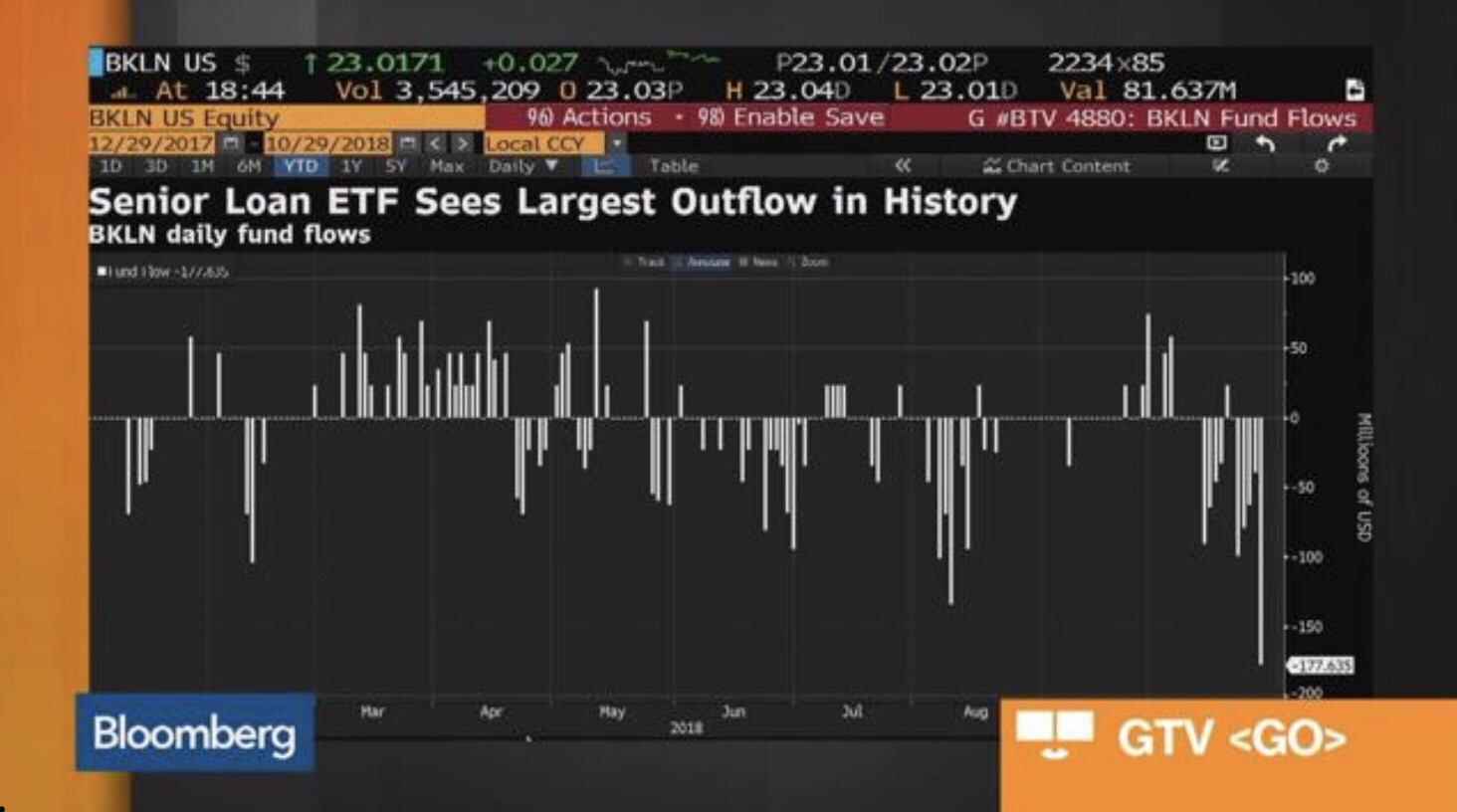

Mentre invece il mercato dei capitali è sempre più liquido e continuamente alla ricerca di nuove vie di impiego capaci di assicurare margini consistenti all’impiego delle proprie risorse liquide, anche scendendo a compromessi sulla relativa rischiosità. Il fenomeno delle BDC in America ha raggiunto il mirabolante volume di quasi 100 miliardi di dollari di prestiti erogati !

Mentre invece il mercato dei capitali è sempre più liquido e continuamente alla ricerca di nuove vie di impiego capaci di assicurare margini consistenti all’impiego delle proprie risorse liquide, anche scendendo a compromessi sulla relativa rischiosità. Il fenomeno delle BDC in America ha raggiunto il mirabolante volume di quasi 100 miliardi di dollari di prestiti erogati !

UN MINI-RALLY DI FINE ANNO LO ATTENDONO IN MOLTI

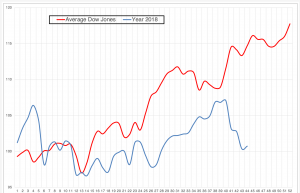

UN MINI-RALLY DI FINE ANNO LO ATTENDONO IN MOLTI Come si può notare dal grafico relativo all’indice VIX (di volatilità), è soprattutto dalla seconda settimana di ottobre che essa si è impennata a Wall Street (indice SP500) per poi riposizionarsi esattamente sulla media dell’anno lo scorso Venerdì.

Come si può notare dal grafico relativo all’indice VIX (di volatilità), è soprattutto dalla seconda settimana di ottobre che essa si è impennata a Wall Street (indice SP500) per poi riposizionarsi esattamente sulla media dell’anno lo scorso Venerdì.

Purtroppo su questo fronte è troppo presto per cantare vittoria, ma una cosa di sicuro esso significa: la speculazione al ribasso contro il nostro Paese si è (almeno per il momento) decisamente placata, e questo sottrae uno dei pilastri più significativi alle attese di ulteriore ribasso della borsa: al momento la fuga dei capitali all’estero sembra essersi arrestata.

Purtroppo su questo fronte è troppo presto per cantare vittoria, ma una cosa di sicuro esso significa: la speculazione al ribasso contro il nostro Paese si è (almeno per il momento) decisamente placata, e questo sottrae uno dei pilastri più significativi alle attese di ulteriore ribasso della borsa: al momento la fuga dei capitali all’estero sembra essersi arrestata.

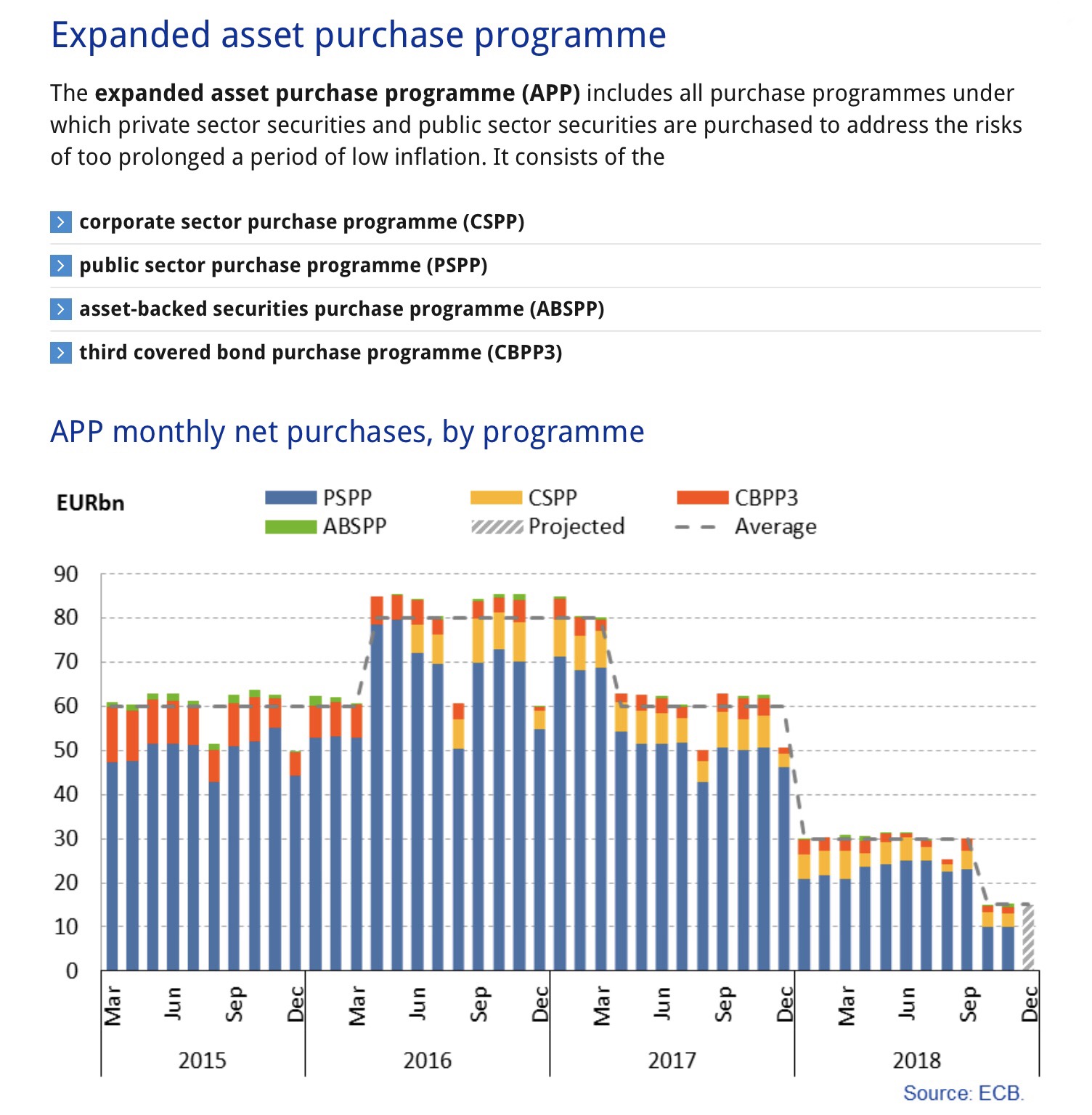

Sul fronte negativo c’è il progressivo venir meno, dopo quasi dieci anni di costante somministrazione, della “droga” che ha esaltato le performance delle borse di tutto il mondo: l’incremento della liquidità indotto dalle banche centrali. Nel corso del 2019 infatti l’immissione netta di liquidità diverrà negativa (contro i 720 miliardi di dollari del 2018 e i 1800 del 2017) e, con questo passaggio, molti analisti si attendono di vedere le borse riprendere l’impostazione negativa che ha soltanto fatto capolino nell’ultimo scorcio del 2018.

Sul fronte negativo c’è il progressivo venir meno, dopo quasi dieci anni di costante somministrazione, della “droga” che ha esaltato le performance delle borse di tutto il mondo: l’incremento della liquidità indotto dalle banche centrali. Nel corso del 2019 infatti l’immissione netta di liquidità diverrà negativa (contro i 720 miliardi di dollari del 2018 e i 1800 del 2017) e, con questo passaggio, molti analisti si attendono di vedere le borse riprendere l’impostazione negativa che ha soltanto fatto capolino nell’ultimo scorcio del 2018. A QUANDO LA PROSSIMA RECESSIONE?

A QUANDO LA PROSSIMA RECESSIONE?