QUOTARSI IN BORSA NEL 2022

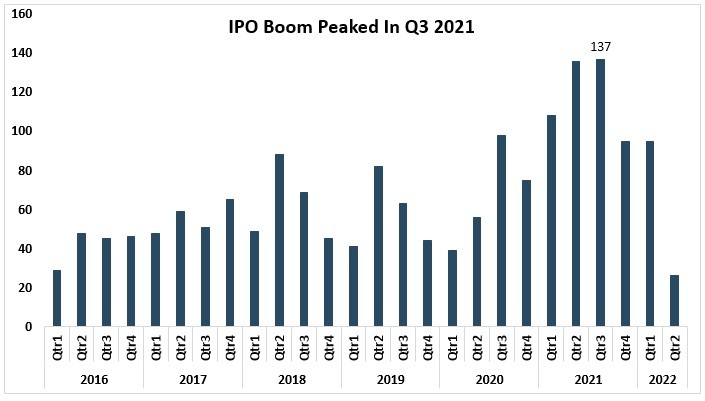

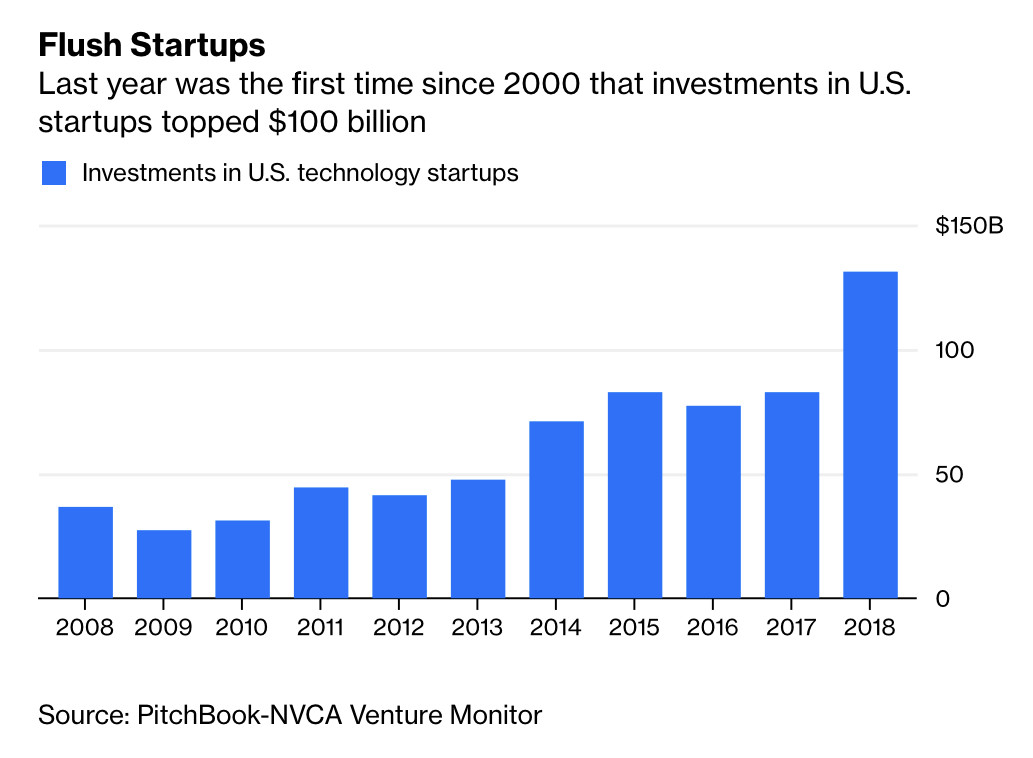

Guerra, inflazione, possibile recessione stanno tenendo emittenti e investitori più lontani dai listini provocandone forti ribassi che hanno influito pesantemente sulla riduzione, nel corso del 2022, del numero delle Initial Public Offerings (IPO). Ma non le ha cancellate del tutto, anche perché la tendenza di fondo è quella di un incremento del loro numero. Sempre più imprese intendono raccogliere capitali nei mercati regolamentati e, per farlo, avviano un percorso di preparazione che può durare anni. Quando risultano pronte per l’IPO, ma arrivano periodi come questo, spesso non lo cancellano tutto bensì si limitano a rinviarlo. Il che è un bene per listini come quello italiano, dove il numero di società quotate è ancora limitatissimo.

LE BORSE SCENDONO…

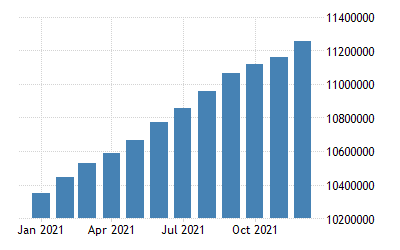

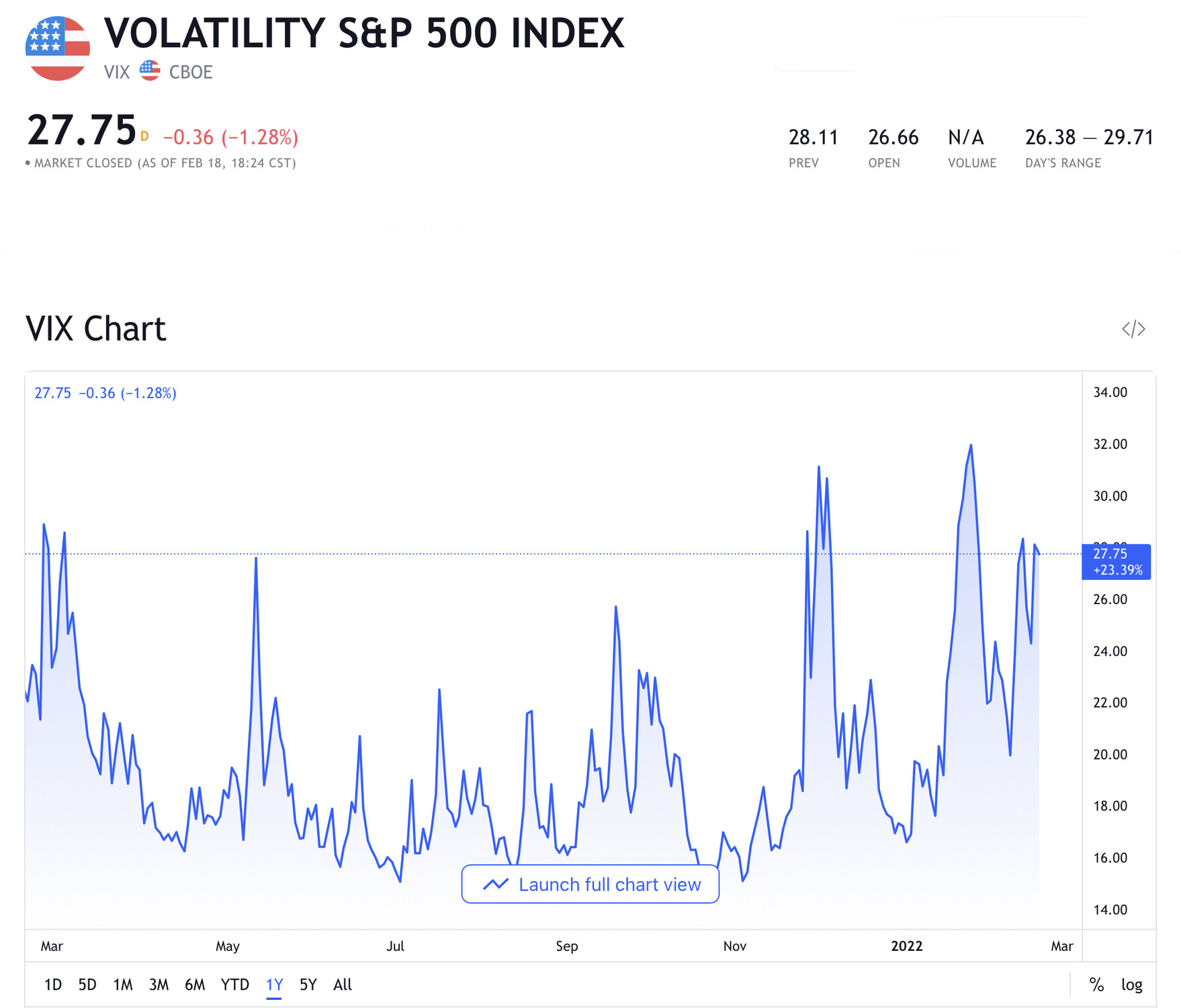

A Wall Street (di gran lunga la borsa più importante del mondo, spesso anticipatrice di tutte le altre) l’ultima settimana si è chiusa con un ribasso che non si vedeva dall’inizio di gennaio. La causa di questo violento ribasso è legata all’indice dei prezzi al consumo USA di maggio, che ha raggiunto il livello più alto dal 1981. Il dato ha mostrato un aumento dell’8,6% su base annua e del 6% se si escludono i prezzi di cibo ed energia. Gli economisti intervistati da Dow Jones si aspettavano un aumento su base annua dell’8,3% per l’indice principale e del 5,9% per l’indice core. Il grafico qui riportato mostra l’andamento di Wall Street dall’inizio dell’anno: un calo da 4800 punti a 3900 in soli sei mesi!

Anche gli altri mercati borsistici hanno vissuto molto male la tempesta scatenata dalle banche centrali. L’indice europeo Stoxx 600 per esempio, perde da inizio anno quasi il 14%.

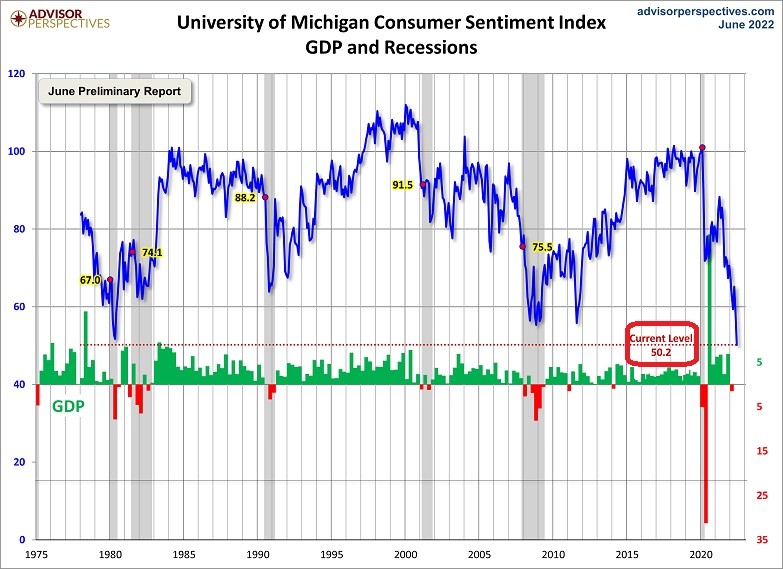

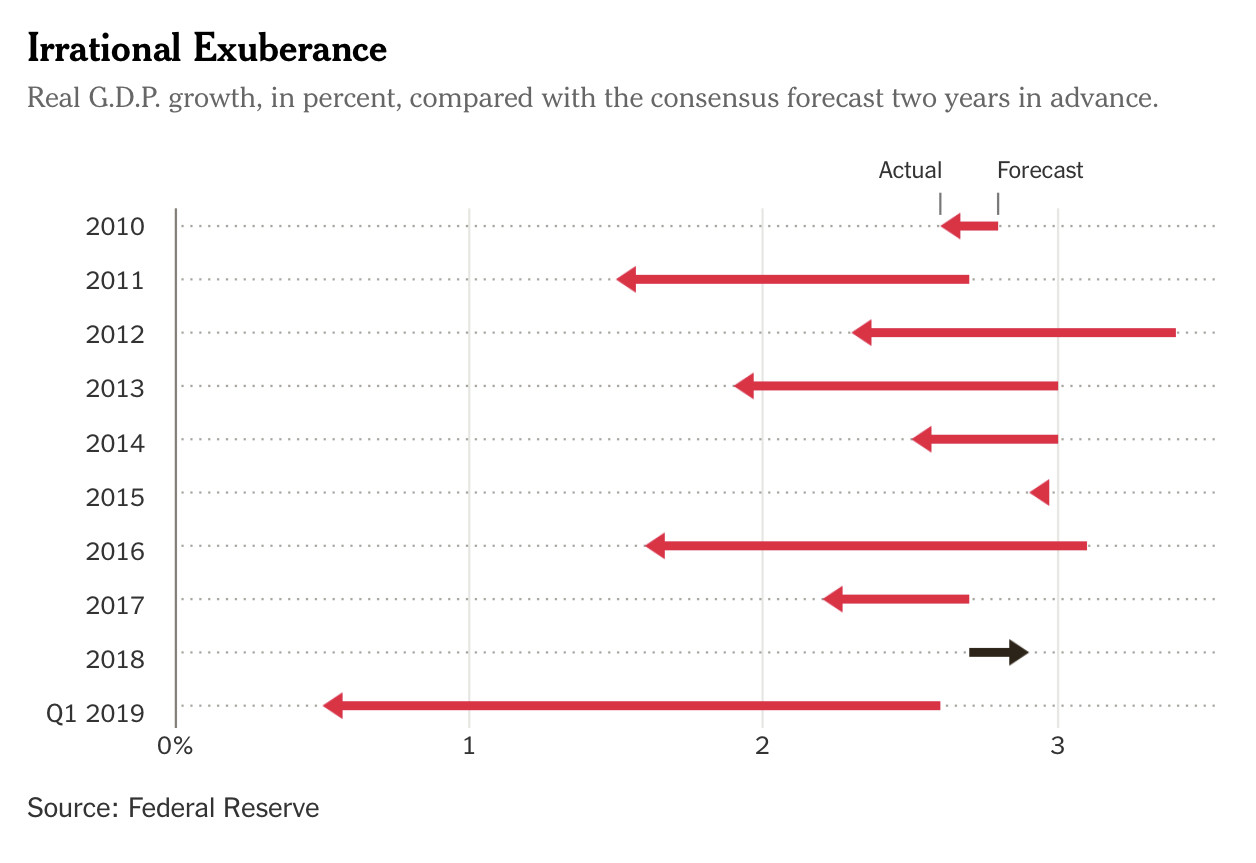

I dati sull’inflazione americana hanno anche riacceso i timori di una recessione. La fiducia dei consumatori americani è scesa violentemente. La lettura preliminare di giugno dell’indice di fiducia ha toccato un minimo storico: è diminuita del 14% rispetto a maggio, proseguendo la tendenza al ribasso dell’ultimo anno e raggiungendo il valore più basso registrato nella sua storia, paragonabile al minimo raggiunto nel mezzo della recessione del 1980. E in effetti grafici come questo mostrano una decisa probabilità che sia in arrivo una nuova recessione globale!

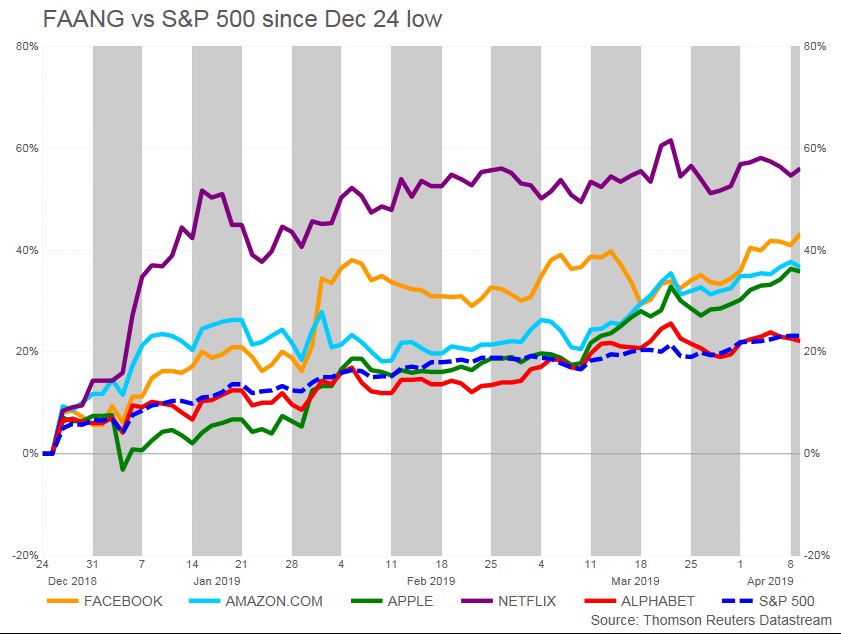

…MA POI DI SOLITO RISALGONO…

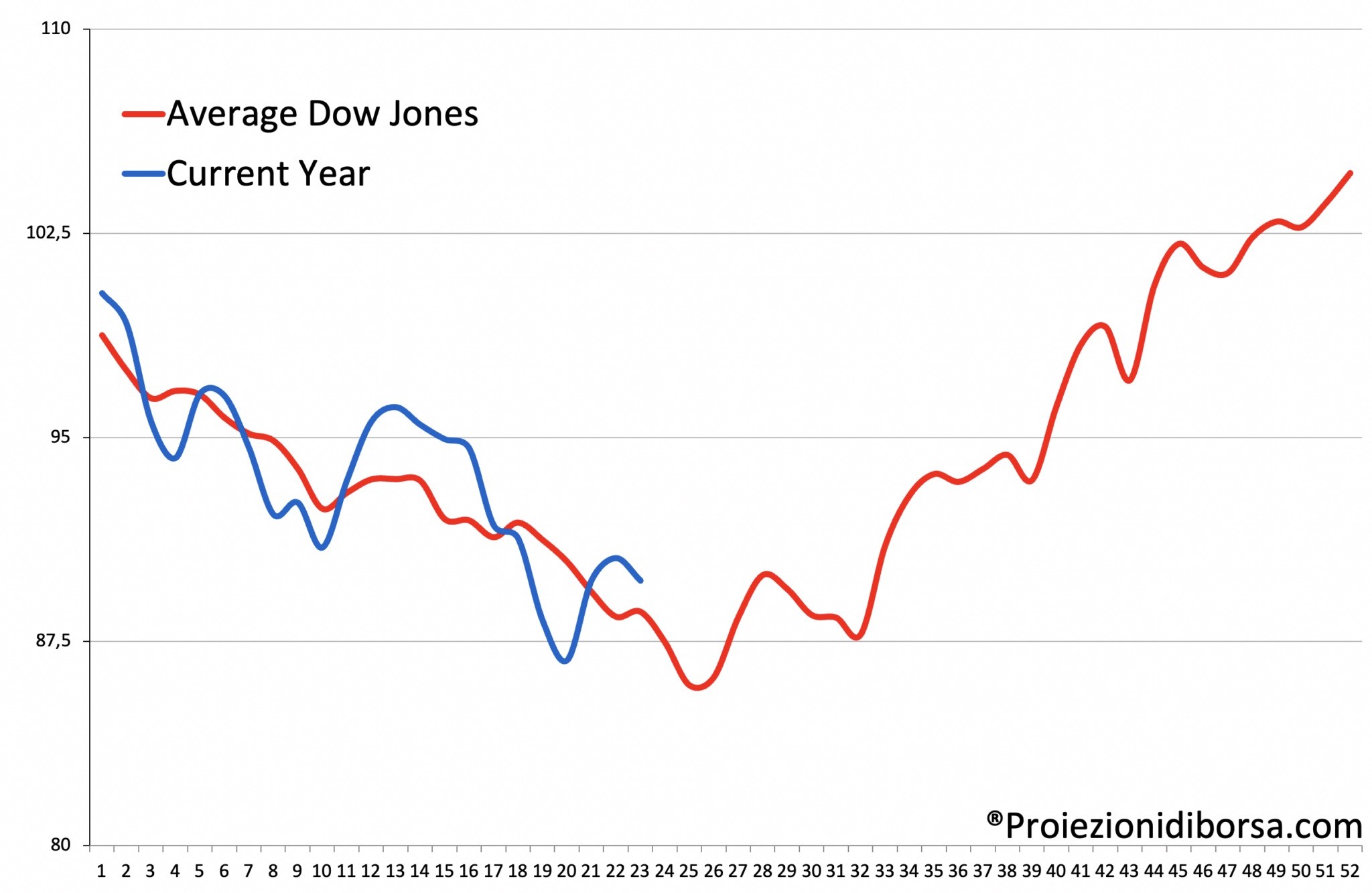

Tuttavia, come si può intuire dal grafico sotto riportato, i corsi azionari hanno una loro ciclicità durante l’anno solare (scendono nella prima parte e salgono nella seconda) e forse anche stavolta, dopo i pesanti ribassi (linea blu) potrebbe esserci una fase di relativa traslazione laterale, seguita da un rimbalzo a partire dal mese di Luglio (i numeri dell’asse delle ascisse sono quelli delle settimane dell’anno), così com’è successo mediamente negli ultimi trent’anni (linea rossa).

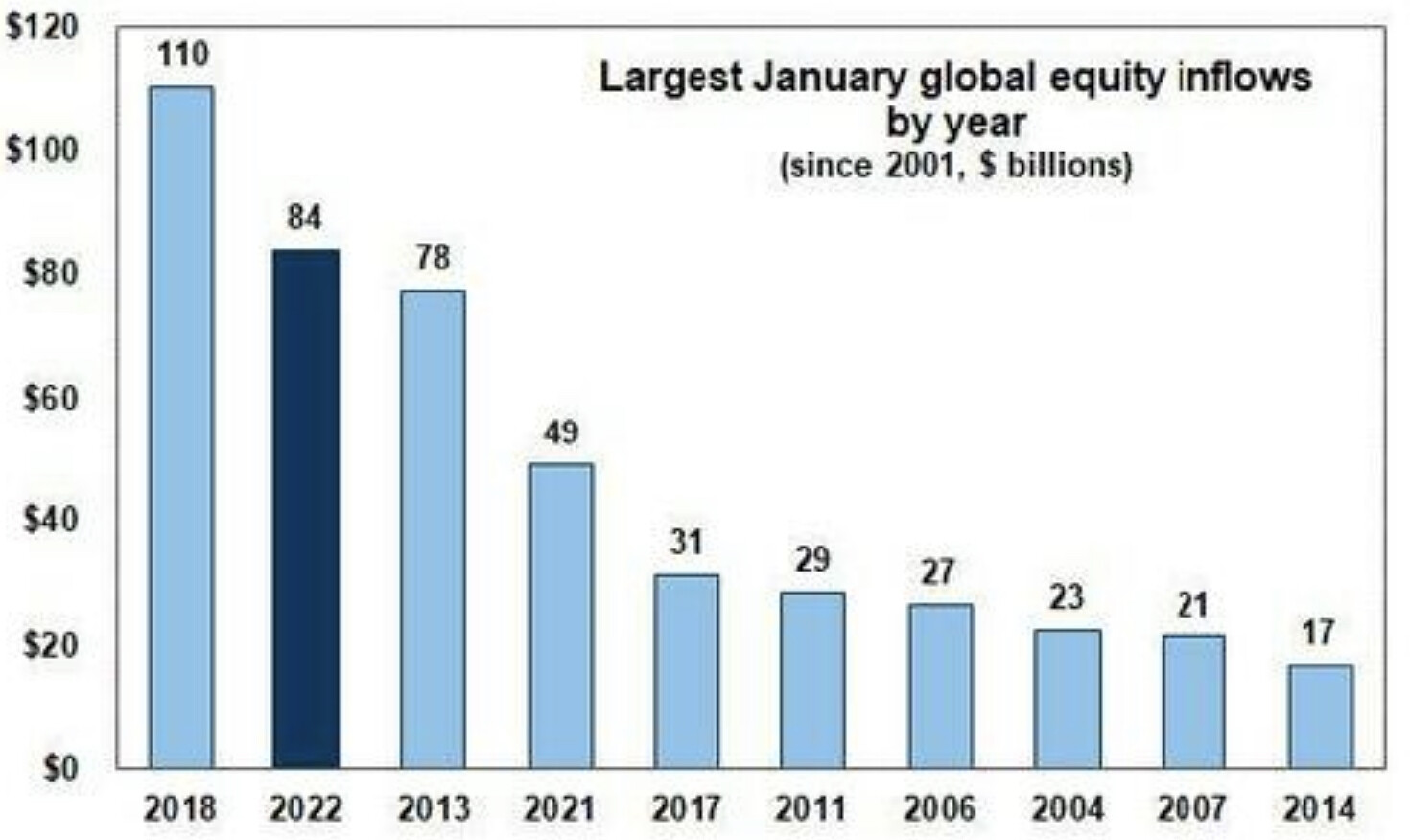

Certo le vendite in borsa riducono la liquidità disponibile, materia prima essenziale per alimentare il fenomeno dei collocamenti azionari delle matricole di borsa: i cosiddetti Initial Public Offerings (IPO).

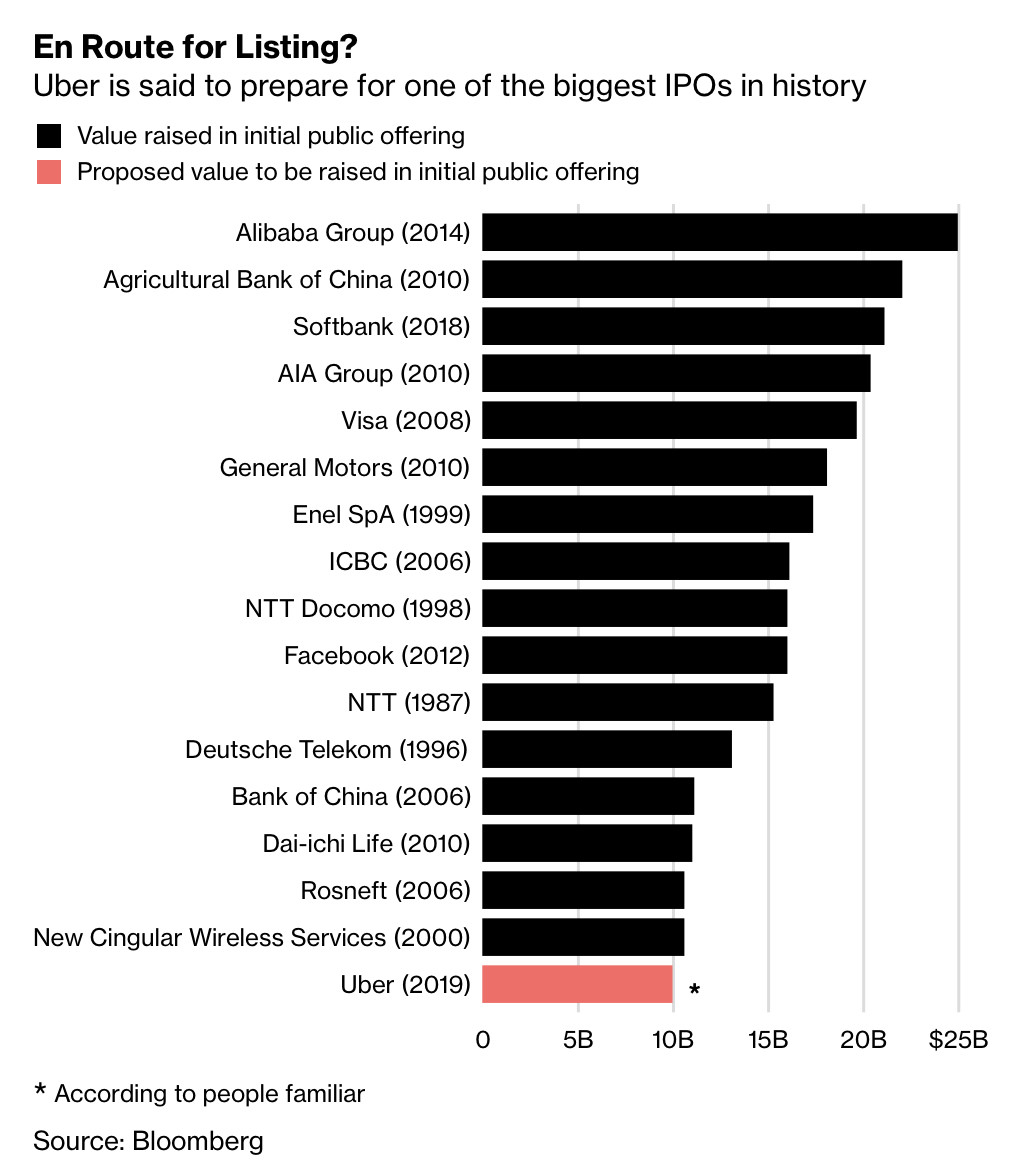

LE IPO IN OCCIDENTE OGGI SONO UN DECIMO CHE NEL 2021…

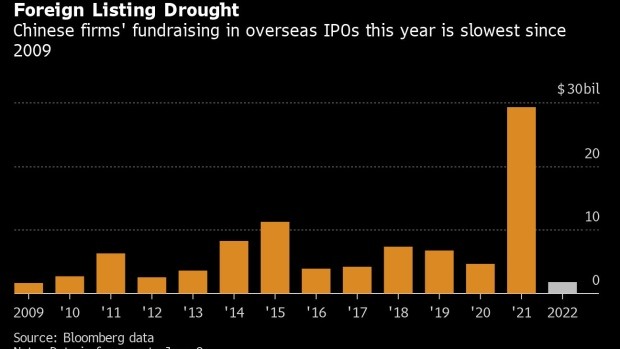

Il valore delle IPO tra USA e Europa quest’anno è sotto del 90% rispetto allo scorso anno. La raccolta di fondi nei primi 5 mesi del 2022 delle matricole al listino principale delle Borse è scesa a 17,9 miliardi di dollari con 157 IPO contro le 628 dei primi 5 mesi del 2021 e 192 miliardi di dollari raccolti. Il problema però non è soltanto occidentale: a livello globale è andata altrettanto male, con 596 IPO contro le 1237 dell’anno precedente e 81 miliardi di dollari raccolti nei primi 5 mesi, contro i 283 del 2021: cioè un calo del 71%. Certo, in questi numeri si può leggere un calo più vistoso dei mercati euro-americani rispetto a quelli asiatici, ma bisogna aspettare la seconda parte dell’anno per tracciare un quadro affidabile, dal momento che molte IPO sono state soltanto rimandate e potrebbero vedersi da Settembre.

Il comparto delle SPAC ha anch’esso visto una notevole riduzione dei numeri: a Wall Street erano state 613 le matricole con una raccolta di 162 miliardi di dollari, mentre nei primi 5 mesi dell’anno sono state soltanto 19 ma tutte di grandi dimensioni.

…MA IN MOLTI CASI SONO SOLTANTO RINVIATE A TEMPI MIGLIORI

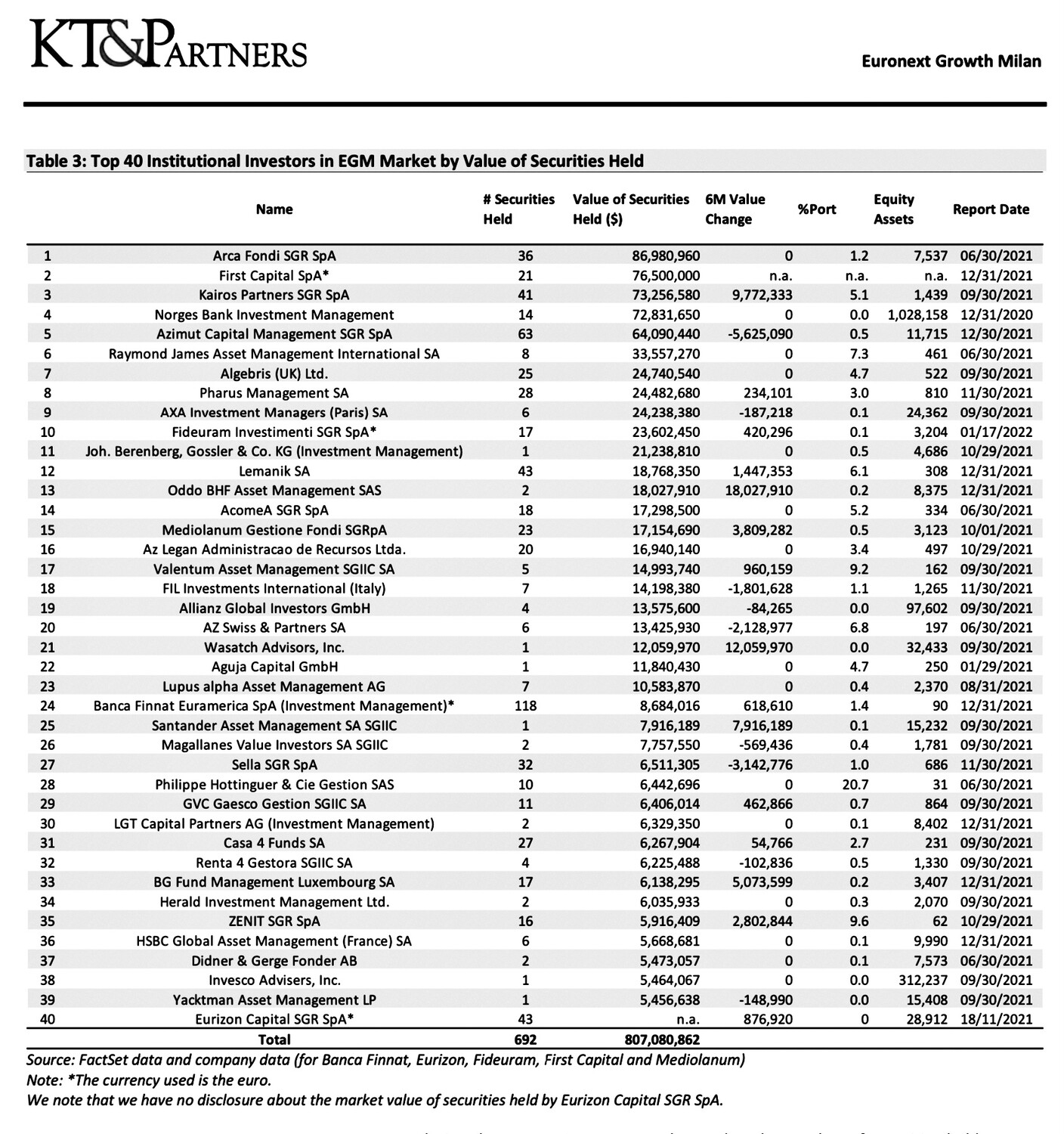

Cosa succede quindi: sono le imprese non vogliono più quotarsi o è il mercato che non è favorevole ad accoglierle? Il punto focale sembra quello della scarsa liquidità. Guerra, inflazione, possibile recessione stanno tenendo emittenti e investitori più lontani dai listini: magari in autunno potrebbe rivedersi un certo ritorno delle quotazioni, soprattutto in Italia dove resta molto elevato il numero di aziende che non sono quotate e che oggi potrebbero fare tale scelta.

La diminuita probabilità di successo del collocamento azionario rende oggettivamente più sfidante il lavoro di molti mesi che le candidate matricole devono svolgere per poter risultare idonee alla quotazione. Ma lo sbarco sul listino azionario è un’operazione complessa che viene preparata in tempi lunghi (soprattutto dal punto di vista della pianificazione strategica) e comunque che si può realizzare in non meno di un semestre. Dunque è possibile che molte società stiano pensando da tempo a tale scelta e che oggi stiano soltanto rimandando l’operazione a tempi migliori.

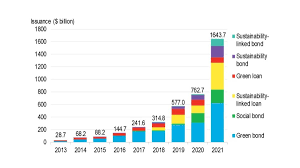

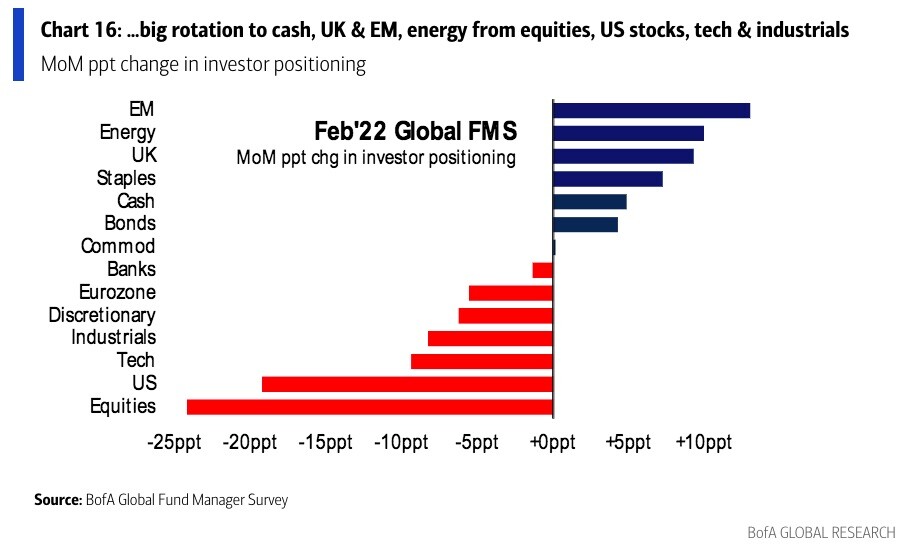

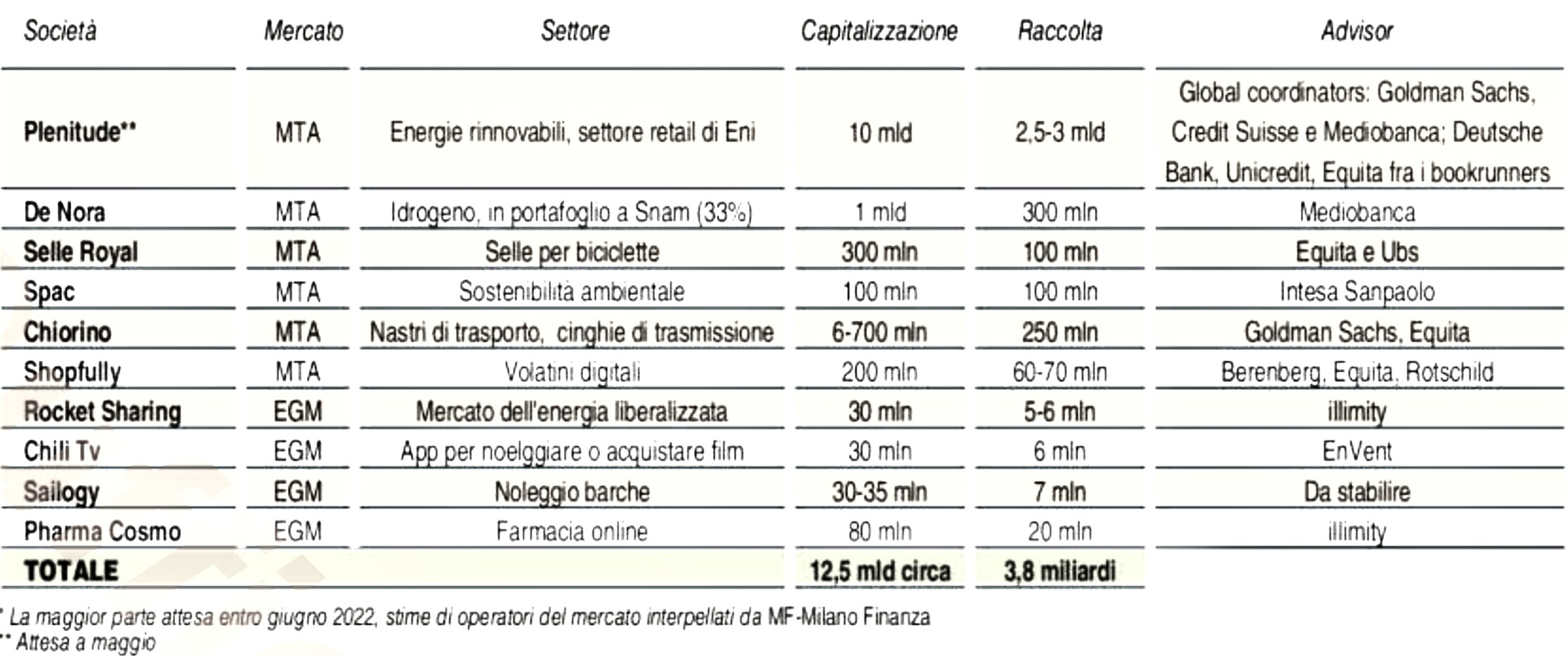

OGGI “VANNO” SOLTANTO LE ENERGIE VERDI

Sicuramente poi è un tema di settori industriali: in questo periodo di forti tensioni sul mercato dell’energia è evidente che questo è l’unico comparto non intaccato dai ribassi. E infatti buona parte delle candidate alla quotazione nei prossimi mesi sono proprio aziende del settore, a partire dalla De Nora, che fabbrica elettrodi per ottenere idrogeno, o dalla Plenitude, che vende al dettaglio l’energia rinnovabile prodotta dall’ENI. Come si può dedurre dalla tipologia delle maggiori candidate italiane, non soltanto il settore privilegiato per le IPO è quello dell’energia, ma anche e soprattutto se questa è “verde”! Ma restano sullo sfondo l’intelligenza artificiale, la robotica e la cura della persona. Tutti campi sui quali sarà più probabile raccogliere capitali in borsa.

Nessuno può negare l’urgenza per gli investitori professionali di accumulare titoli con forti caratteristiche ESG (environmental, social and governance). Ma restano appetibili anche le società che operano nelle biotecnologie, nell’aerospaziale e nelle altre tecnologie “verdi” o che aiutano a risparmiare, perché si ritiene che potranno sostenere più di altre i loro margini di profitto con la prossima recessione. Un settore in piena ripresa poi è quello dell’ “outdoor”, a partire da biciclette e trekking, perché considerato pro-ambiente e privo di ricadute inquinanti. Non a caso un’altra candidata alla quotazione alla Borsa italiana è la storica Selle Royal (accessori per biciclette di alta gamma).

Qualche punto di domanda invece attiene (per il momento) alle imprese del settore alimentare perché, pur appartenendo a un comparto per definizione anticiclico, esse hanno subìto enormi rialzi nei costi delle materie prime lacerando di conseguenza negli scorsi mesi i conti economici, senza che sia così scontata la loro capacità di rialzare corrispondentemente i prezzi di vendita.

MA QUANDO ARRIVA LA RECESSIONE BISOGNA INVESTIRE

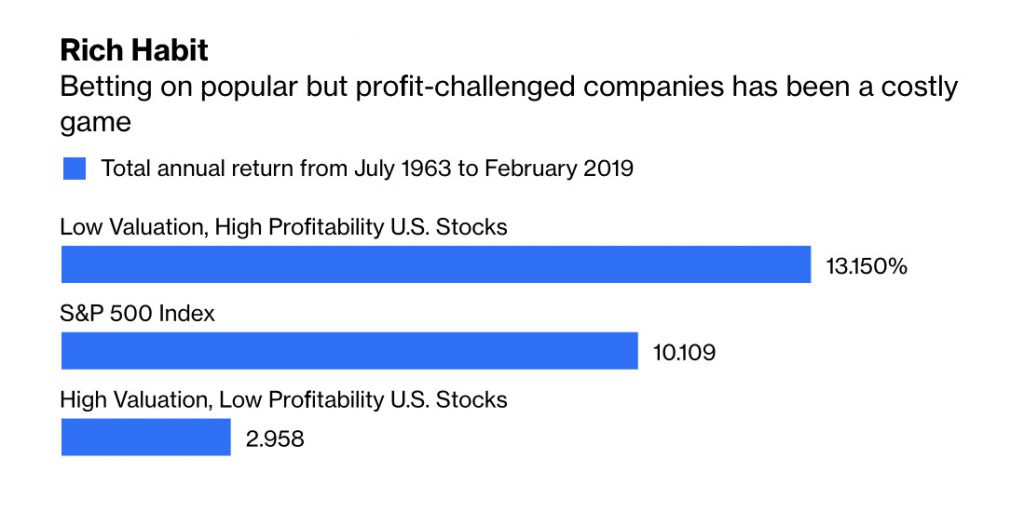

La borsa però è anche sinonimo del mercato dei capitali e qui si apre un tema ben più ampio: quali imprese hanno davvero saputo cogliere tutte le opportunità di creare valore per i propri azionisti anche senza ricorrere a maggiori investimenti e capitali di terzi? La risposta molto spesso è: “molto poche”. In tantissimi altri casi le imprese sono affette da scarsa capacità di guadagno perché non hanno investito abbastanza, scegliendo spesso di restare “famigliari” e magari poco aperte all’internazionalizzazione. Sebbene non siano soltanto i capitali investiti a poter garantire migliori performances (molto spesso un problema è anche la qualità delle risorse umane di vertice) è inutile dire che in molti casi la scelta di restare piccoli è perdente.

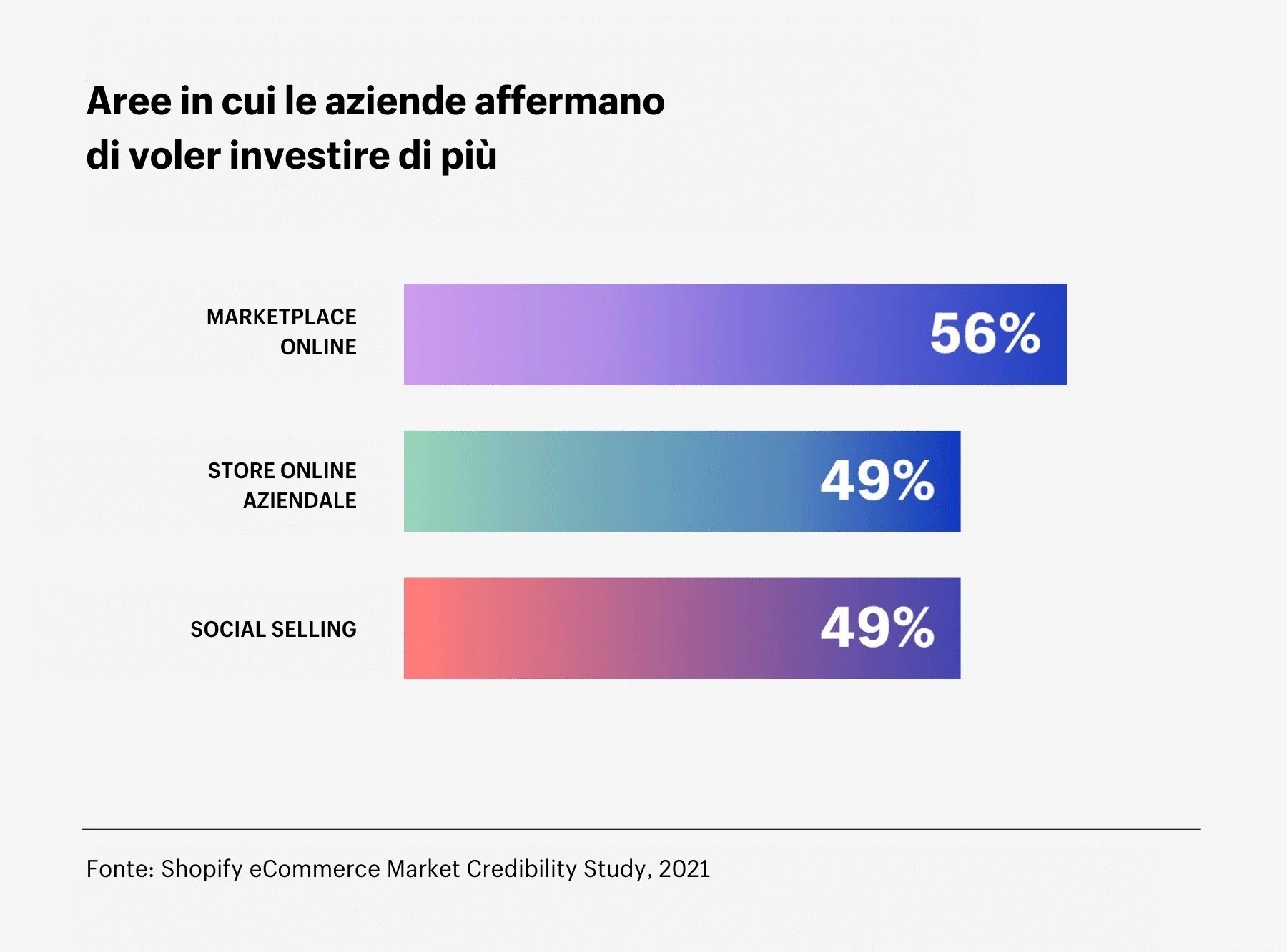

Proprio perché viviamo in un mondo caratterizzato da una sempre maggiore velocità dei cambiamenti le imprese devono trovare la capacità di reagire, molto spesso investendo pesantemente, quantomeno per cogliere tre obiettivi strategici fondamentali :

- poter comunicare adeguatamente sulle piattaforme digitali, potenziare la notorietà del marchio, ottenere potenti stimoli di ritorno dal dialogo con la clientela

- raggiungere la massima efficienza operativa, per esempio a livello energetico e di economicità della produzione, ma anche a livello distributivo che spesso costituisce una formidabile barriera alla crescita

- potersi permettere una più accurata pianificazione aziendale, con la quale misurare risultati e performances del proprio staff, nonché per adattarsi più velocemente alle mutate condizioni ambientali e alle crescenti richieste di personalizzazione di prodotti e servizi.

IN BORSA SI RACCOLGONO CAPITALI PER LA CRESCITA

E per investire correttamente occorre non soltanto avere capacità di credito, ma anche poter investire in misura congrua del capitale di rischio, adeguando il livello di quest’ultimo alla sfida che ciascun investimento strategico rappresenta: più è elevata e meno si può sostenere con capitale preso a prestito.

La borsa rappresenta per le imprese che possono candidarvisi un’opportunità da questo punto di vista più unica che rara, dal momento che i sottoscrittori del capitale che vi si può raccogliere non andranno ad incidere sul governo dell’impresa e non pretendono di riaverli indietro con gli interessi. Ovviamente però stanno molto attenti a comprendere se esistono reali opportunità di creazione di valore!

IPO: BUONE OPPORTUNITÀ NON SOLO PER LE IMPRESE

Ma le matricole in borsa possono rappresentare anche una buona opportunità per chi investe: mediamente le valutazioni d’azienda in occasione dei collocamenti iniziali vengono scontate del 20-30% rispetto al valore teorico. E se guardiamo al listino americano la maggior parte delle imprese che oggi mostrano la più alta capitalizzazione vent’anni fa non c’erano!

Questo non è di per sé garanzia di guadagno nel sottoscrivere tali offerte pubbliche, ma aiuta poiché soprattutto per la borsa italiana, fortemente dipendente da pochi titoli relativi alle banche e alle public utilities, le IPO sono un’occasione abbastanza rara (e dunque mediamente da cogliere) di diversificazione degli investimenti. Se mettiamo insieme lo “sconto matricola” con l’opportunità di diversificazione degli investimenti, ecco che quelli nelle matricole di bors risulta nel lungo termine vincente.

Stefano di Tommaso

Alla faccia del rischio-Italia poi, la quotazione in Borsa di Nexi non sembra peraltro destinata a rimanere isolata per la Borsa Italiana, dal momento che si fa un gran parlare anche di quella di SIA, società italiana che ha Cassa Depositi e Prestiti come primo azionista attraverso Fsia Investimenti srl (49%, oltre a un 17% indirettamente detenuto tramite F2I) ma che può vantare tra i propri azionisti anche Banca Intesa, Unicredit, Banco Bpm, Mediolanume e Deutsche Banked ed è attiva nella progettazione, realizzazione e gestione di infrastrutture tecnologiche per istituzioni finanziarie, banche, imprese e pubbliche amministrazioni, nelle aree dei pagamenti e della monetica in oltre 50 Paesi, anche attraverso società controllate in Austria, Croazia, Germania, Grecia, Repubblica Ceca, Romania, Serbia, Slovacchia, Ungheria e Sudafrica. La società ha inoltre filiali in Belgio e Olanda e uffici di rappresentanza in Inghilterra e Polonia.

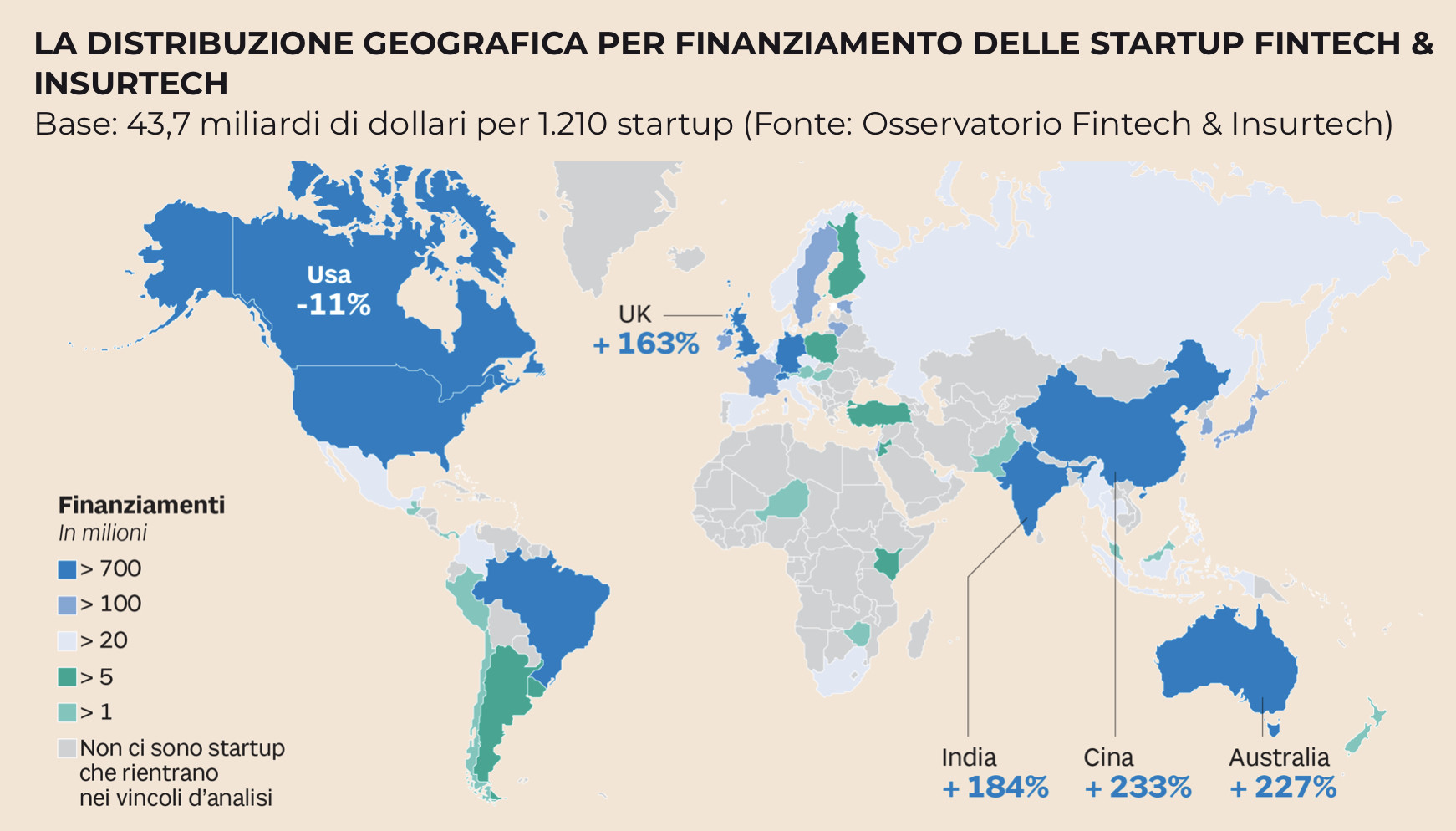

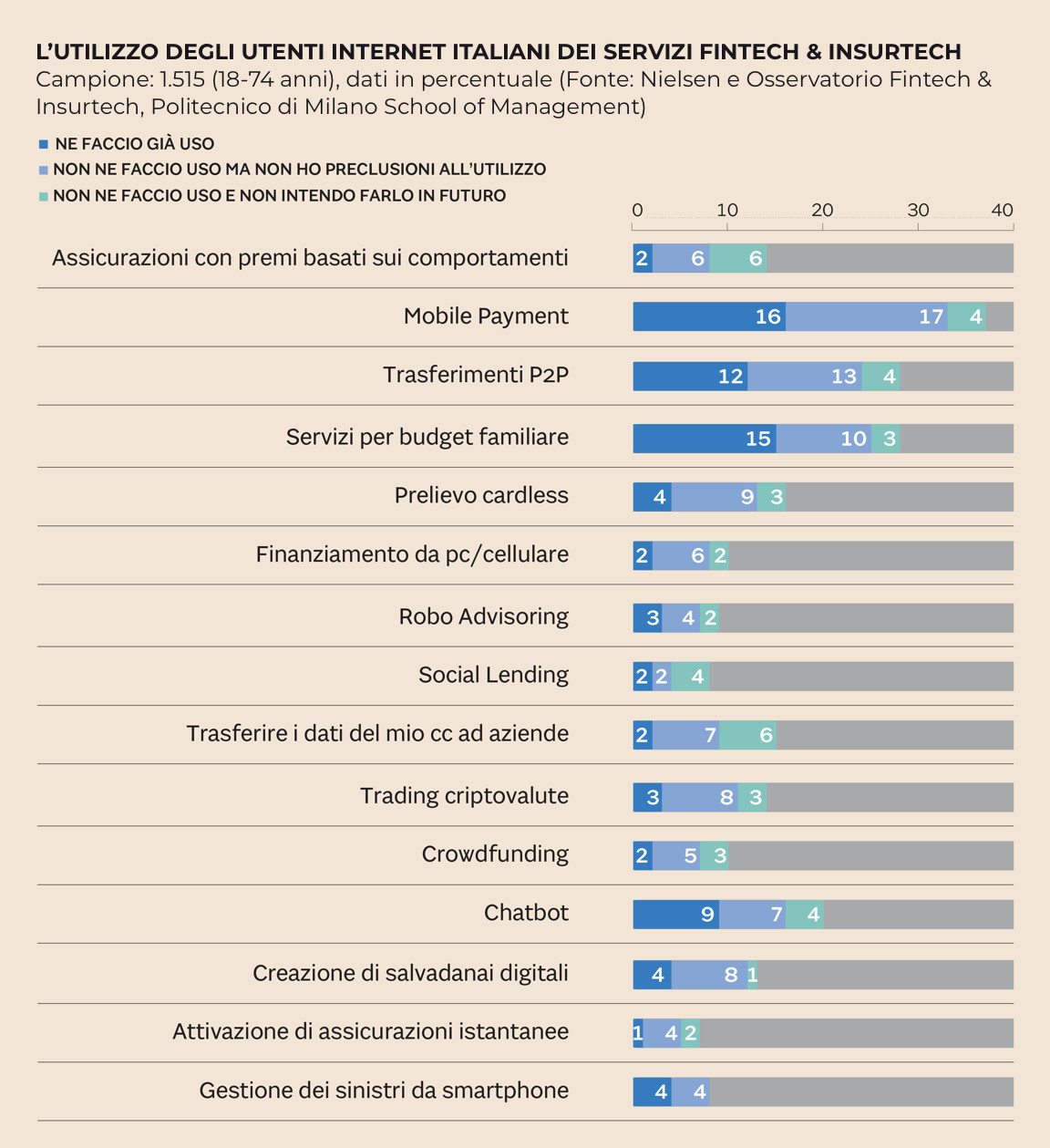

Alla faccia del rischio-Italia poi, la quotazione in Borsa di Nexi non sembra peraltro destinata a rimanere isolata per la Borsa Italiana, dal momento che si fa un gran parlare anche di quella di SIA, società italiana che ha Cassa Depositi e Prestiti come primo azionista attraverso Fsia Investimenti srl (49%, oltre a un 17% indirettamente detenuto tramite F2I) ma che può vantare tra i propri azionisti anche Banca Intesa, Unicredit, Banco Bpm, Mediolanume e Deutsche Banked ed è attiva nella progettazione, realizzazione e gestione di infrastrutture tecnologiche per istituzioni finanziarie, banche, imprese e pubbliche amministrazioni, nelle aree dei pagamenti e della monetica in oltre 50 Paesi, anche attraverso società controllate in Austria, Croazia, Germania, Grecia, Repubblica Ceca, Romania, Serbia, Slovacchia, Ungheria e Sudafrica. La società ha inoltre filiali in Belgio e Olanda e uffici di rappresentanza in Inghilterra e Polonia. La verà novità è perciò quella che in Europa gli investitori del mercato dei capitali stanno tornando a rivolgere la loro attenzione ai titoli delle società attive nei servizi digitali di pagamento. Il mercato delle FinTech sino all’altro ieri sembrava destinato ad essere oggetto di attenzione soltanto da parte del Venture Capital, ma oggi non è più così.

La verà novità è perciò quella che in Europa gli investitori del mercato dei capitali stanno tornando a rivolgere la loro attenzione ai titoli delle società attive nei servizi digitali di pagamento. Il mercato delle FinTech sino all’altro ieri sembrava destinato ad essere oggetto di attenzione soltanto da parte del Venture Capital, ma oggi non è più così.