LA TRAHISON DES IMAGES (OVVERO: LE BANCHE CENTRALI SONO DAVVERO IN RITIRATA?)

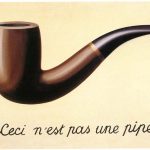

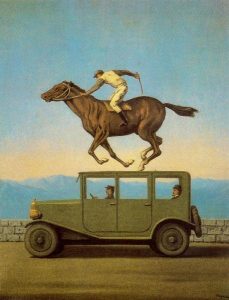

Ci sono artisti che passano alla storia per le loro vite intense (si pensi al Caravaggio o a Van Gogh). E poi c’è René Magritte, un uomo elegante, come tanti, educato e distinto come un banchiere, ma capace di evocare la trasformazione della realtà come nessun’altro. In questo sta il suo genio: nell’invito a osservare il mondo con occhi diversi, a stupirci di ciò che è apparentemente banale, a scavare sotto la superficie per scoprire che la realtà è molto più affascinante di quanto non appaia. « Chi oserebbe pretendere che l’immagine di una pipa è una pipa? Chi potrebbe fumare la pipa del mio quadro? Nessuno. Quindi, non è una pipa»

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari.

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari.

L’INSOSTENIBILE LEGGEREZZA DEL TAPERING

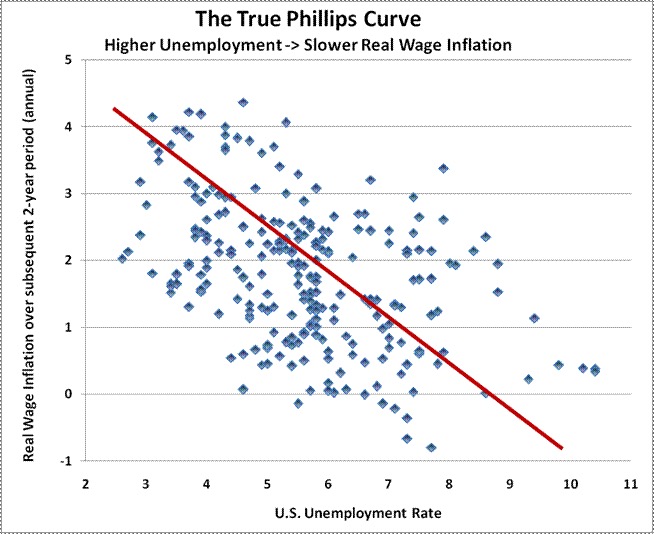

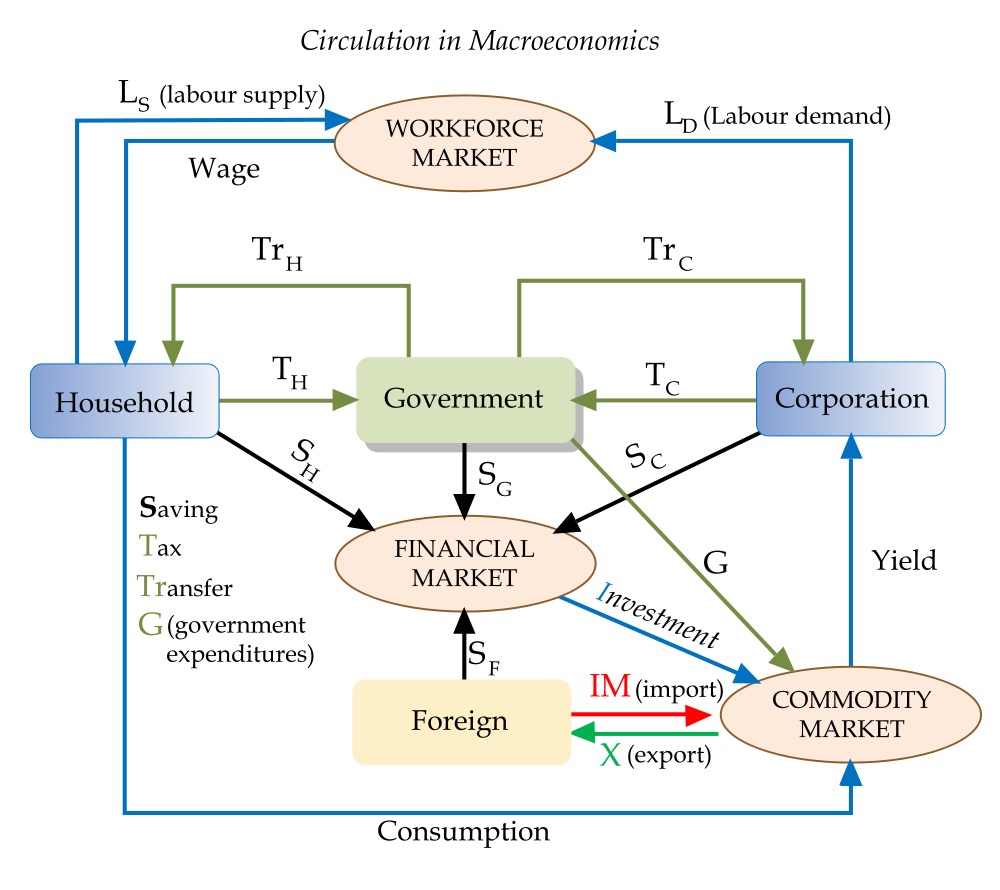

Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani).

Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani).

Che la manovra di Quantitative Easing (di stampo chiaramente keynesiano) sia risultata ex-post fortemente appropriata, nonostante le numerosissime critiche che piovevano soprattutto da economisti conservatori, lo dimostra il periodo di eccezionale crescita economica che oggi -a nove anni di distanza- il mondo intero sta vivendo in forma per di più sincrona: tanto per le economie più sviluppate quanto per quelle emergenti.

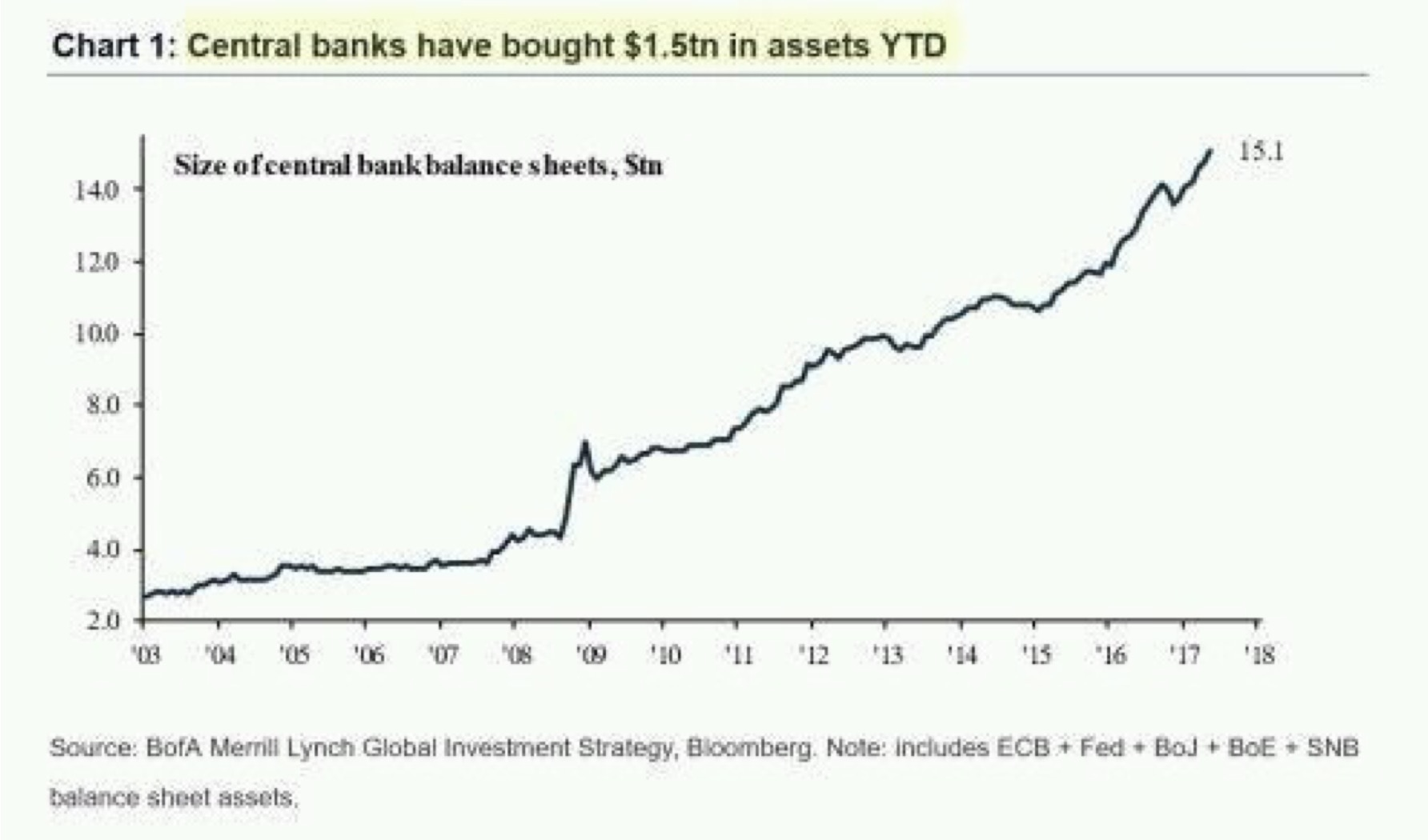

Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri.

Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri.

Ecco allora che oggi si materializza una fuorviante rappresentazione della realtà: quella che tocchiamo con mano appare molto diversa da quella che ci viene comunicata dalla Yellen (governatrice della Federal Reserve bank of America), da Zhou Xiaochuan (presidente della banca centrale cinese) da Mark Carney (presidente della banca centrale inglese) e via dicendo, sino all’ultimo arrivato nella lista degli “annunciatori”: Mario Draghi (governatore della banca centrale europea).

NESSUNO PUÒ PERMETTERSI UN’IMPORTANTE RISALITA DEI TASSI DI INTERESSE

Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari.

Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari.

Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati.

Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati.

Per quest’anno invece ancora due triliardi e mezzo di dollari continueranno ad affogare gli acquisti di azioni e obbligazioni.

Poi si vedrà, anche sulla base della misura dell’inflazione dei prezzi al consumo (quasi inesistente), mentre di quella dei prezzi degli “assets” non se ne infischia nessuno.

D’altra parte una fetta consistente di questa liquidità è affluita sotto forma di investimenti nei Paesi emergenti. Negli ultimi anni essi hanno attirato importanti flussi d’investimento (superiori a 300 miliardi di dollari nel solo 2017) e questo ha aiutato decisamente il sincronismo della crescita economica globale che oggi registriamo, unitamente alla loro crescita demografica. È altresì indubitabile che la crescita generalizzata dei profitti aziendali cui assistiamo negli ultimi mesi (che a sua volta traina la corsa delle borse) c’entra parecchio con le maggiori esportazioni che il mondo più industrializzato realizza nei confronti dei Paesi Emergenti.

CHI VUOLE FERMARE IL CAVALLO IN CORSA?

“Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.

“Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.

Lo scenario perciò di graduale riduzione delle facilitazioni monetarie che ci viene propinato va filtrato attentamente con la realtà, che sembra riferirci uno scenario diverso, che nessuno vuole vedere tramontare troppo in fretta. Non lo vuole l’America, che si prepara a controbilanciare il suo tapering (tutto da vedere se poi si materializzerà dopo la nomina del successore della Yellen) con un pacchetto di riduzioni fiscali e incentivi all’industria proprio orientato al miglioramento dei redditi più bassi. Non lo vuole la Cina, ancora pesantemente impegnata a finanziare il suo sviluppo anche per strappare alla fame qualche centinaio di milioni residui di propri cittadini ancora dediti all’agricoltura più retrograda.

Non lo vuole nemmeno l’Europa, preoccupata più di quanto si possa immaginare dalle tensioni interne e dalle spinte separatiste che potrebbero far tramontare presto la stagione di crescita in corso, minacciata dal potenziale tracollo del debito sovrano dei suoi membri più deboli.

“Non credete minimamente a ciò che dico. Non prendete nessun dogma o libro come infallibile” diceva Buddha. E “una volta eliminato l’impossibile, ciò che resta, per quanto improbabile, deve essere la verità”, gli faceva eco Sherlock Holmes nei romanzi di sir Arthur Conan Doyle. Forse un esercizio utile anche in economia.

Stefano di Tommaso