UN MONDO SEMPRE PIÙ DIVISO

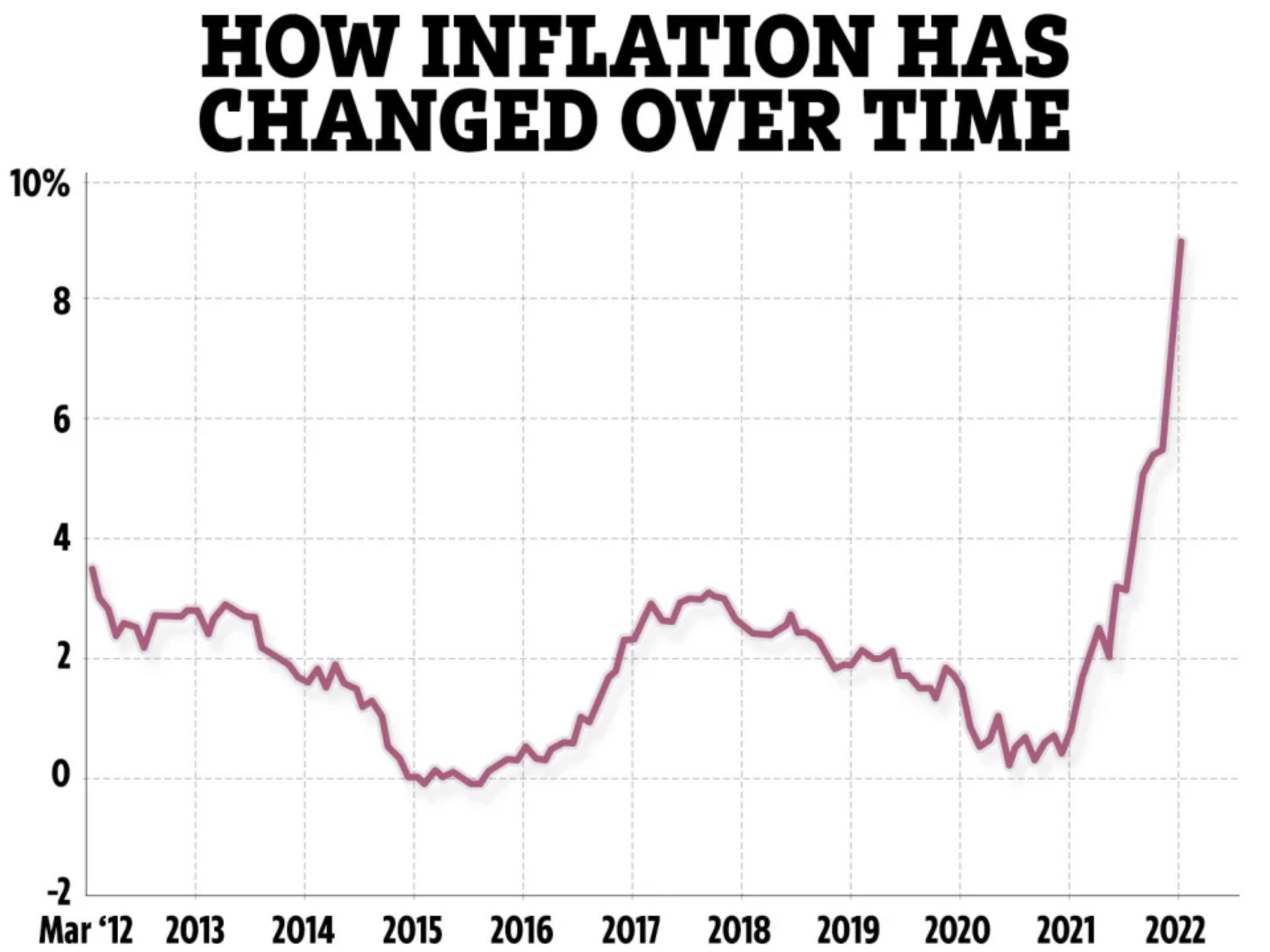

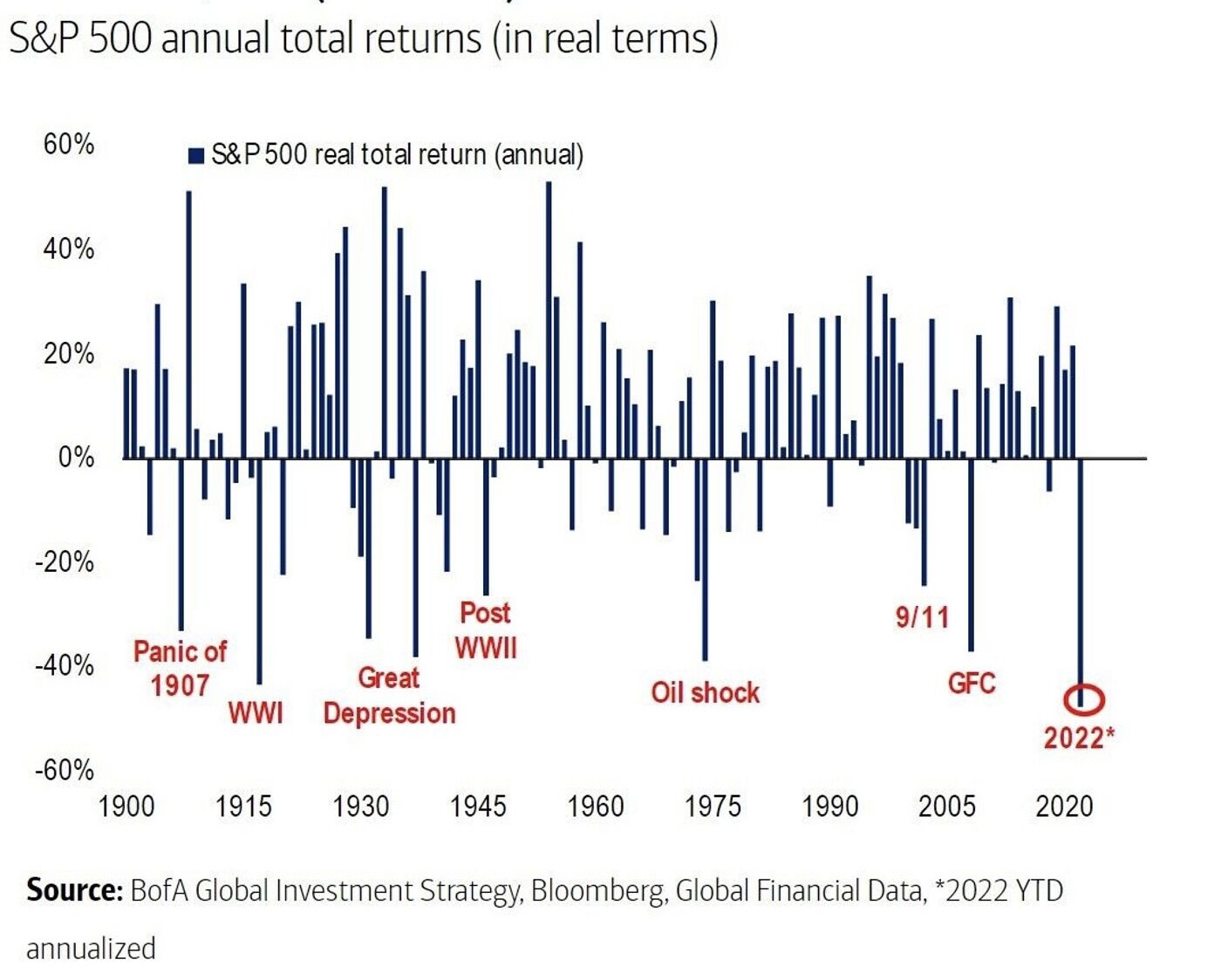

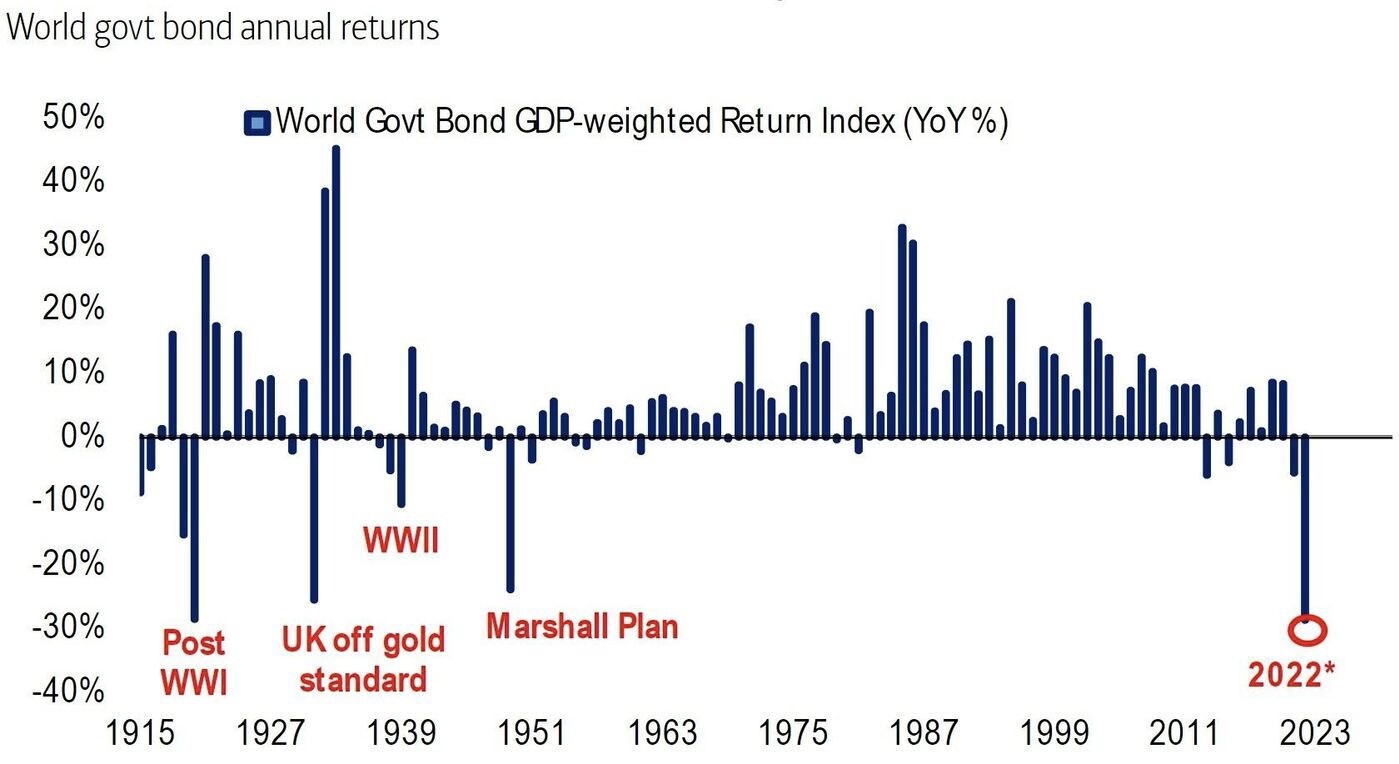

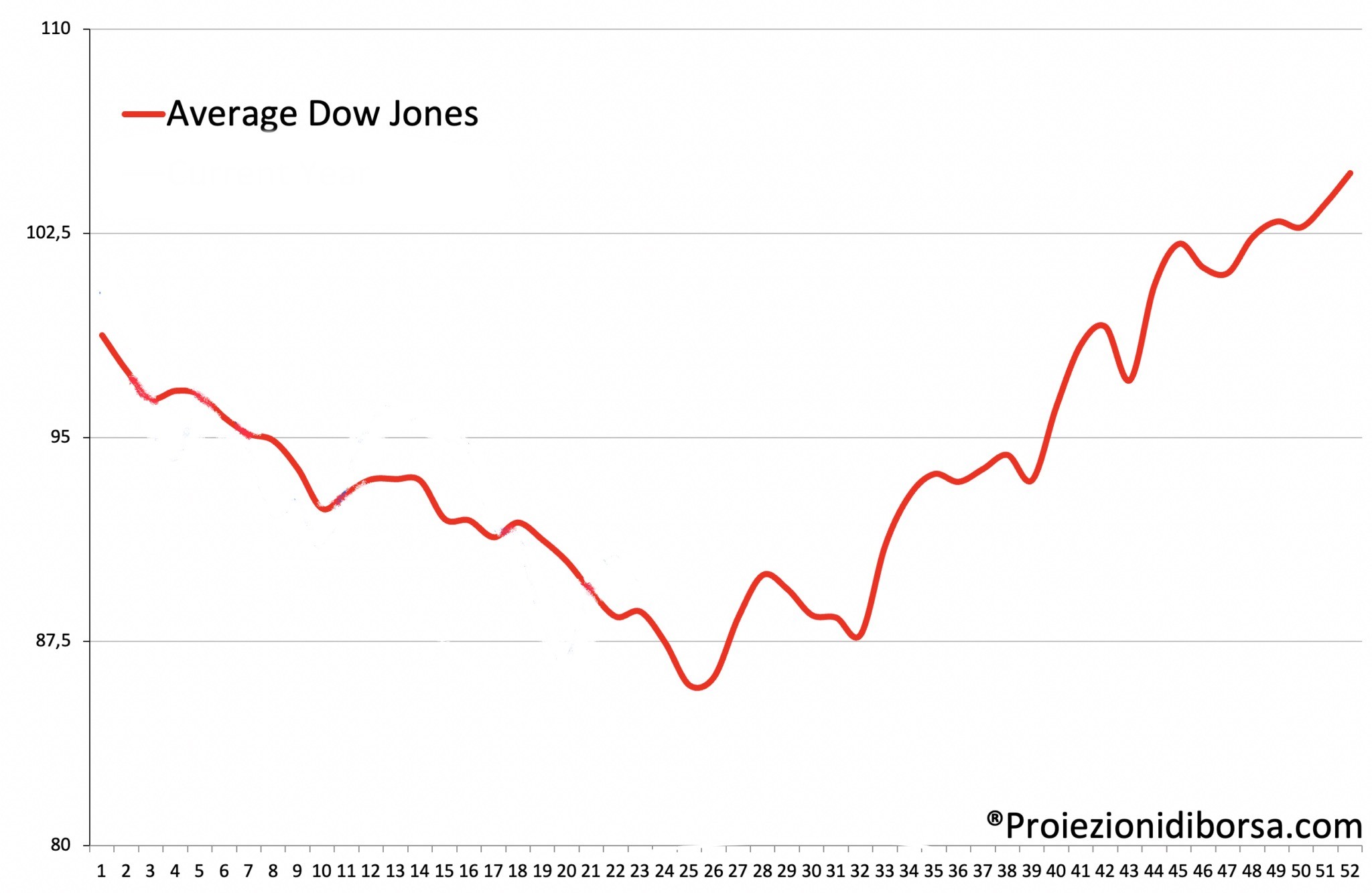

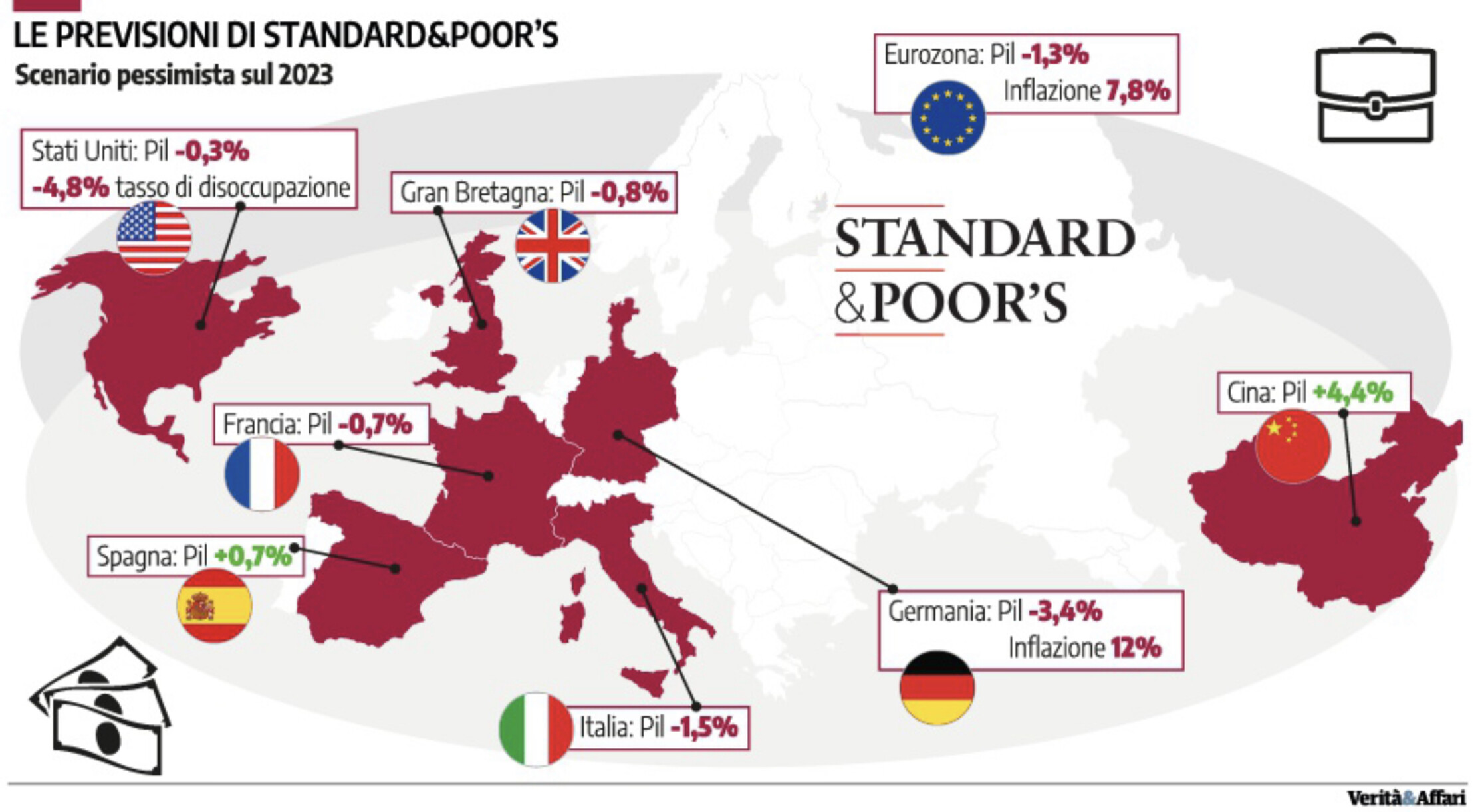

Le agenzie di rating stanno sottolineando oggi ciò che su queste colonne scriviamo da mesi: il mondo occidentale sembra avviarsi verso una recessione feroce, provocata da inflazione e guerra e acuita dall’approccio da falco delle banche centrali che hanno provocato a loro volta anche un terremoto valutario. Le speranze di una ripresa dei mercati si assottigliano di conseguenza e una serie di fratture si evidenziano non soltanto fra Oriente e Occidente, ma anche tra le singole economie.

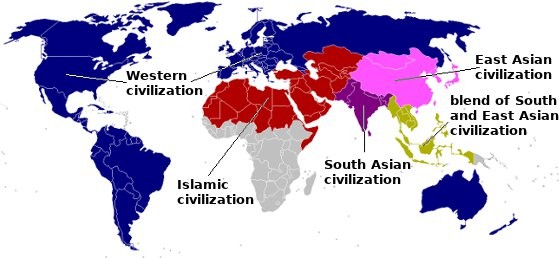

Lo scenario al momento si fa decisamente grigio, tanto per l’industria quanto per la finanza, oltre che profondamente diviso: da una parte dell’Occidente ci sono gli Stati Uniti d’America, non soltanto protagonisti tanto dell’oltranzismo in guerra quanto delle sanzioni alla Russia ma anche speculatori sui mercati energetici e degli armamenti, e dall’altra parte ci sono in ordine sparso gli stati europei, oramai frammentati sino quasi a dimenticare che dovrebbe esistere una Commissione Europea a coordinarli.

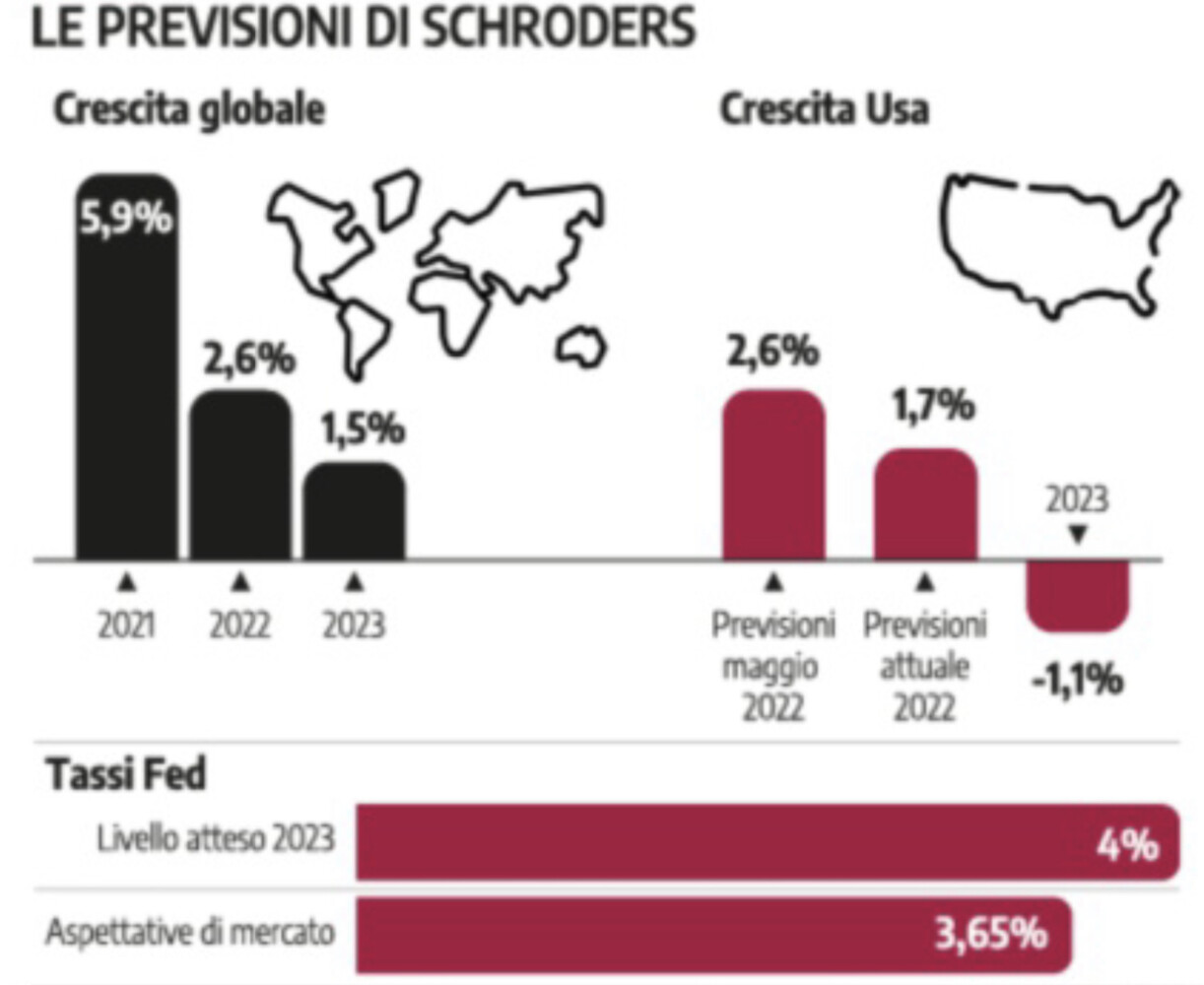

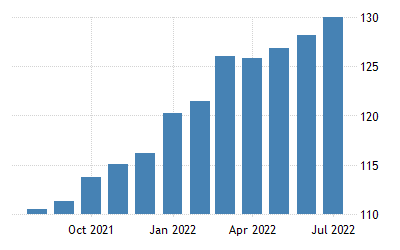

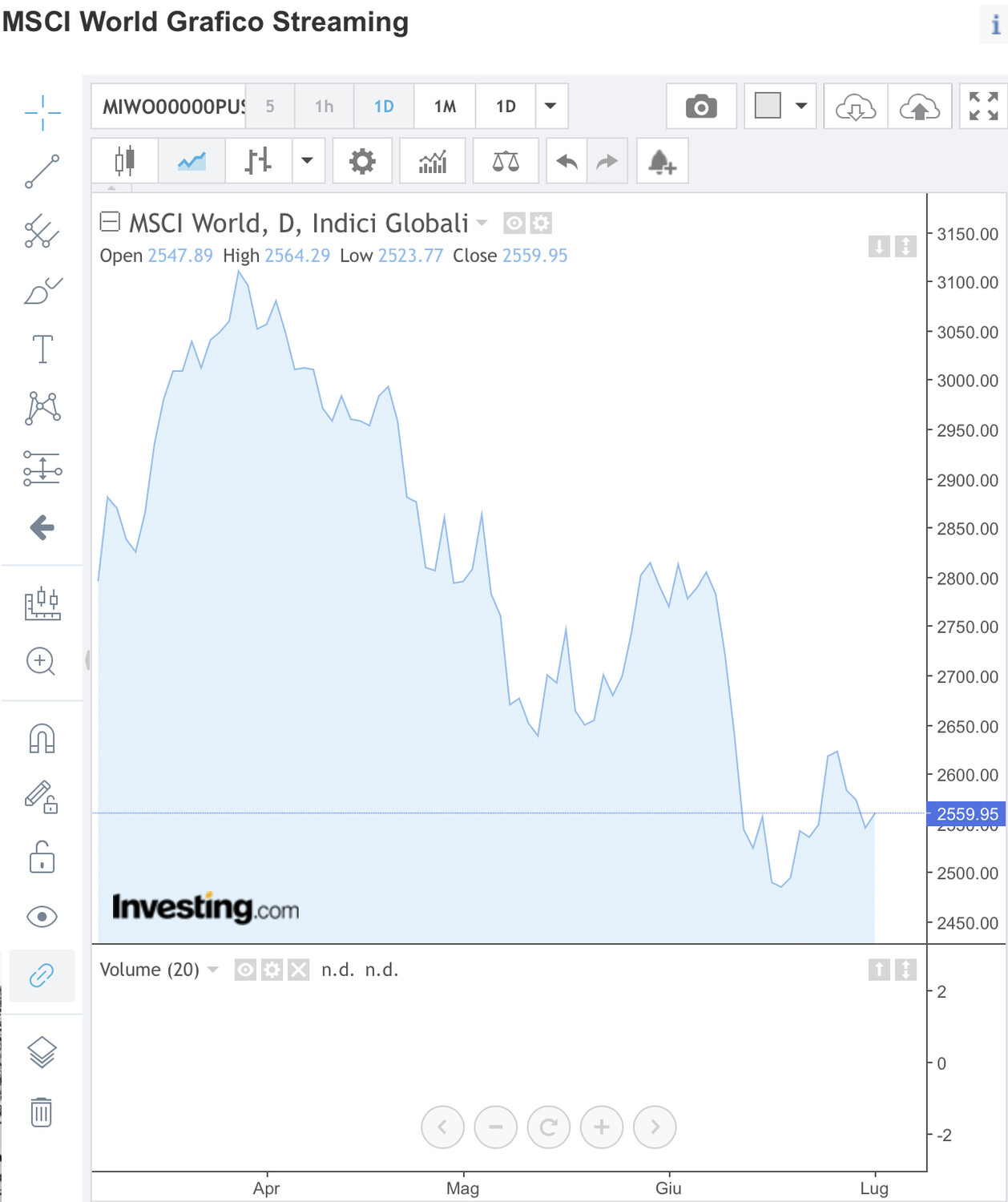

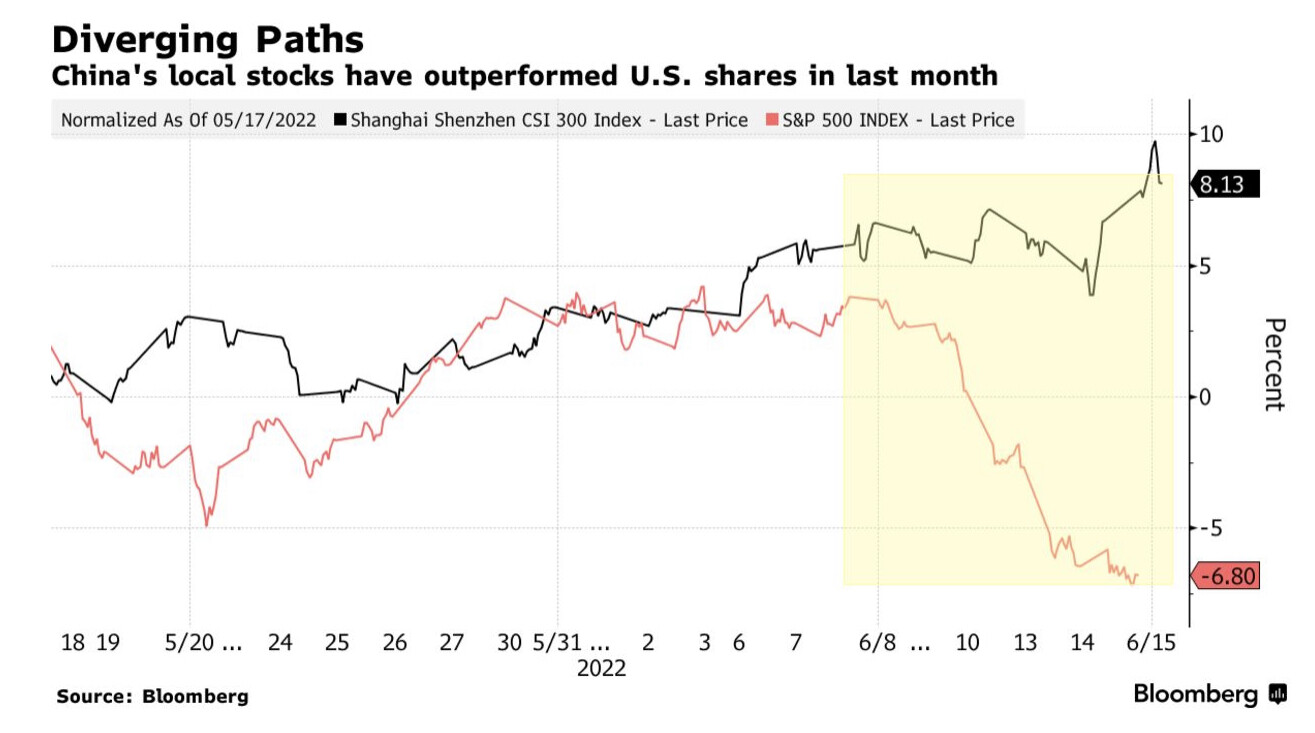

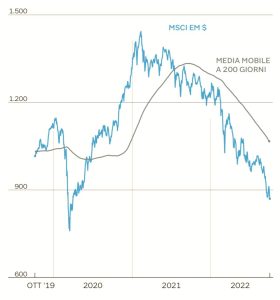

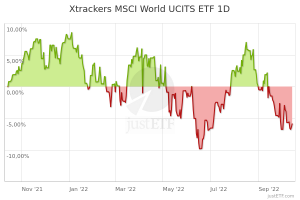

Oltre “cortina” ci sono Russia, Cina e India, le quali -forti di tendenze demografiche positive- stanno approfittando della stasi europea per guadagnare posizioni e spazi economici nel rapporto con numerosi paesi emergenti i quali non possono che fare le spese di un dollaro troppo forte e tassi d’interesse che rendono insostenibili i debiti contratti per le infrastrutture. L’India prevede di chiudere il 2022 con una crescita del 6,8% del P.I.L. mentre per il 2023 prevede una crescita del 6,1%. La Cina passerà dal 3,2% del 2022 al 4,4% l’anno prossimo. Il confronto con l’Occidente è feroce: gli USA passeranno dall’1,6% del 2022 all’1% nel 2023, l’Unione Europea dal 3,1% del 2022 allo 0,5% del 2023. (qui sotto il grafico dell’indice composito MSCI dell’andamento borse appartenenti alle economie emergenti, sceso vistosamente nell’ultimo anno e mezzo)

Ma nemmeno i Paesi Emergenti fanno blocco unico, anzi! Al vertice di Samarcanda della SCO (Shangai Cooperation Organization) c’erano rappresentanti di Cina, Russia, India, Iran, Pakistan, Kazakistan, Kirghizistan e molti altri. Vorrebbe entrare a farne parte anche la Turchia, ma sarebbe il primo paese NATO a farlo. Oltre 3 miliardi di persone sono rappresentate in quella sede, ma le economie emergenti oggi restano ancora sostanzialmente ognuna per sé, con il rischio che non arrivino a fare fronte comune per creare valide alternative alle istituzioni occidentali e per supportare lo sviluppo economico. Ognuna sembra avere ottime ragioni andare soltanto per la sua strada, senza alcuna strategia di lungo termine. E quando succede questo lo sviluppo economico non avanza.

Ma nemmeno i Paesi Emergenti fanno blocco unico, anzi! Al vertice di Samarcanda della SCO (Shangai Cooperation Organization) c’erano rappresentanti di Cina, Russia, India, Iran, Pakistan, Kazakistan, Kirghizistan e molti altri. Vorrebbe entrare a farne parte anche la Turchia, ma sarebbe il primo paese NATO a farlo. Oltre 3 miliardi di persone sono rappresentate in quella sede, ma le economie emergenti oggi restano ancora sostanzialmente ognuna per sé, con il rischio che non arrivino a fare fronte comune per creare valide alternative alle istituzioni occidentali e per supportare lo sviluppo economico. Ognuna sembra avere ottime ragioni andare soltanto per la sua strada, senza alcuna strategia di lungo termine. E quando succede questo lo sviluppo economico non avanza.

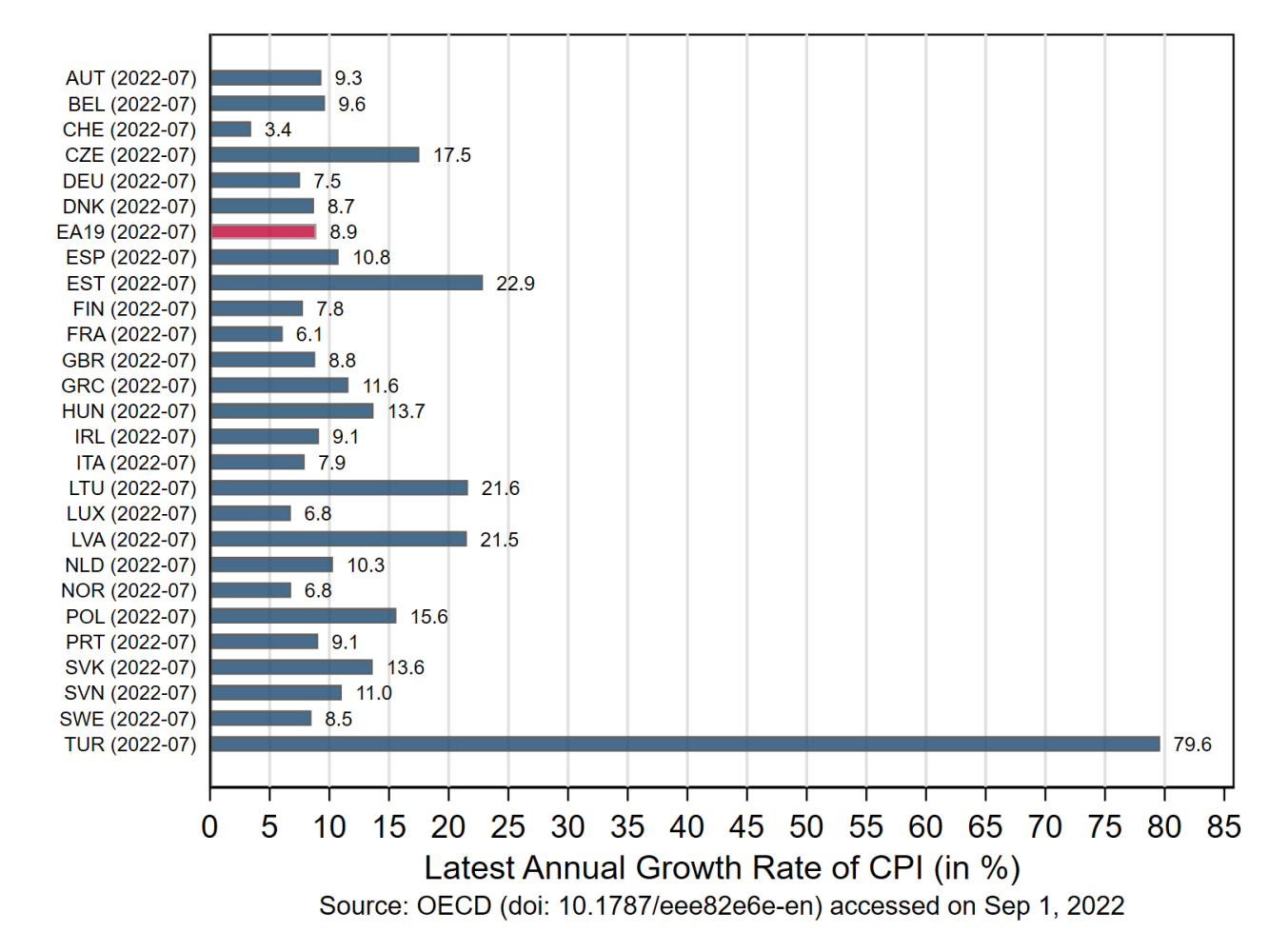

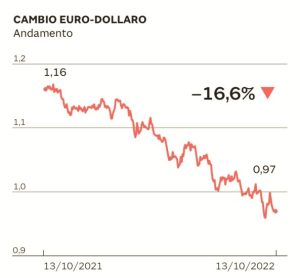

Il risultato di questo bel coagulo di veleni è una previsione decisamente negativa per l’anno a venire, innanzitutto per l’economia europea, gravata dal doppio problema dell’assenza improvvisa delle forniture energetiche della Federazione Russa e dell’incremento formidabile nei costi delle materie prime, dovuto tanto all’inflazione quanto al cambio sfavorevole con il Dollaro.

Se ci aggiungiamo che, con uno scenario siffatto non sarebbe da stupirsi più di tanto se a questo punto arrivassero ulteriori problemi anche dai mercati finanziari, in lenta ma costante disfatta, e ci aggiungiamo anche che l’Europa è in prima linea negli aiuti all’Ucraina (e dunque nel confronto militare quasi diretto oramai con la Russia) ecco che le condizioni appaiono tutte sul tavolo per avviarsi a scatenare un bel putiferio.

Se ci aggiungiamo che, con uno scenario siffatto non sarebbe da stupirsi più di tanto se a questo punto arrivassero ulteriori problemi anche dai mercati finanziari, in lenta ma costante disfatta, e ci aggiungiamo anche che l’Europa è in prima linea negli aiuti all’Ucraina (e dunque nel confronto militare quasi diretto oramai con la Russia) ecco che le condizioni appaiono tutte sul tavolo per avviarsi a scatenare un bel putiferio.

Non si può poi considerare a quali danni va incontro anche il resto del mondo con il perdurare dell’inflazione dei prezzi e della scarsità di numerosi fattori di produzione: l’industria è costretta a ridurre le proprie produzioni e a rialzare i prezzi di vendita pur senza riuscire a mantenere i margini di guadagno ai livelli precedenti, mentre i consumatori frenano in tutte le direzioni perché impoveriti improvvisamente e preoccupati dalla forte riduzione delle risorse a favore della previdenza sociale. L’eccesso di debiti pubblici infatti sconsiglia di proseguire sulla strada dei sussidi ai consumi e riducono la capacità di fornire adeguato welfare alle classi più deboli della popolazione. Il risultato è pertanto anche quello di una prospettiva di profonde spaccature sociali.

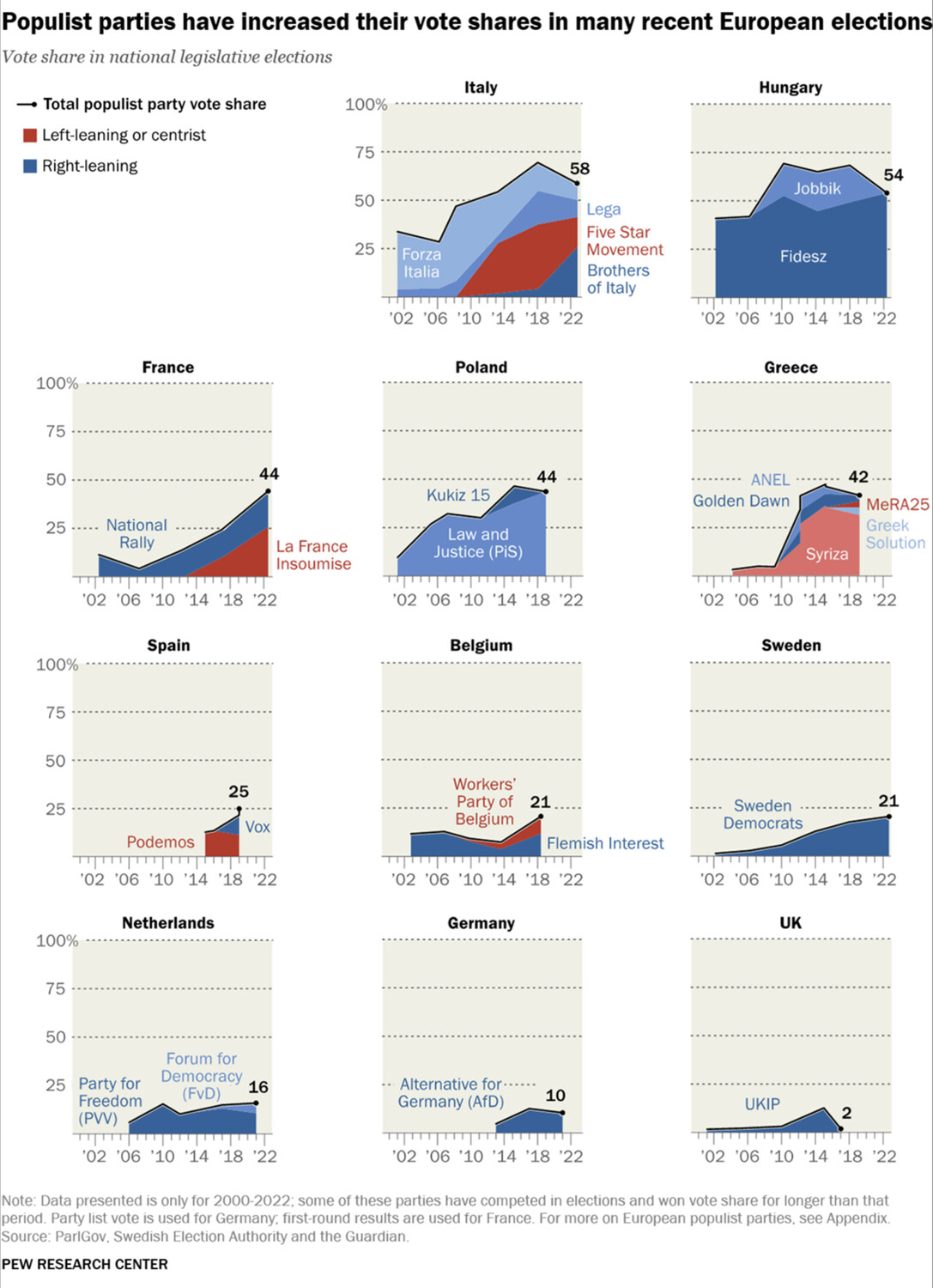

Anche questo fatto sta provocando uno spostamento verso destra nelle preferenze degli elettori europei (e non solo) e, soprattutto, sta facendo più danni al processo di convergenza europeo di quanti ne abbia fatti il successo dell’uscita del Regno Unito dall’Unione Europea. Cosa che fa prevedere ulteriori problemi tanto nel governo della medesima quanto nelle manovre della Banca Centrale Europea, paralizzata dalle divergenze.

Senza contare il fatto che anche l’atlantismo sfegatato di politici e governanti cui abbiamo assistito sino ad oggi in tutta Europa non potrà non subire una pausa di riflessione dal momento che è sotto gli occhi di tutti chi guadagna e chi perde da questa situazione. Guadagnano gli americani a scapito degli europei, ma guadagnano anche le banche (prima di contare le ulteriori perdite sugli attivi in portafoglio, però) a scapito di chi deve pagare più cari i propri debiti. Guadagnano le grandi industrie a scapito di quelle piccole e medie.

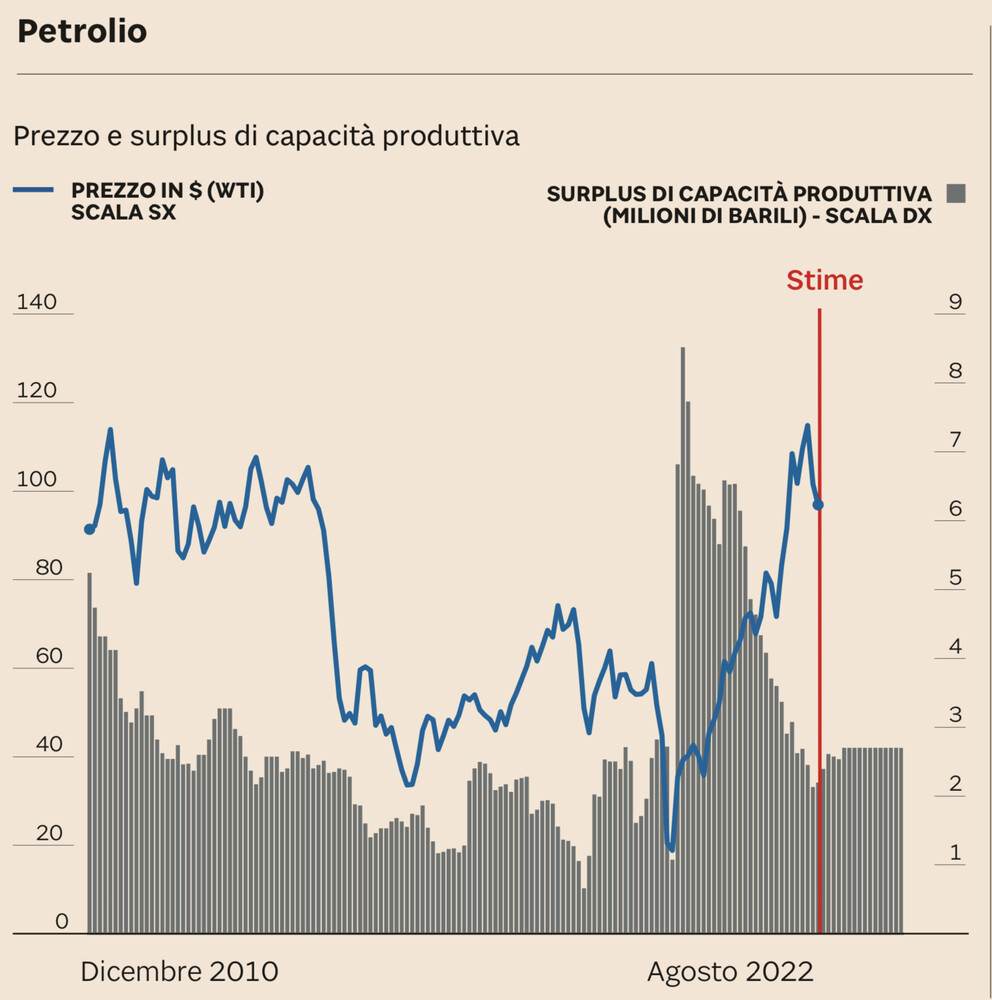

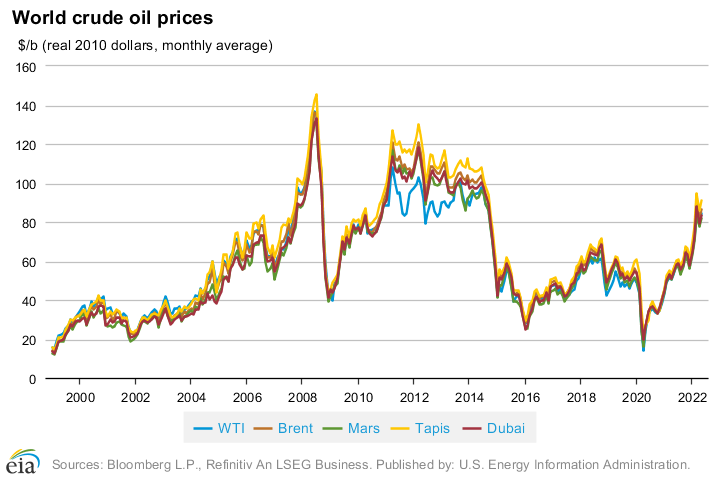

Ci guadagnano i grandi esportatori di petrolio, gas e altre risorse naturali a scapito di quelli che devono importarli, guadagnano i paesi più attivi con l‘energia prodotta dalle centrali elettriche nucleari e da quelle a carbone, guadagnano i produttori di armi e quelli di prodotti chimici e farmaceutici. Guadagnano gli speculatori al ribasso sulle borse, sui preziosi e sulle valute e guadagnano le imprese più innovative, capaci di cavalcare l’accelerazione nel cambiamento del paradigma industriale pregresso, mentre perdono margini di profitto l’industria tradizionale, quella alimentare e quasi tutte le “public utilities”.

Ci guadagnano i grandi esportatori di petrolio, gas e altre risorse naturali a scapito di quelli che devono importarli, guadagnano i paesi più attivi con l‘energia prodotta dalle centrali elettriche nucleari e da quelle a carbone, guadagnano i produttori di armi e quelli di prodotti chimici e farmaceutici. Guadagnano gli speculatori al ribasso sulle borse, sui preziosi e sulle valute e guadagnano le imprese più innovative, capaci di cavalcare l’accelerazione nel cambiamento del paradigma industriale pregresso, mentre perdono margini di profitto l’industria tradizionale, quella alimentare e quasi tutte le “public utilities”.

Resta ovviamente sullo sfondo la possibilità che ai margini del prossimo G-20 si delineino le condizioni per anche soltanto una tregua nel conflitto in Ucraina. Cosa che potrebbe far flettere tanto le aspettative di persistenza dell’inflazione quanto il prezzo dell’energia. Anche il cambio del Dollaro potrebbe invertire la rotta se ciò avvenisse e le borse potrebbero riprendere vigore, prima che si materializzino altri importanti smottamenti nella fiducia degli investitori. Anzi, paradossalmente, le chances di uno scenario del genere sono oggi più elevate anche a causa dell’evidenza della drammaticità dell’alternativa.

Una profonda frattura però si è prodotta tra Oriente e Occidente, tra paesi più sviluppati ed economie emergenti, tra i paesi membri dell’Unione Europea, tra la stessa America e il Regno Unito e, nell’ambito di quest’ultimo, tra la Gran Bretagna e il resto dei paesi del Commonwealth, sempre più desiderosi di svincolarsi. Persino nell’ambito del medio oriente ritornano prepotentemente le divisioni tra i paesi arabi nonché tra i musulmani sunniti e quelli sciiti.

Ma non finisce qui: altrettante fratture è possibile osservare tra le classi sociali e tra le fazioni politiche del mondo occidentale. Così come sempre meno fiducia tendono a nutrire gli investitori nei confronti dell’industria e delle innovazioni tecnologiche, riducendo l’importo degli investimenti proiettati al lontano futuro e riducendo lo spazio di crescita delle vere innovazioni. Cosa che non lascia molto spazio all’ottimismo persino nello scenario più positivo dell’avvio di solide trattative per una pace duratura in Est Europa.

Un bel passo indietro nel progresso dell’umanità si potrebbe dire sintetizzando al massimo. Se anche le prospettive di pace con un graduale ritorno alla cooperazione e agli scambi internazionali riusciranno a sventare il pericolo di una nuova profonda recessione globale (sulle certezze dell’avvento della quale nessuno è in grado di affermare previsioni affidabili), il mondo resterà profondamente ferito dalla tragicità degli eventi che stanno accadendo in queste settimane. E le conseguenze di ciò non potranno che farsi sentire a lungo nel prossimo futuro. Le borse difficilmente torneranno presto a toccare nuovi massimi, i tassi d’interesse difficilmente scenderanno in fretta, i prestiti bancari difficilmente saranno di nuovo elargiti a mani basse per chissà quanto tempo ancora.

Stefano di Tommaso