È UNICREDIT LA BANCA UNIVERSALE ITALIANA

Mai peggior “bufala” è stata proposta all’economia italiana di quella della “banca universale” concepita qualche anno fa dalla Banca d’Italia dei tempi di Fazio&C. Ai tempi si pensava che il modo migliore per sottoporre a controlli e salvaguardie le attività finanziarie fosse quello di farle passare piu o meno tutte obbligatoriamente da un’autorizzazione bancaria. Si pensava, o c’era una decisa convenienza a che ciò succedesse e a che la maggior parte delle attività finanziarie non controllate dalle banche maggiori finissero nelle mani di queste ultime, pesantemente asservite alla politica. Ma almeno ai tempi c’era ancora un residuo di concorrenza tra i diversi istituti bancari nazionali e stranieri. Oggi non c’è più nemmeno quella e si è visto quanti miliardi (di future tasse) è costata al popolo italiano la scorribanda della politica nella governance delle banche!

LA PREVALENZA DEL MERCATO DEI CAPITALI SIGNIFICA L’ARRIVO DI FINTECH E L’ADDIO ALLA BANCA UNIVERSALE

Più tardi degli altri, l’Italia ha capito che il sistema finanziario nazionale non poteva andare contro la corrente principale degli eventi, che è quella segnata dal mondo anglosassone, dove la maggior parte dei servizi finanziari alle imprese arrivano dal mercato dei capitali, e le banche svolgono solo specifiche funzioni di raccolta dei depositi e di agenti di pagamento, mentre addirittura molte forme di credito finalizzato sono erogate da soggetti specializzati, come le società di credito al consumo, quelle di leasing o di factoring. Anche talune attività di raccolta dei risparmi sono svolte (spesso anche meglio) da società di gestione del risparmio che possono essere completamente indipendenti dalle banche e che impiegano sempre meno personale esecutivo.

Insomma il mondo finanziario oggi si fraziona, si specializza, si dematerializza e si virtualizza, ma soprattutto viene dominato dal mercato dei capitali, sempre più interessato a finanziare anche le imprese e la loro crescita, i progetti e le opere pubbliche, il credito al consumo e il real estate, come forma di diversificazione rispetto al mero acquisto in borsa di titoli azionari e a reddito fisso.

Sul fronte bancario, d’altronde sino a qualche anno fa i requisiti di capitale e di tracciamento dei rischi effettivi erano molto più bassi, dunque le banche potevano contare su un deciso vantaggio competitivo rispetto agli investitori istituzionali e professionali attivi sul mercato dei capitali. Per questi ultimi ad ogni investimento a reddito si è sempre dovuto associare a un rating esplicativo del relativo rischio, mentre per le banche il tema era decisamente più sfumato. Dunque il mercato dei capitali già ragiona da tempo come stanno imparando a fare le banche .

L’INFLUENZA DI BASILEA E LA STRATEGIA VINCENTE DI UNICREDIT

Poi, dopo la crisi del 2008 (e dopo tutto quello che ne è conseguito) sono arrivate le normative di Basilea (1, 2 e 3), che hanno richiesto di applicare un differente approccio al tema dei rischi e, di conseguenza, di capitalizzare adeguatamente chi intende fare business erogando credito. L’impatto è stato tremendo, ma soprattutto sembra oramai evidente che la necessità di definire meglio rischi e rendimenti nel settore del credito non può che portare ad un deciso restringimento generale della presenza delle banche sui mercati finanziari. Oppure no?

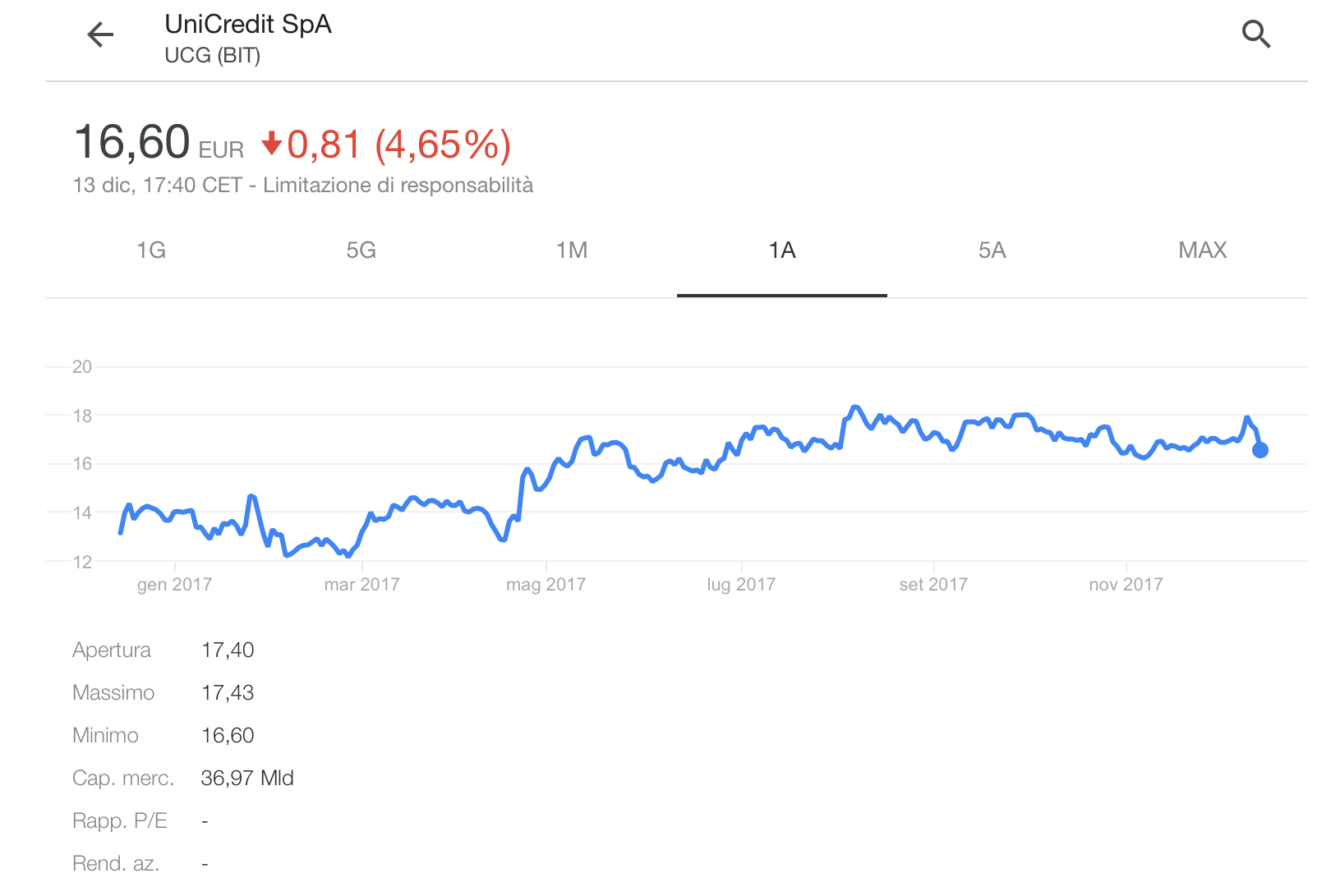

È davanti agli occhi di tutti la performance meravigliosa della banca guidata da Pierre Mustier, con crescite a doppia cifra tanto della marginalità quanto della quota di mercato, ma (abbastanza stranamente) non mi è sembrato di trovare grandi consensi nel fornire una risposta alla questione del segreto del suo successo.

Mustier è un forte comunicatore, capace di ripetere all’infinito slogan semplici e “perforanti”, dissimulando bene ciò che non è parso ai più come una vera e propria rivoluzione copernicana: Unicredit ha scelto (a differenza di quasi tutti gli altri) di concentrarsi sul “core business”, tornando a “fare banca” e gradualmente riducendo la sua presenza sui mercati mobiliari e su tutte le altre attività che non sono strettamente “core”. Questo gli ha permesso sinanco di espandersi e il mercato lo ha premiato.

Le citate attività strettamente “core” per UniCredit significano una cosa sola: ottenere commissioni più alte nelle aree di mercato meglio presidiate dalla banca (raccolta, corporate e servizi correlati), limando invece i costi e la prosecuzione delle altre attività che generano significativi impieghi di capitale per tornare ad essere percepita non solo come la banca più performante sotto le Alpi, ma anche quella meno a rischio.

IL RISCHIO ITALIA PERCEPITO DAGLI INVESTORI

Eh, già. Il fattore rischio – se chi lo valuta è seduto fuori dei confini nazionali- è forse il tema principale quando si valuta di acquistare titoli emessi da aziende italiane! Mustier è riuscito a far crescere la credibilità di UniCredit nei confronti della Banca Centrale Europea e delle altre autorità continentali cogliendo prima degli altri un angolo essenziale per far crescere il valore d’impresa percepito dai suoi azionisti: quello del rischio.

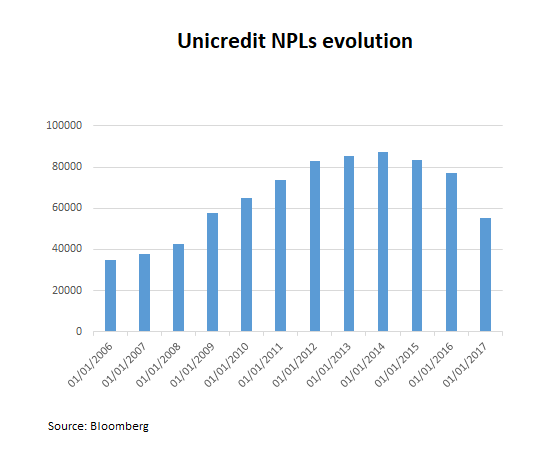

Ovviamente per farlo ha dovuto fare emissioni “monstre” di titoli sul mercato diluendo fortemente i vecchi azionisti e ha dovuto scaricare dai bilanci una montagna di crediti non performanti anche a scapito di qualche buon affare lasciato a terzi. Ma ha ottenuto in cambio la credibilità che quasi nessuna altra banca italiana ha in Europa e oggi nessuno più crede davvero che UniCredit nasconda altri significativi disastri tra le pieghe dei suoi libri contabili, a differenza di tutte le altre banche. E c’è da scommettere che continuerà a liberarsi ancora di crediti di dubbia sorte per rafforzare questa convinzione e accreditare il suo ambizioso piano industriale che lo vede esprimere performance e solidità a due cifre nel 2019.

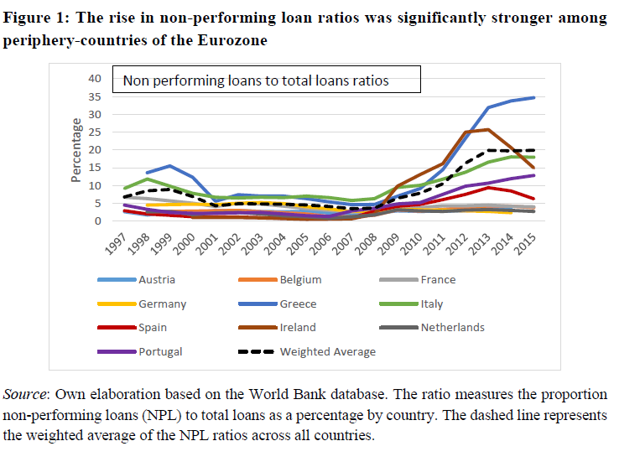

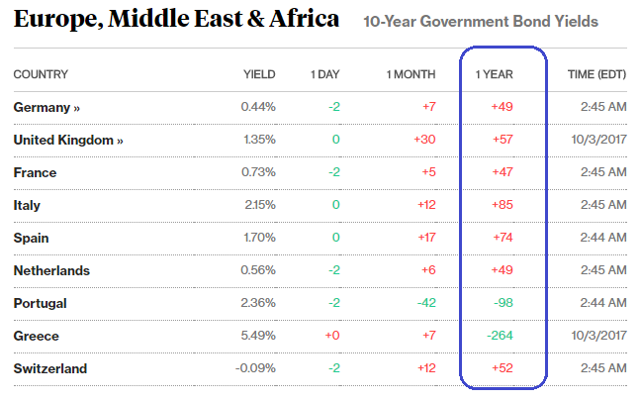

I titoli bancari italiani sono chiaramente -e persino giustamente- sottovalutati in ragione del fatto che il Paese resta a rischio di collasso del suo debito pubblico (che continua a crescere) e che il settore bancario viene conseguentemente visto a rischio (anche) in quanto detentore di grandi quantità di titoli di Stato. Negli ultimi cinque anni le plusvalenze che questi hanno generato hanno contato non poco nel risanamento di buona parte degli istituti di credito, ma oggi tutti si rendono conto del fatto che prima o poi la liquidità in circolazione si ridurrà e i tassi saliranno (non molto, ma lo faranno). E quando l’acqua alta scenderà chi è rimasto nudo verrà allo scoperto.

UN TITOLO “DIFENSIVO”, CHE POTREBBE PASSARE ALL’ATTACCO

Viceversa per UniCredit l’eventuale azzeramento di 17 miliardi di euro di assets “non performing” che residueranno nella non-core bank a fine 2019 avrebbe l’effetto di portare l’Npe ratio del gruppo al 5%, in linea con la media europea e ben al di sotto del livello italiano (14%), di azzerare le perdite della medesima non-core bank (più di mezzo miliardo l’anno). Ciò contribuirebbe al re-rating del titolo con un multiplo prezzo/capitale tangibile che dalle 0,7 volte attuali dovrebbe avvicinarsi a 1 volta, con un apprezzamento potenziale del valore del titolo del 40% .

Dunque oggi la quotazione di UniCredit resta relativamente “sobria” nei portafogli degli investitori, perché la banca ancora deve dimostrare che realizzerà il suo piano e appartiene a un settore economico visto con diffidenza e perché ha sede in Italia. Nonostante la “pro-ciclicità” del settore bancario perciò esso resta un titolo difensivo con un ottimo potenziale.

UN’ACQUISIZIONE IN ARRIVO?

Ed è qui che volevo arrivare: un Amministratore Delegato che sembra aver finalmente deciso di lavorare sul valore dell’UniCredit per i suoi azionisti con ogni probabilità non appena se lo potrà permettere procederà a fare acquisizioni di altre banche al di fuori dell’arco alpino, per uscire da queste limitazioni e godere di multipli più elevati. Non c’è dubbio infatti che se la banca fosse a Francoforte i suoi moltiplicatori risulterebbero migliori!

Forse è questa l’accezione dell‘aggettivo “universale” che Mustier vede meglio accanto al sostantivo “banca”! In senso geografico, non in quello di voler fare di tutto un po’… Ne è corsa di acqua sotto i ponti dai tempi del governatore Fazio e dei suoi slogan corporativi. E ci voleva un transalpino perché qualcuno se ne accorgesse!

Stefano di Tommaso