LA RECESSIONE È GIÀ ALLE PORTE?

Il dato statistico ha fatto sobbalzare tutti: media, esperti, commentatori, imprenditori e investitori. La produzione industriale italiana si è ridotta a Novembre (sul Novembre precedente) del 2,6%, un’enormità se pensiamo a una crescita attesa del prodotto interno lordo (tanto quella passata quanto quella attesa per il 2019) dell’uno virgola qualcosa, che tra l’altro a questo punto è facile che nell’anno in corso non ci sia più.

Ma dove stanno le cause? I più se la prendono con il governo, che però è in carica da sin troppo poco tempo per esserne il vero responsabile. E poi c’è quel “di cui” grosso come una casa che si chiama “produzione industriale automobilistica” (un settore industriale che in Italia ha tantissime imprese, buona parte delle quali grandi esportatrici di componentistica) che ha fatto quasi -20% a Novembre (su Novembre 2017). Per fare una sintesi potremmo affermare che la frenata dell’industria automobilistica sia stata quasi l’unica vera causa di quella (otto volte più piccola) registrata dalla produzione industriale nazionale!

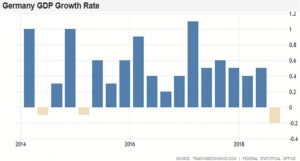

SORPRESA! LA GERMANIA ARRANCA

Ma se andiamo a scavare tra le statistiche europee allora sì che salta fuori la vera sorpresa (che costituisce anche buona parte delle ragioni di quella nostrana): la Germania nello stesso periodo (Novembre 2017 -Novembre 2018) ha fatto quasi il doppio della frenata industriale italiana : -4,7%. È questa sì che è una vera enormità, dal momento che, pur in assenza del dato del 4.° trimestre, già nel terzo trimestre la Germania è andata indietro con il prodotto interno lordo e le previsioni indicano che chiuderà l’anno con una crescita del P.I.L. tra il +1,2% e il +1,5% circa (cioè poco più che da noi). Si veda il grafico qui sotto:

Come dire che l’arretramento che noi abbiamo sperimentato a fine anno è stato ancor più vistoso per i tedeschi! Se teniamo conto del fatto che l’export industriale è sceso del 3,2% nello stesso periodo, capiamo che la

Come dire che l’arretramento che noi abbiamo sperimentato a fine anno è stato ancor più vistoso per i tedeschi! Se teniamo conto del fatto che l’export industriale è sceso del 3,2% nello stesso periodo, capiamo che la

Germania (il gigante industriale d’Europa) è stata duramente colpita dalla congiuntura negativa e che questo fatto getta un’ombra sinistra sulle prospettive del vecchio continente, che fino all’estate godeva di un forte avanzo commerciale con il resto del mondo.

Germania (il gigante industriale d’Europa) è stata duramente colpita dalla congiuntura negativa e che questo fatto getta un’ombra sinistra sulle prospettive del vecchio continente, che fino all’estate godeva di un forte avanzo commerciale con il resto del mondo.

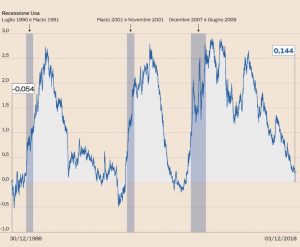

Il problema non è marginale per le esportazioni dell’industria italiana, spesso e volentieri fornitrice/terzista di quella teutonica. Il traino (stavolta negativo) è praticamente scontato. Ecco invece sino a Novembre (qui a sinistra) il dato italiano del P.I.L.

Il problema non è marginale per le esportazioni dell’industria italiana, spesso e volentieri fornitrice/terzista di quella teutonica. Il traino (stavolta negativo) è praticamente scontato. Ecco invece sino a Novembre (qui a sinistra) il dato italiano del P.I.L.

L’Europa oggi inoltre si confronta con Francia e Gran Bretagna -sempre più instabili dal punto di vista politico- e con l’avvio della campagna elettorale per le elezioni europee (tra soli 4 mesi) che rischia di portare un forte ribaltone per l’attuguale maggioranza politica della Germania. Difficile dunque che i governanti europei riusciranno a coalizzarsi in questi 4 mesi e a prendere iniziative clamorose per contrastare il declino che sembra delinearsi per l’economia europea.

LA CINA RALLENTA E IL CAMBIO VA A PICCO

La congiuntura non sembra molto migliore in Cina dove, nonostante le statistiche sulla crescita siano discutibili (da più parti si ritiene che molti dati siano stati “truccati”) essa è certamente superiore a quella di buona parte del resto del mondo.

In Cina quasi la metà di quella crescita del P.I.L. (40%) è dipesa fino a ieri dall’incredibile livello di investimenti compiuti da aziende spesso sussidiate dal governo con denaro pubblico preso a prestito.

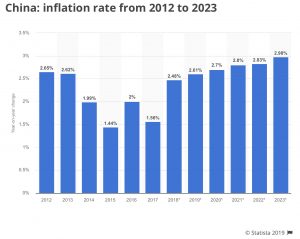

La contropartita di ciò è un cambio con il Dollaro fortemente perdente e l’accentuarsi dell’inflazione attesa, derivante anche dal maggior costo delle importazioni. Qui sotto il grafico del cambio Yuan/Dollaro nelle ultime settimane:

A sinistra invece il grafico dell’inflazione attesa, in evidente crescita:

Oggi quindi la Cina si confronta però con un indebitamento al limite della sostenibilità e, ciò nonostante, con forti rischi di vedere stabilmente ridotte le sue esportazioni in Occidente incrementandone le importazioni (e dunque importando anche inflazione). Il timore generale è che quella macchina industriale che con la sua dinamica ha portato benefici indotti anche a tutto il resto del mondo possa incepparsi, sotto la pressione che l’America sta esercitando su di essa.

MA ANCHE L’AMERICA RALLENTERÀ (INEVITABILMENTE)

A questo punto anche la prospettiva di crescita economica americana del 2019 inizia a venire messa in discussione, perché non potrà basarsi esclusivamente su un ulteriore accelerazione dei consumi interni (anche perché è difficile ipotizzare ulteriori miglioramenti dell’occupazione dopo che l’economia interna ha già raggiunto di fatto il pieno impiego dei fattori). A evidenziare il rallentamento dei consumi c’è l’inflazione U.S.A., già scesa all’1,9% nei 12 mesi terminati a Dicembre del 2018 (per la prima volta sotto al 2% dall’Agosto 2017) .

A questo punto anche la prospettiva di crescita economica americana del 2019 inizia a venire messa in discussione, perché non potrà basarsi esclusivamente su un ulteriore accelerazione dei consumi interni (anche perché è difficile ipotizzare ulteriori miglioramenti dell’occupazione dopo che l’economia interna ha già raggiunto di fatto il pieno impiego dei fattori). A evidenziare il rallentamento dei consumi c’è l’inflazione U.S.A., già scesa all’1,9% nei 12 mesi terminati a Dicembre del 2018 (per la prima volta sotto al 2% dall’Agosto 2017) .

D’altra parte, se l’America nonostante la piena occupazione mostrerà una crescita economica rilevante, probabilmente ciò dipenderà da una favorevole dinamica salariale, ma se ciò avverrà allora anche l’inflazione si risveglierà.

PIÙ UNA STAGNAZIONE CHE UNA VERA RECESSIONE

Tutto ciò spinge a supporre che la crescita economica globale prevista in precedenza dovrà ridursi e che ciò andrà inevitabilmente a scapito delle economie più deboli e di quelle più dipendenti dalle esportazioni, come l’Italia. È chiaro che in questo scenario l’iniziativa (attuale e soprattutto potenziale) del governo per uno stimolo “fiscale” forte potrà risultare particolarmente efficace nel contrastare la deriva negativa, ma difficilmente gli permetterà di vantarsene, dal momento che sarà già un ottimo risultato non arretrare economicamente.

Una relativa stagnazione globale dunque non soltanto è probabile che arrivi in anticipo, ma forse è davvero già alle porte. Cioè sarà ufficiale già nel corso del 2019, dopo un intero decennio di ripresa in America e pochi anni di (relativo) sviluppo a casa nostra. E forse proprio per questo l’arretramento a casa nostra non colpirà così duramente.

IL VERO RISCHIO È LO SHOCK FINANZIARIO

Il punto è che quando la stagnazione globale sarà incorporata nelle statistiche, allora i governi di buona parte del mondo si presenteranno all’appuntamento dell’inversione del ciclo economico-per la prima volta nella storia recente- con troppi debiti e assai poca capacità di contrastarla.

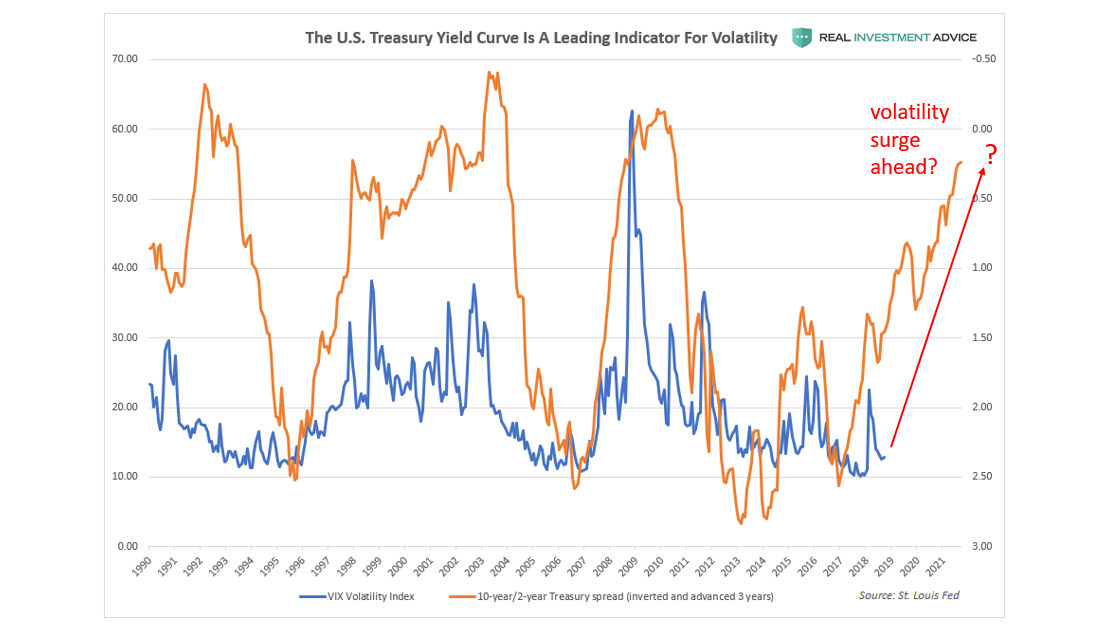

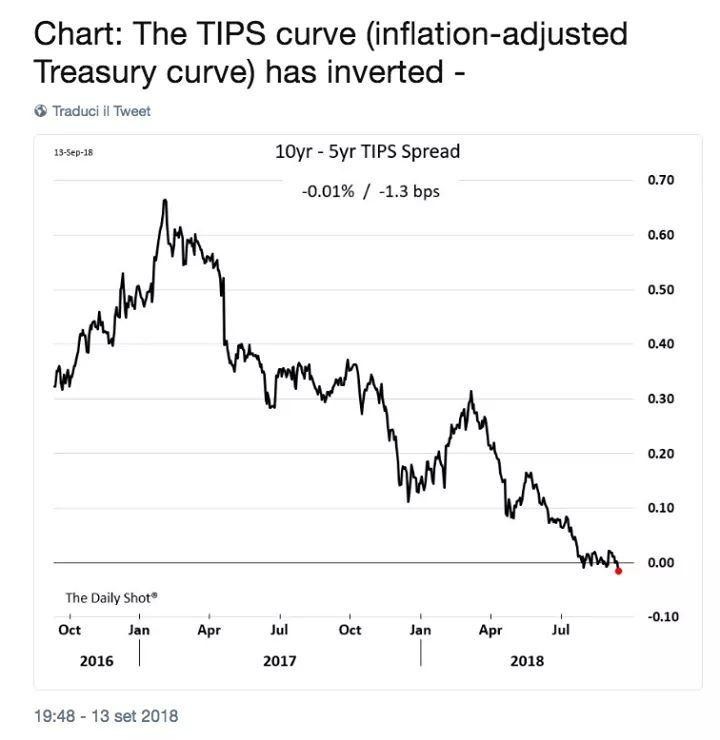

E sarà allora che il sistema finanziario globale sarà messo a durissima prova, perché alla recessione in arrivo potrebbe sommarsi una ripresa dell’inflazione, e perché ciò nonostante nessun paese al mondo potrà permettersi di incrementare i tassi di interesse, portando dunque i rendimenti reali sotto lo zero.

Ma questo è davvero un altro film… chi vivrà vedrà!

Stefano di Tommaso

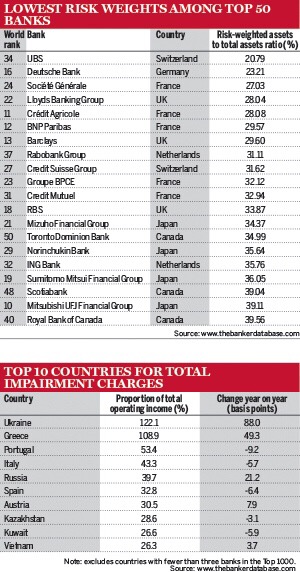

•il ripetuto allarme circa la dimensione nuovamente raggiunta dagli strumenti finanziari derivati (paragonabile soltanto a quella toccata prima della grande crisi del 2008) e dunque del rischio che il castello di carte della speculazione possa abbattersi con sfracello sull’economia reale, ma soprattutto che esso possa travolgere le più importanti banche del mondo, mettendo di nuovo a rischio i capisaldi del sistema internazionale.

•il ripetuto allarme circa la dimensione nuovamente raggiunta dagli strumenti finanziari derivati (paragonabile soltanto a quella toccata prima della grande crisi del 2008) e dunque del rischio che il castello di carte della speculazione possa abbattersi con sfracello sull’economia reale, ma soprattutto che esso possa travolgere le più importanti banche del mondo, mettendo di nuovo a rischio i capisaldi del sistema internazionale.

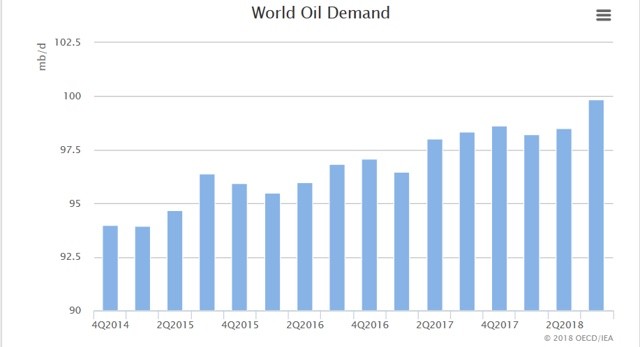

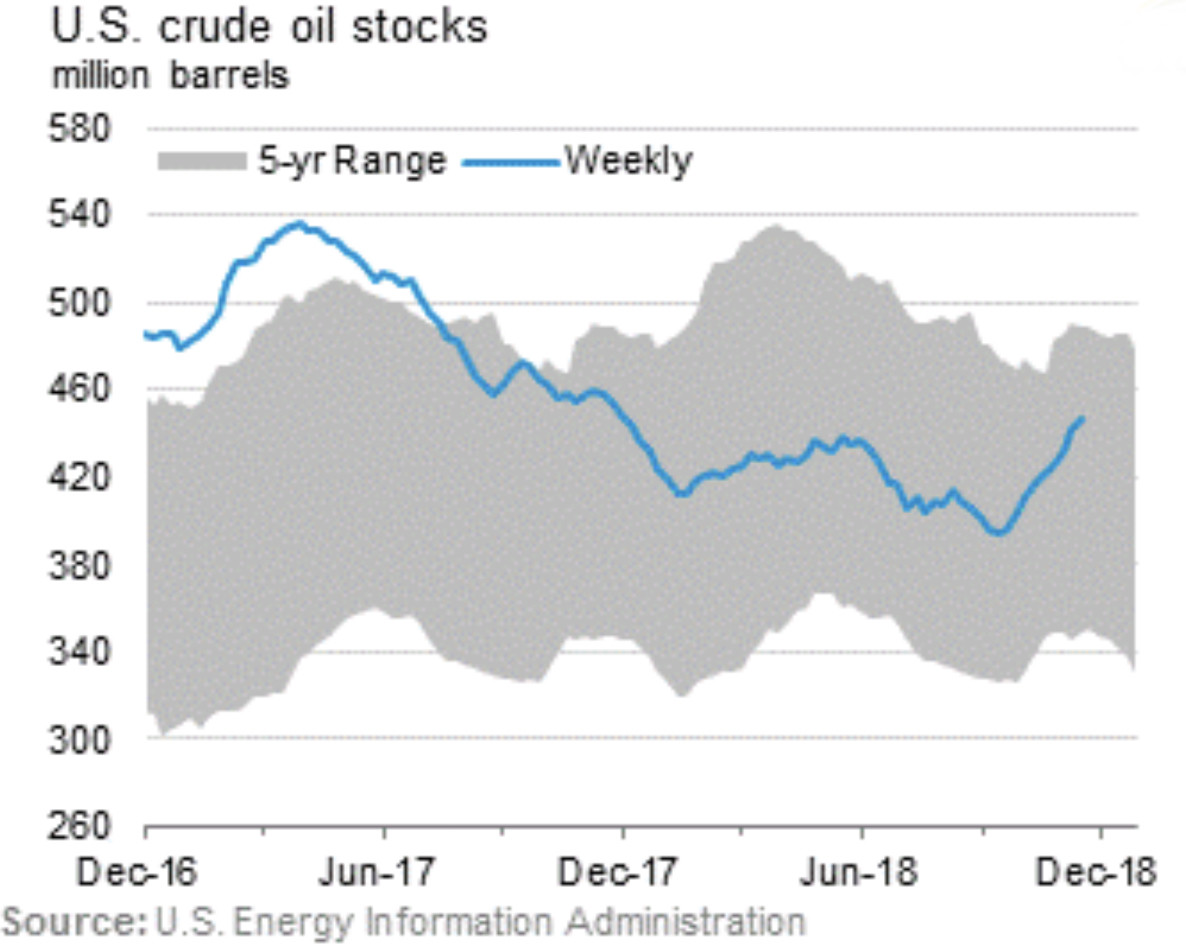

Non certo i timori di una futura recessione, dal momento che al riguardo non ci sono certezze circa l’incombere di un nuova recessione e, anzi, la domanda mondiale dell’oro nero continua a crescere, nonostante tutto (ivi comprese le politiche che si oppongono all’inquinamento atmosferico) come è mostrato dal grafico che segue :

Non certo i timori di una futura recessione, dal momento che al riguardo non ci sono certezze circa l’incombere di un nuova recessione e, anzi, la domanda mondiale dell’oro nero continua a crescere, nonostante tutto (ivi comprese le politiche che si oppongono all’inquinamento atmosferico) come è mostrato dal grafico che segue :