LE SORTI DELL’EURO SI SCRIVONO NEL 2022

La bolletta energetica alle stelle e il tentativo di “tapering” della Banca Centrale Europea rischiano di mettere a dura prova la tenuta dell’Unione monetaria con rialzi dei tassi e conseguenti timori sui debiti pubblici come il nostro. Chi ci ha guadagnato dall’introduzione dell’Euro sino ad oggi (sono passati giusto 20 anni) è stata indubbiamente la Germania. La ricchezza media degli italiani non è quasi cresciuta nello stesso periodo ma l’inflazione ha eroso circa un terzo del valore dell’Euro nel 2021. Oggi l’esigenza di tornare a far crescere le economie periferiche può spingere il governo dell’Unione all’emissione di bond europei in larga scala, che nel tempo potrebbero rimpiazzare i titoli di stato nazionali, almeno per le infrastrutture. Ma la strada è in salita. E il nostro spread ne risente…

LA RICCHEZZA MEDIA DEGLI ITALIANI NON E’ CRESCIUTA…

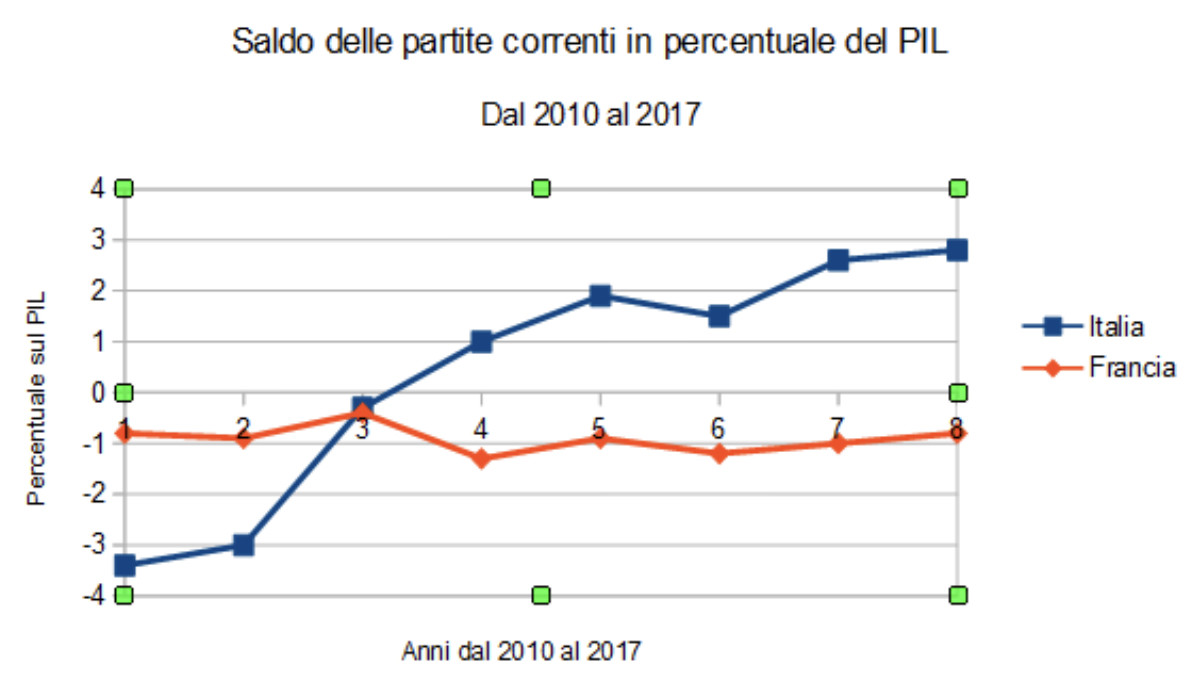

Sono passati poco più di vent’anni dalla perdita della sovranità monetaria del nostro paese e, sebbene il nostro debito pubblico sia cresciuto sensibilmente, la sua sostenibilità è apparentemente migliorata, anche grazie ai massicci acquisti di titoli dì stato italiani da parte della banca centrale europea. Il regime di tassi bassi imposto dall’introduzione di una moneta forte ha inoltre indubbiamente favorito la riduzione della spesa pagata per il servizio di quel debito. Eppure nello stesso periodo la ricchezza media degli italiani ha fatto ben pochi passi in avanti: è cresciuta in vent’anni soltanto del 4,6%, passando da 159.300 a 166.300 euro, mentre quella di altri paesi europei è decisamente migliorata: la Francia ha visto nel ventennio una crescita del 24,1%, passando da 150.330 a 187.000 euro, e la Germania ha sperimentato addirittura una crescita (il 50% in più) doppia della Francia e oltre dieci volte dell’Italia, passando da 112.800 a 169.500 euro (in media del 2,5% annuo).

…E IL PRODOTTO INTERNO LORDO NEMMENO

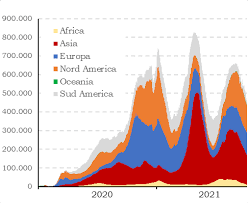

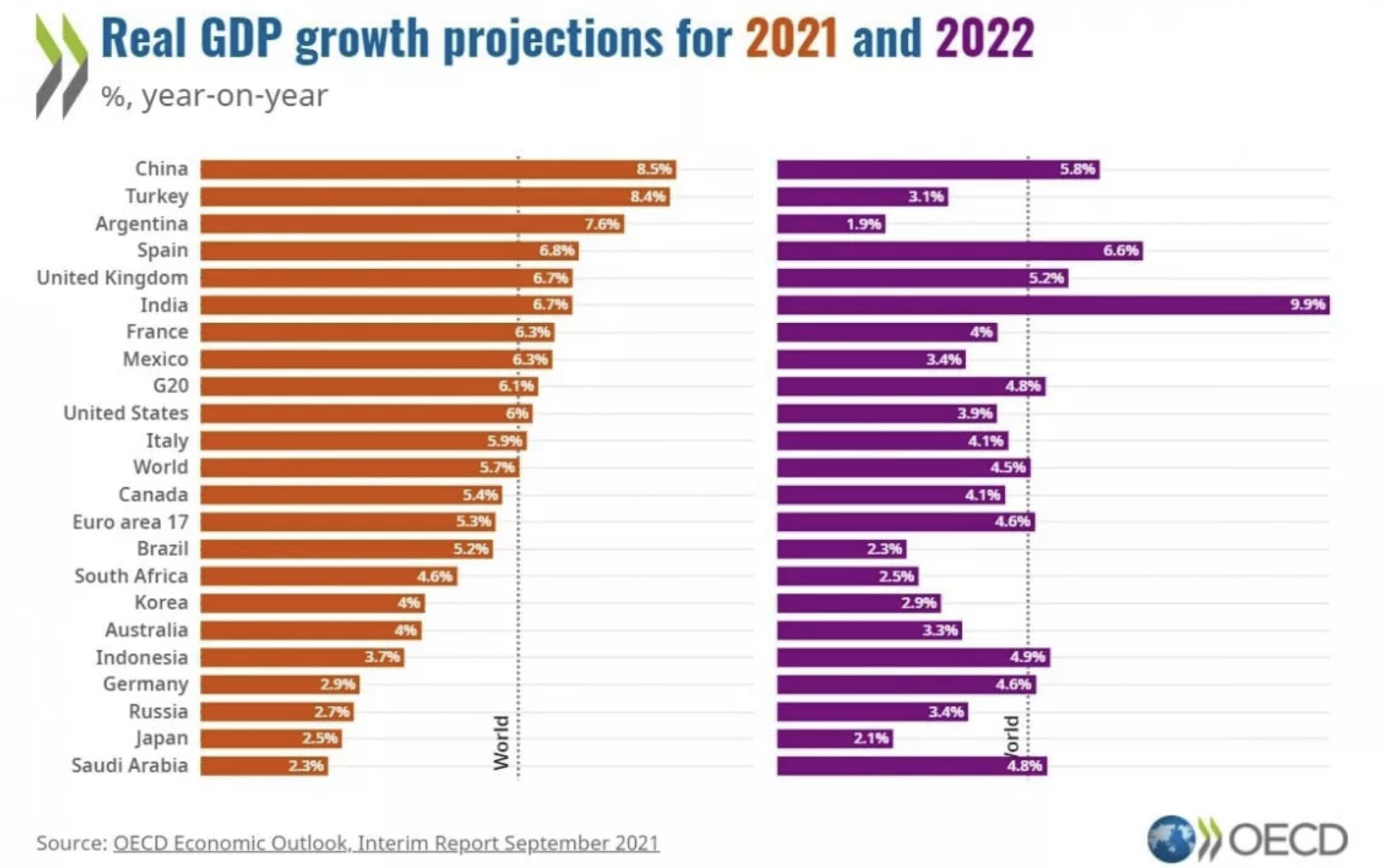

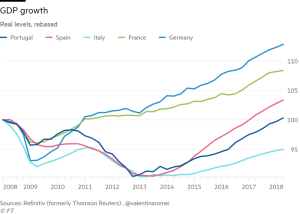

Se poi volessimo parlare non di ricchezza, bensì di reddito, la crescita al netto dell’inflazione del prodotto interno lordo italiano (PIL) si è quasi azzerata, giungendo allo 0,9% nell’ultimo decennio e ha fatto poco meglio in quello precedente (2000-2010) con una crescita del 3,2%. Molto meglio era andata prima dell’introduzione della moneta unica: nel decennio precedente (1990-2000) il PIL era cresciuto del 17,3%, in quello prima ancora (1980-1990) del 26,9% e addirittura del 45,2% negli anni ‘80. Nel grafico l’andamento dell’ output globale lordo che vede un costante ridimensionamento dell’Europa:

Dunque avete letto bene: al netto dell’inflazione! Cioè quella crescita del PIL italiano, che stava già indubbiamente riducendosi in termini assoluti dagli anni ‘80 al primo decennio del 2000 ma che comunque correva, al netto delle svalutazioni monetarie, nell’ordine del 3% medio annuo, è poi letteralmente crollata intorno allo zero assoluto (+4,1% in vent’anni, cioè lo 0,2% annuo) con l’introduzione dell’Euro e di tutti i suoi vincoli! E senza più alcuna svalutazione, numeri alla mano. Non sono opinioni: sono numeri, e come tali molto testardi!

Senza dubbio dobbiamo tenere conto del fatto che, se l’intera Europa ha fatto qualche passo indietro nella competenza internazionale nel medesimo ventennio di moneta unica, è stata soprattutto l’Italia nello stesso periodo a sbagliare quasi tutto quello che poteva. Ma occorre altresì notare il trasferimento netto di ricchezza operato dalla Germania a proprio favore all’interno dell’Unione Europea, cosa che fa pensare -ex-post- che le stringenti regole comunitarie sono servite più a questo, che a generare una crescita di ricchezza complessiva.

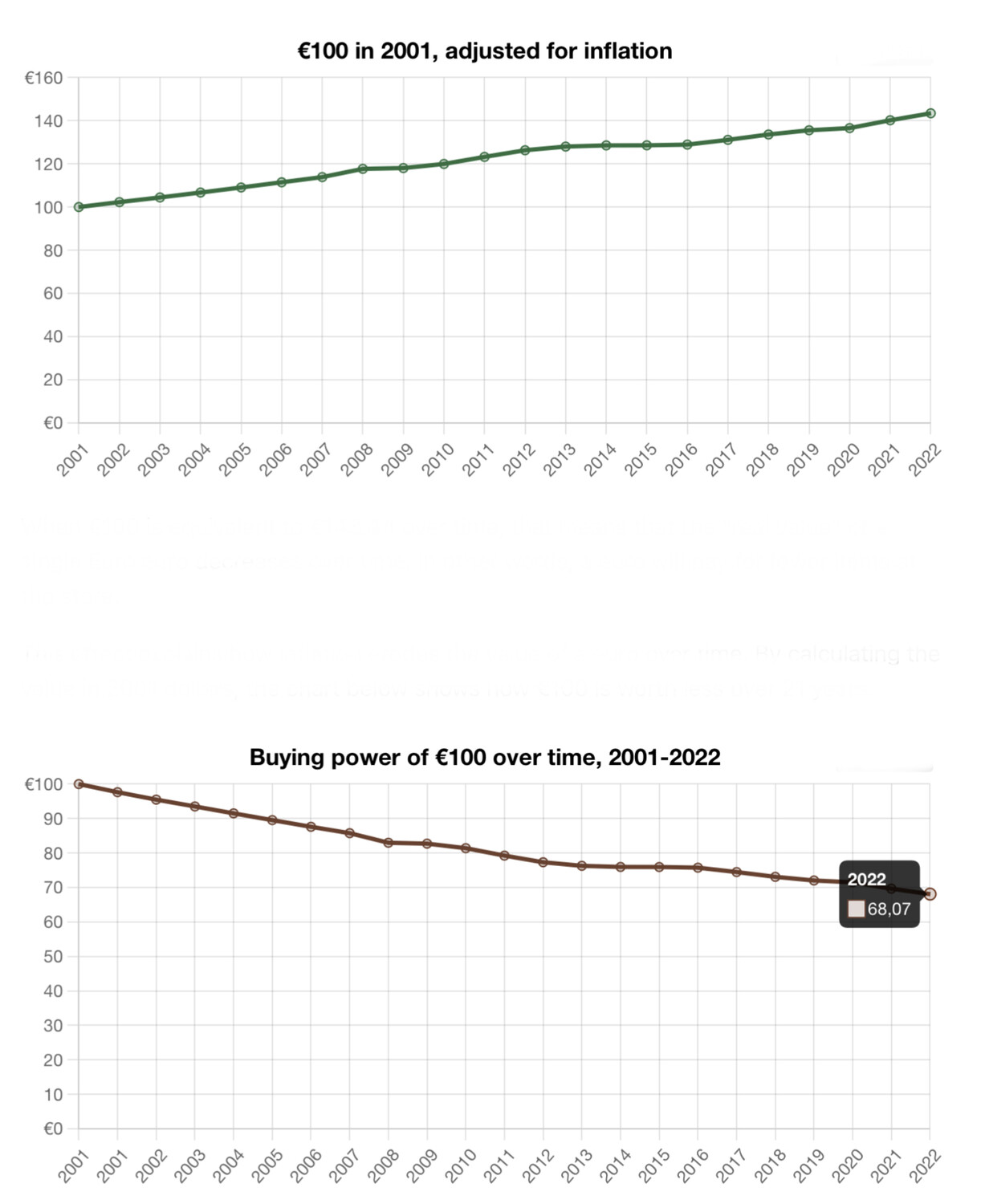

DAL 2001 L’EURO SI E’ SVALUTATO DEL 44%

Ora nello stesso ventennio l’inflazione è senza dubbio scesa ai minimi storici, arrivando addirittura ad essere negativa negli anni successivi alla grande crisi finanziaria del 2008-2009. La media annua di tutto il periodo è stata pari all’1,73% producendo una svalutazione media del potere d’acquisto in Euro del 43,4% nel medesimo ventennio, come si può vedere dai due grafici qui riportati (uno in termini reciproci all’altro):

Se dividiamo quel quasi 44% di perdita di potere d’acquisto in Euro nei vent’anni, otteniamo un tasso annuo (non composto) di svalutazione di circa il 2,2% annuo. Come dire che la crescita in termini reali del nostro PIL si è più o meno azzerata, ma la perdita dì potere d’acquisto a seguito dell’inflazione dei prezzi ce l’abbiamo avuta ugualmente, e ha eroso all’incirca un terzo del valore monetario a nostre mani a inizio 2001. Dì nuovo, vorrei evitare pregiudizi: non sono opinioni a proposito della moneta unica, soltanto testardissimi numeri!

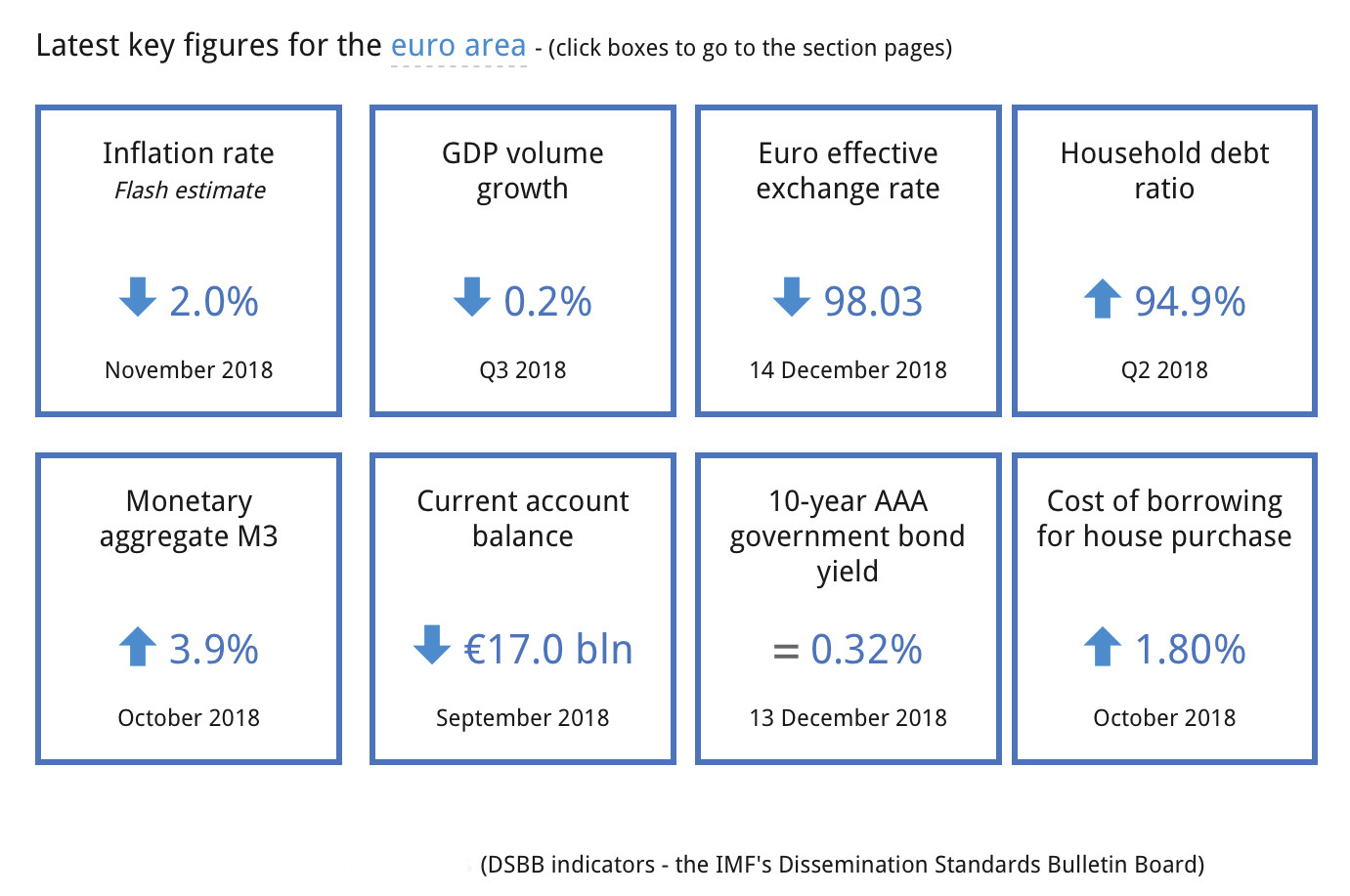

ORA PERO’ L’INFLAZIONE COMPLICA TUTTO

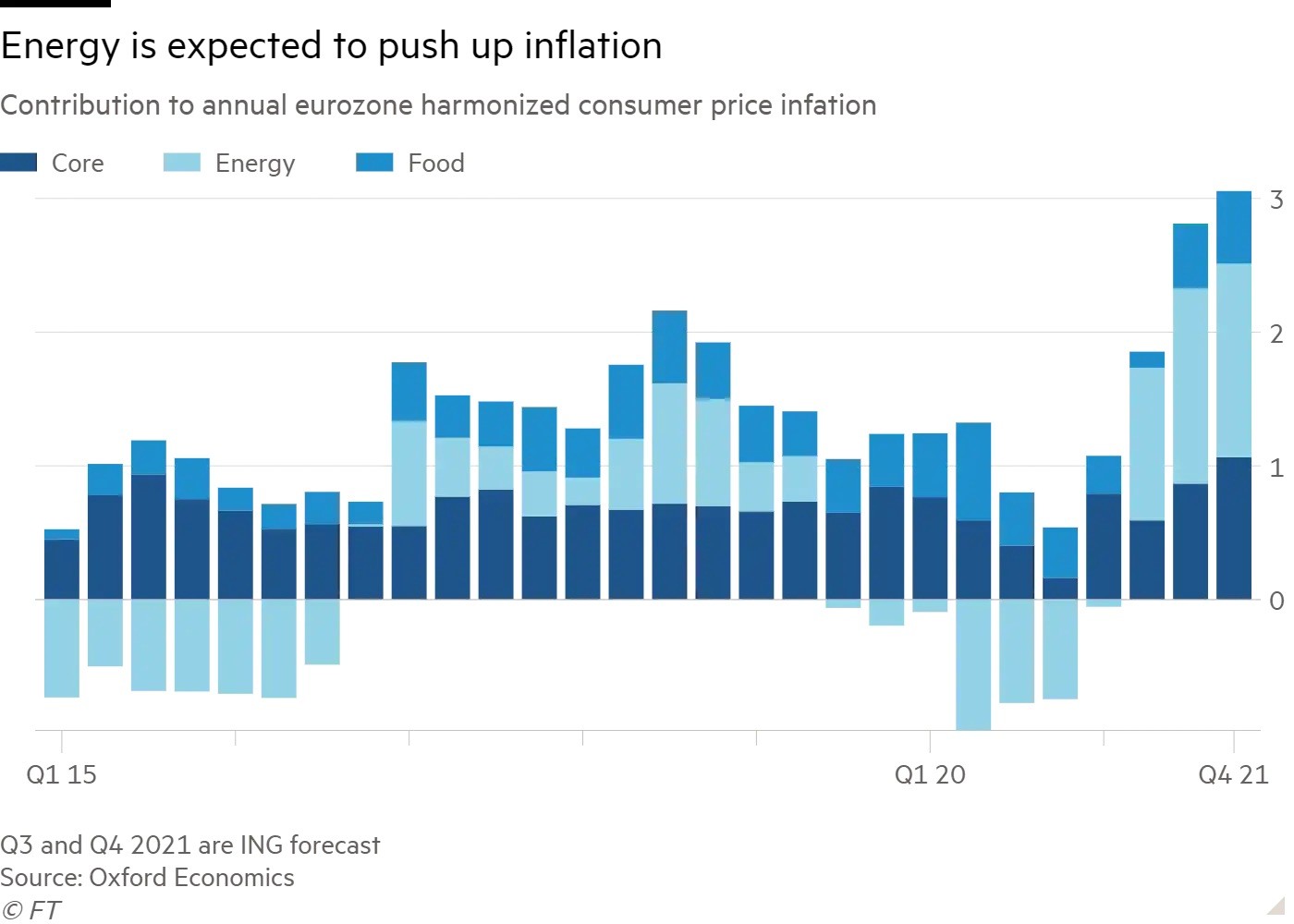

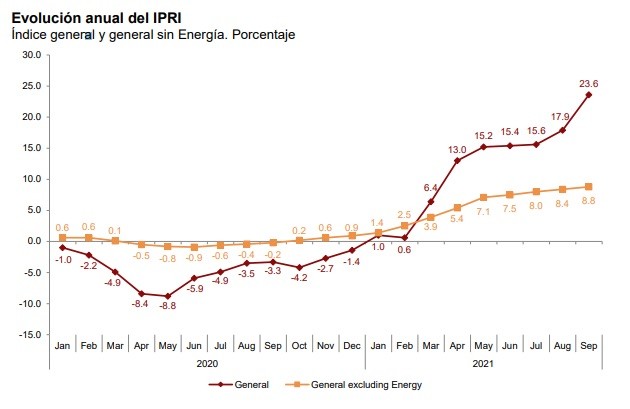

Il vero problema però arriva senza dubbio quest’anno, dal momento che l’inflazione si è di colpo risvegliata ben oltre le medie storiche, arrivando nell’ultimo mese al 5% medio nella zona Euro (come si può vedere dal grafico qui sotto) e, ahimè, anche con la prospettiva di rimanere intorno a quei livelli piuttosto a lungo!

Nello stesso mese di Dicembre infatti l’inflazione americana è arrivata al 7% ma soprattutto è cresciuta -più che proporzionalmente nell’Unione Europea- la bolletta energetica! Con la quasi certezza che ciò si rifletterà notevolmente sull’inflazione tendenziale dell’anno in corso, come si legge nel grafico qui accanto:

L’ENERGIA COSTA MOLTO DI PIU’

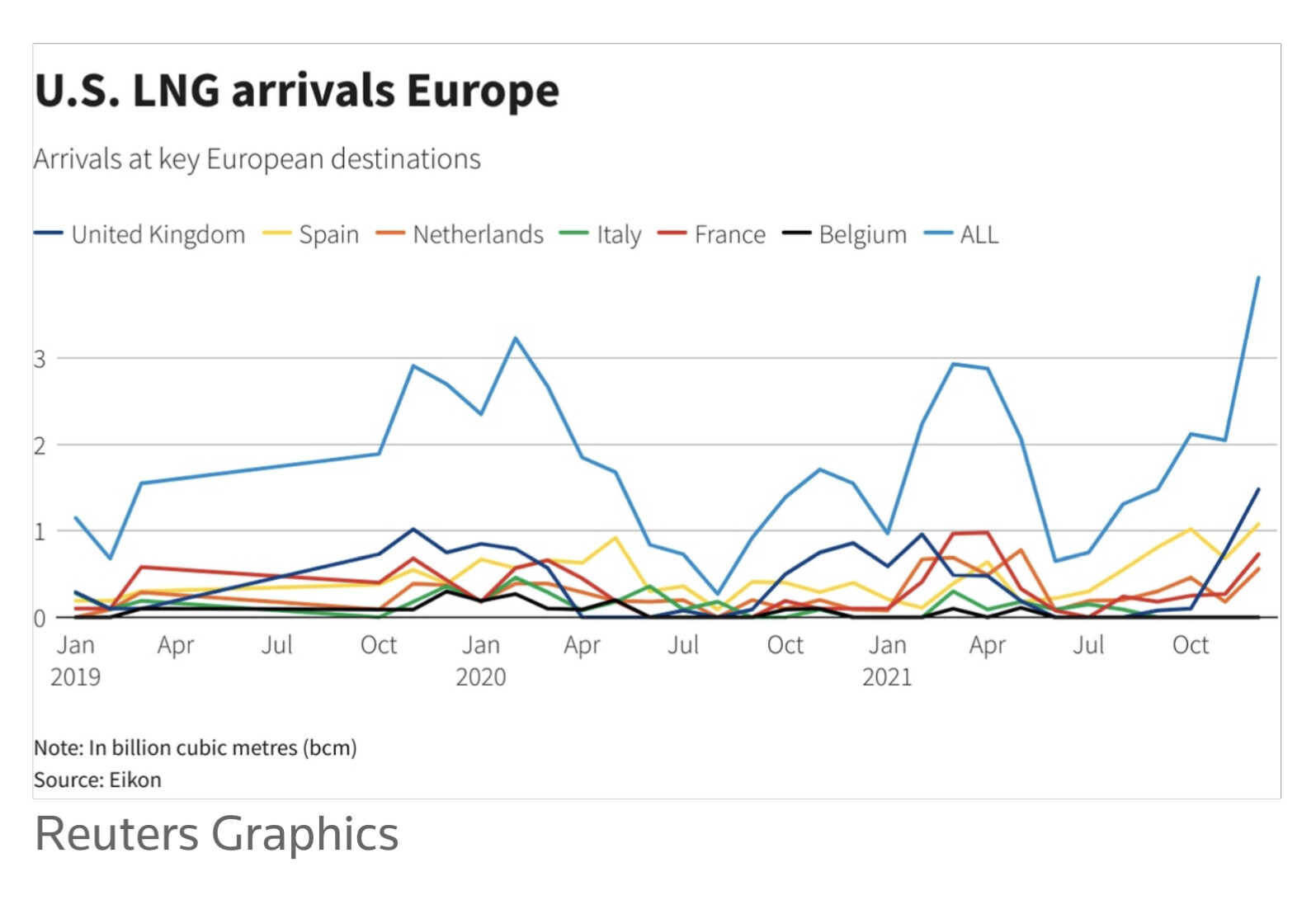

E questo proprio mentre le tensioni politiche con la Russia fanno ridurre le forniture da quest’ultima e lievitare le importazioni dì gas da petrolio liquefatto dagli U.S.A.:

L’Unione Europea cioè non soltanto si è privata di un importante strumento deflattivo che poteva essere il più basso costo dell’energia importata dalla Federazione Russa a causa dell’adesione incondizionata alla posizione contrapposta degli Stati Uniti d’America, mettendosi di conseguenza nelle mani degli esportatori di gas americano (che deve peraltro essere prima rigassificato al suo arrivo nei nostri porti per venire utilizzato) ma rischia di aver perso, per Paesi come il nostro, il principale vantaggio che sembrava mostrare in termini di stabilità monetaria e difesa contro l’inflazione, a causa della bolletta energetica.

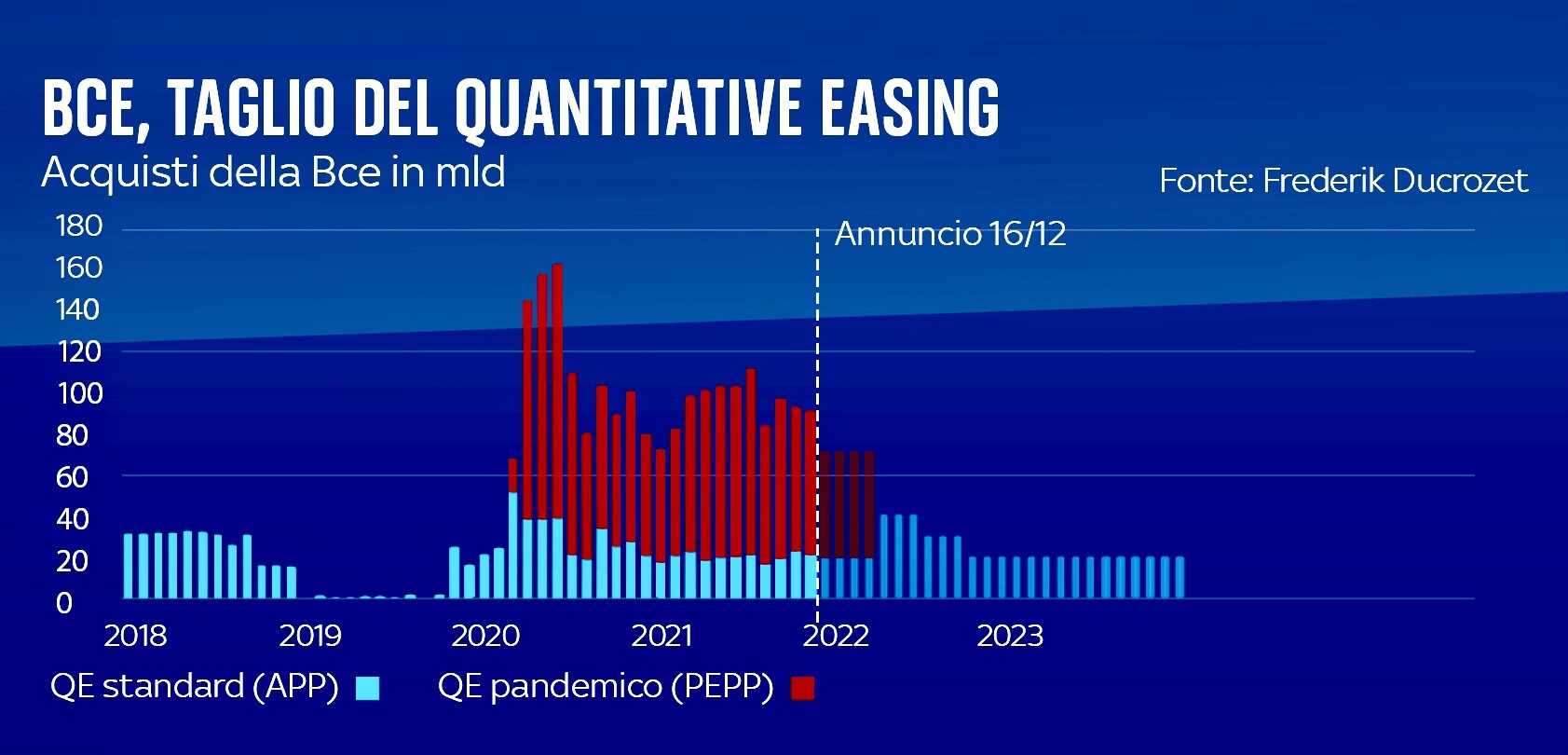

IL TAGLIO DEGLI ACQUISTI DA PARTE DELLA B.C.E.

Il Vero problema è infatti non è chiedersi quanto sia stato utile all’Italia aver fatto parte sino ad oggi dell’Unione Monetaria Europea, bensì sapere quanto a lungo la Banca Centrale Europea (BCE) potrà continuare ad acquistare i titoli di stato italiani tenendone bassi i tassi d’interesse di conseguenza.

Nel 2020 la BCE ne ha acquistati per 175 miliardi (coprendo interamente il nostro deficit pubblico pari a 159 miliardi). Nel 2021 per 155 miliardi (coprendo il 92% del medesimo deficit pari a 167 miliardi). Nel 2022 ha in programma di acquistarne molti meno! Soltanto 63 miliardi di titoli (coprendo però solo il 60% del deficit pubblico italiano, stimato in 106 miliardi), oltre al reinvestimento in nuovi titoli della liquidità proveniente dai rimborsi dei titoli giunti a scadenza. Nel 2022 insomma la musica rischia di cambiare!

Mai cioè come negli ultimi due anni l’appartenere all’Unione monetaria europea ha giovato al nostro Paese (seppure in cambio di una notevole frenata alla nostra competitività). Ma oggi le sfide (soprattutto a seguito dell’inflazione) si moltiplicano proprio mentre la giostra che ha rinviato sino ad oggi molti problemi del nostro Paese (gli acquisti di BTP da parte della BCE) sembra giunta a fine corsa!

In conseguenza dei suddetti acquisti, nel 2021 la percentuale di debito pubblico detenuto dalla BCE e dalle istituzioni europee è arrivata al 28% e (pur nella previsione di un dimezzamento degli acquisti BCE nel 2022 su base annua) nel 2022 sarà almeno pari al 30% (prima della pandemia era stato soltanto il 16%).

RIDURRE IL DEBITO SENZA ALZARE LE TASSE ?

Pochi giorni fa (prima di Natale) si erano riuniti il nostro capo di governo (Mario Draghi) e quello francese, nonché presidente di turno dell’Unione Europea (Emmanuel Macron) convenendo su un progetto semplice ma ambizioso: “Ridurre il debito senza alzare le tasse”. Ma le ultime notizie in termini di inflazione importata rischiano di tagliare decisamente le gambe a quel progetto. Cosa farà l’Italia per rendersi appetibile nel piazzare i suoi titoli pubblici nel corso di quest’anno ? Riuscirà a sfoderare una crescita robusta dell’economia tale da far tornare in discesa il rapporto debito pubblico / prodotto interno lordo? Al momento sembra improbabile, anche a causa del crollo dei consumi dovuto al virus…

Oppure riuscirà l’Europa a recuperare un dialogo al suo interno tra “fondamentalisti” e “progressisti” affinché si prosegua ad emettere debito pubblico comunitario, ben oltre il programma “NEXT GENERATION EU” (finanziato peraltro solo per metà dal debito dell’Unione)? La sfida è solenne nei mesi che verranno, anche perché in uno scenario difficile come quello che si prospetta per il prossimo biennio e con gli strascichi delle ondate pandemiche, la possibilità di contrastare la mancata crescita con una maggior spesa infrastrutturale europea è una delle poche panacee rimaste a sostenere i pilastri dell’Unione.

MA QUANDO ARRIVANO GLI EUROBOND ?

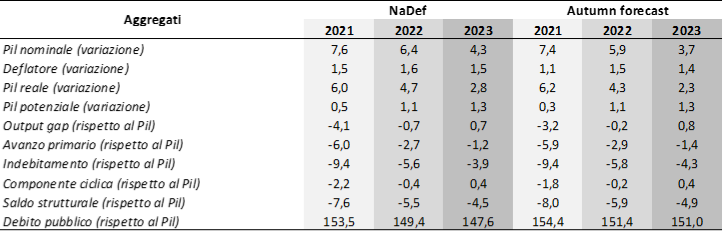

La risposta a questo interrogativo è fondamentale per vedere l’Unione Europea finalmente consolidarsi con l’occasione, oppure arrivare in fretta a disgregarsi irrimediabilmente. Noi siamo ovviamente ottimisti! Nessuno ha davvero interesse a tornare indietro dì vent’anni. Pur con tutti i limiti e difetti che si possono elencare di quest’unione a metà. Né appaiono oggi plausibili scenari dì “Italexit” che pure, in senso astratto, potrebbero risultare a noi convenienti. Non siamo nemmeno lontanamente paragonabili al Regno Unito! Il grafico riportato segnala infatti la necessità di aggiornare al ribasso le stime di crescita al netto dell’ inflazione (il “deflatore” nel 2022 sarà ben maggiore di quello qui recentemente previsto):

Motivo per cui ben difficilmente le forze politiche italiane potranno dare luogo ad una crisi istituzionale nell’anno appena iniziato. Il solito teatrino della politica per un po’ dì tempo si può giurare allora che stavolta non andrà in scena: senza gli acquisti della BCE e senza una crescita poderosa il debito pubblico italiano può solo crollare o ridursi. E nessuno dei due scenari è oggi accettabile.

Per questo motivo si può tranquillamente scommettere sulla stabilità politica italiana e sul “whatever it takes” per riuscire a far continuare il nostro Paese nella stabilità fino a fine legislatura, onde promuovere la crescita economica interna. Magari con l’estensione del PNRR, finanziato in parte, appunto, di nuovo dal debito comunitario… (anche per contrastare il mancato rinnovo del blocco delle rate prestiti bancari a 700mila PMI -€27 miliardi- e la fine delle garanzie pubbliche -Giugno ‘22- ai prestiti erogati a 2,5 milioni di aziende).

Stefano di Tommaso

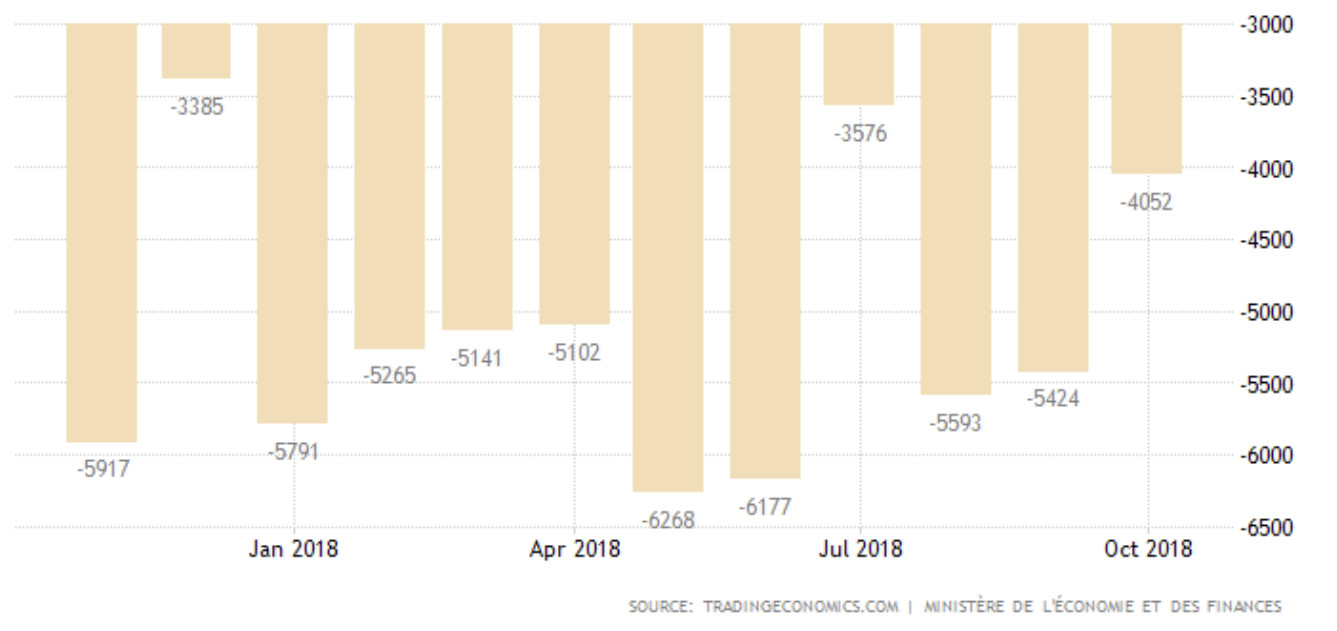

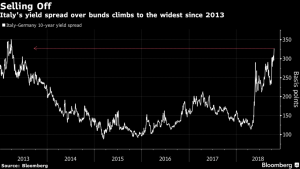

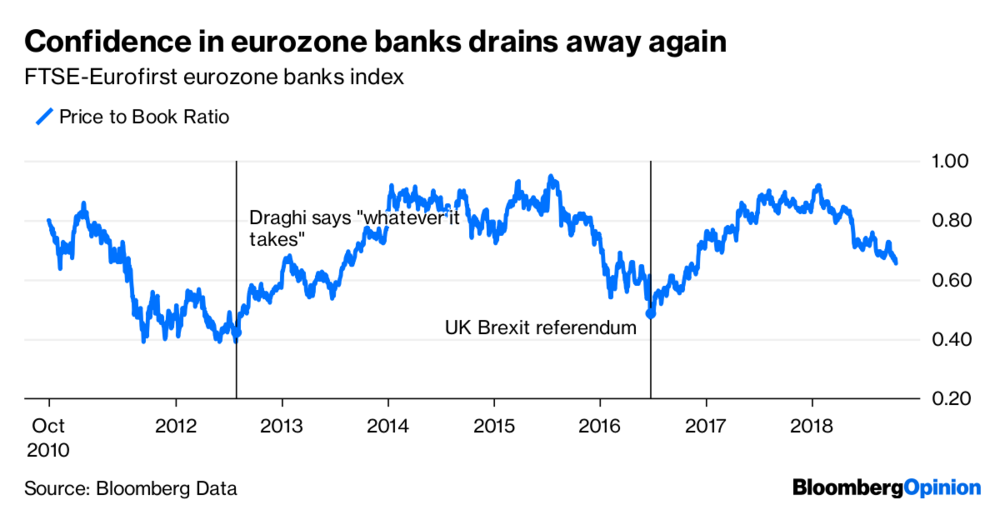

L’Italia ha molto probabilmente davanti a sè la “tempesta perfetta“ dei mercati finanziari, dal momento che lo scontro del nostro governo è frontale con la Commissione Europea (e, tra pochissimo, anche con l’intera “troika” che ha asfaltato la Grecia: cioè anche la Banca Centrale Europea -BCE- e il Fondo Monetario Internazionale -FMI-) e stanno per arrivare quasi certamente i downgrade delle agenzie di rating, che daranno la mazzata finale sulla testa del debito pubblico italiano. La congiuntura si fa perciò assai nera tanto per il sistema bancario italiano quanto, di conseguenza, per la Borsa di Milano.

L’Italia ha molto probabilmente davanti a sè la “tempesta perfetta“ dei mercati finanziari, dal momento che lo scontro del nostro governo è frontale con la Commissione Europea (e, tra pochissimo, anche con l’intera “troika” che ha asfaltato la Grecia: cioè anche la Banca Centrale Europea -BCE- e il Fondo Monetario Internazionale -FMI-) e stanno per arrivare quasi certamente i downgrade delle agenzie di rating, che daranno la mazzata finale sulla testa del debito pubblico italiano. La congiuntura si fa perciò assai nera tanto per il sistema bancario italiano quanto, di conseguenza, per la Borsa di Milano. Inutile dire che di fronte a un tale spiegamento di forze qualsiasi altro governo avrebbe vacillato e il Paese avrebbe probabilmente preso in seria considerazione un cambio di rotta della volontà di generare incremento del prodotto interno lordo attraverso una manovra che inizialmente prevede un deficit di bilancio “non ammissibile” per l’Unione Europea. Perché non ammissibile? Chiaramente e inequivocabilmente per motivi politici: questa coalizione politica al governo promette battaglia anche alle prossime elezioni europee e l’attuale classe dirigente europea sta facendo l’impossibile per combatterla !

Inutile dire che di fronte a un tale spiegamento di forze qualsiasi altro governo avrebbe vacillato e il Paese avrebbe probabilmente preso in seria considerazione un cambio di rotta della volontà di generare incremento del prodotto interno lordo attraverso una manovra che inizialmente prevede un deficit di bilancio “non ammissibile” per l’Unione Europea. Perché non ammissibile? Chiaramente e inequivocabilmente per motivi politici: questa coalizione politica al governo promette battaglia anche alle prossime elezioni europee e l’attuale classe dirigente europea sta facendo l’impossibile per combatterla ! Ma questo governo no, per i medesimi motivi politici (è nato sull’onda della prolungata crisi economica e del disprezzo dell’italiano medio nei confronti della politica deviata fatta a livello comunitario sulla sua pelle) non solo non vuole ma non è neppure in grado di fare qualcosa di diverso dal proseguire “in direzione ostinata e contraria”, arrivando a portare alle estreme conseguenze lo scontro in atto, con tutto quello che può significare a livello finanziario una tale scelta. Per non girarci intorno quello che può significare è l’intervento d’urgenza del FMI a imporre un prestito forzoso in nome del solito fantomatico piano di salvataggio per il debito pubblico italiano che, come si è visto in Grecia, consentirà esclusivamente agli stranieri di vederselo rimborsato.

Ma questo governo no, per i medesimi motivi politici (è nato sull’onda della prolungata crisi economica e del disprezzo dell’italiano medio nei confronti della politica deviata fatta a livello comunitario sulla sua pelle) non solo non vuole ma non è neppure in grado di fare qualcosa di diverso dal proseguire “in direzione ostinata e contraria”, arrivando a portare alle estreme conseguenze lo scontro in atto, con tutto quello che può significare a livello finanziario una tale scelta. Per non girarci intorno quello che può significare è l’intervento d’urgenza del FMI a imporre un prestito forzoso in nome del solito fantomatico piano di salvataggio per il debito pubblico italiano che, come si è visto in Grecia, consentirà esclusivamente agli stranieri di vederselo rimborsato. Ovviamente la cosa non avrà un‘ impatto limitato sui mercati perché tra l’altro, se la coalizione al governo del Paese riuscirà ad essere coerente con i suoi intenti, a quel punto dovrebbe chiedere l’immediata congelamento del debito pubblico e l’uscita dall’Unione Monetaria (cosa che potrebbe arrivare a fare e che potrebbe anche avere un profondo senso storico, ma che comporta un fegato d’acciaio da parte di chi promuoverà un tal passo). Possiamo però immaginare cosa può significare una manovra così forte nel breve periodo! L’intero sistema dei valori finanziari italiani (immobili compresi) subirebbe uno shock planetario e nel frattempo assisteremmo al medesimo copione greco a meno che non venisse deciso in un baleno il ritorno alla Lira. Ciò peraltro comporterebbe un incremento stellare dei prezzi di qualsiasi bene ci si voglia acquistare perché al cambio risulterebbe fortemente svalutata rispetto all’Euro e a tutte le altre valute.

Ovviamente la cosa non avrà un‘ impatto limitato sui mercati perché tra l’altro, se la coalizione al governo del Paese riuscirà ad essere coerente con i suoi intenti, a quel punto dovrebbe chiedere l’immediata congelamento del debito pubblico e l’uscita dall’Unione Monetaria (cosa che potrebbe arrivare a fare e che potrebbe anche avere un profondo senso storico, ma che comporta un fegato d’acciaio da parte di chi promuoverà un tal passo). Possiamo però immaginare cosa può significare una manovra così forte nel breve periodo! L’intero sistema dei valori finanziari italiani (immobili compresi) subirebbe uno shock planetario e nel frattempo assisteremmo al medesimo copione greco a meno che non venisse deciso in un baleno il ritorno alla Lira. Ciò peraltro comporterebbe un incremento stellare dei prezzi di qualsiasi bene ci si voglia acquistare perché al cambio risulterebbe fortemente svalutata rispetto all’Euro e a tutte le altre valute.

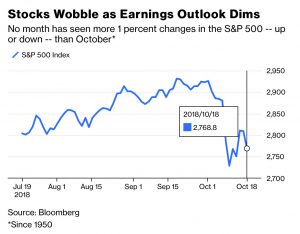

Ma c’è un’ulteriore circostanza che forse hanno tutti sottovalutato: le condizioni del mercato finanziario internazionale, già oggi fortemente deteriorate ben al di là delle attese di prossima recessione economica che tendono ad attestarsi intorno al 2020. Innanzitutto a causa delle pessime condizioni dei mercati asiatici, che pesano sempre più sulla bilancia internazionale. E poi perché se alla crisi asiatica e a quella dei mercati emergenti anche di tutto il resto del mondo (principalmente vittime del caro-Dollaro) si sommerà quella dei mercati europei, la frittata sarà servita, provocando serissime reazioni su Wall Street e su Londra, i cui listini sono oggi forse troppo dipendenti dalle supervalutazioni dei titoli “tecnologici”. La probabilità di deflagrazione di una nuova crisi finanziaria globale inizia dunque a crescere e può risultare fatale nel determinare la prosecuzione vino alle estreme conseguenze dello scontro tra l’Italia e il resto dell’Unione Europea.

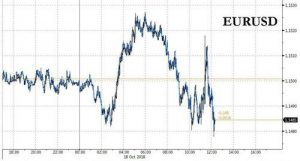

Ma c’è un’ulteriore circostanza che forse hanno tutti sottovalutato: le condizioni del mercato finanziario internazionale, già oggi fortemente deteriorate ben al di là delle attese di prossima recessione economica che tendono ad attestarsi intorno al 2020. Innanzitutto a causa delle pessime condizioni dei mercati asiatici, che pesano sempre più sulla bilancia internazionale. E poi perché se alla crisi asiatica e a quella dei mercati emergenti anche di tutto il resto del mondo (principalmente vittime del caro-Dollaro) si sommerà quella dei mercati europei, la frittata sarà servita, provocando serissime reazioni su Wall Street e su Londra, i cui listini sono oggi forse troppo dipendenti dalle supervalutazioni dei titoli “tecnologici”. La probabilità di deflagrazione di una nuova crisi finanziaria globale inizia dunque a crescere e può risultare fatale nel determinare la prosecuzione vino alle estreme conseguenze dello scontro tra l’Italia e il resto dell’Unione Europea. Quali possibilità ci sono che ciò non accada? Non molte in realtà, complice la Federal Reserve Bank of America che non sta facendo nulla per correggere il suo attuale orientamento ad ulteriore rialzo dei tassi (il differenziale con quelli tedeschi è giunto a superare il 3%) schiacciando di conseguenza tanto i cambi contro il Dollaro quanto le prospettive di esportazioni americane nel resto del mondo. Qualcuno ci vede anche lì lo zampino della politica: l’attuale presidente americano “deve” subire una pesante sconfitta elettorale a Novembre e l’economia americana va troppo bene perché le probabilità che ciò accada restino alte. Un bel crollo di Wall Street aiuterebbe pertanto e l’abitazione che ne conseguirebbe magari farebbe gli interessi dei grandissimi gruppi internazionali che controllano il mercato dell’energia (il cui prezzo schizzerebbe alle stelle).

Quali possibilità ci sono che ciò non accada? Non molte in realtà, complice la Federal Reserve Bank of America che non sta facendo nulla per correggere il suo attuale orientamento ad ulteriore rialzo dei tassi (il differenziale con quelli tedeschi è giunto a superare il 3%) schiacciando di conseguenza tanto i cambi contro il Dollaro quanto le prospettive di esportazioni americane nel resto del mondo. Qualcuno ci vede anche lì lo zampino della politica: l’attuale presidente americano “deve” subire una pesante sconfitta elettorale a Novembre e l’economia americana va troppo bene perché le probabilità che ciò accada restino alte. Un bel crollo di Wall Street aiuterebbe pertanto e l’abitazione che ne conseguirebbe magari farebbe gli interessi dei grandissimi gruppi internazionali che controllano il mercato dell’energia (il cui prezzo schizzerebbe alle stelle).