I MERCATI NON CREDONO NEL “LICENZIAMENTO” DI TRUMP

Le preoccupazioni che ci trasmettono i giornali relativa al rischio di nuovi scandali, guerre e sconvolgimenti geopolitici non coincidono con la lettura che delle medesime fanno i mercati finanziari

Sono state giornate concitate, le ultime. Non soltanto per l’attentato terroristico costato la vita a così tanti giovanissimi a Manchester, ma anche e soprattutto per le notizie che la stampa internazionale ha riportato con insistenza circa la possibile defenestrazione del 45.mo Presidente d’America, con lo shock emotivo ed economico che il rischio di un nuovo scandalo Watergate ha procurato a chiunque volesse prendere in considerazione quella narrativa.

C’è stata però un’altra narrazione al tempo stesso, quella dei numeri dell’economia, dei mercati finanziari e dei risultati borsistici, che dovrebbe far riflettere le cornacchie pronte a scommettere in una nuova apocalisse politica americana. Quella delle borse valori sembra infatti provenire da un altro pianeta, un mondo assai meno dominato dalla potenza (e dall’orientamento politico quasi unanime) dei grandi media che suonano la grancassa.

Proviamo perciò, prima di credere pedissequamente a tutto ciò che i telegiornali ci propinano (soprattutto quando evocano scenari apocalittici) a fare ciò che gli Inglesi consigliano da sempre: “follow the money”!

UNA DIVERSA NARRATIVA

Ecco che dunque i mercati finanziari negli stessi ultimi giorni di angoscia e panico della stampa restano invece tranquillamente sui valori massimi, a cominciare dall’ampio Indice di borsa Standard&Poor500 (Wall Street):

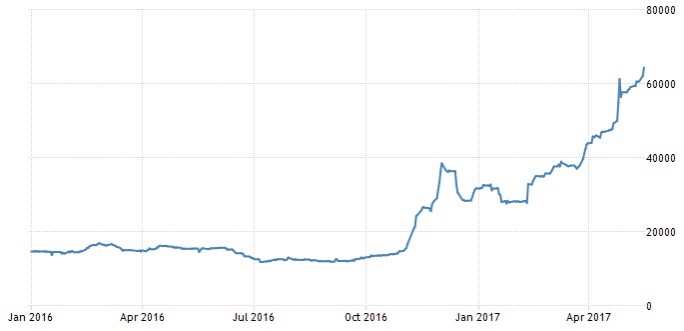

Come pure per gli indici europei, in particolare il FTSE MIB della Borsa Italiana:

Anche per quanto riguarda l’indice azionario globale (l’equivalente dello SP500 riferito alle borse di tutto il mondo) la situazione è la medesima: ai massimi storici di sempre!

Chiaramente la cosa non si spiegherebbe se non ci fossero degli elementi che nel tamtam giornalistico rimangono puntualmente lasciati indietro: ad esempio il fatto che la svolta di Novembre 2016 (quando appunto il controverso Donald Trump è stato eletto) ha rappresentato l’inaugurazione di una stagione completamente nuova non solo per le borse ma anche per l’intera economia mondiale!

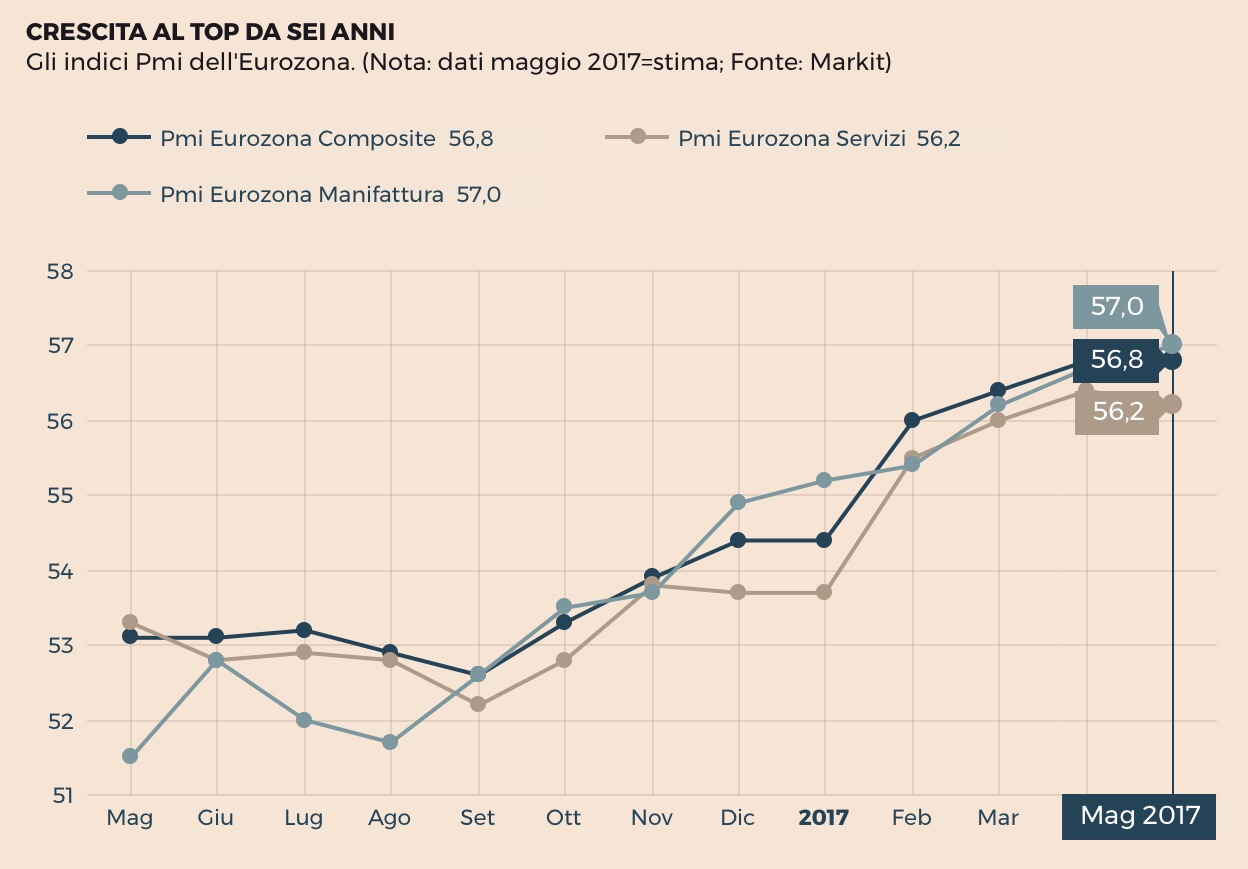

Ed è paradossalmente in Europa che da quel momento in poi è cambiata la musica, come dimostrano i dati relativi all’andamento economico delle Piccole e Medie Imprese pubblicati ieri da Markit riguardo l’Eurozona.

Si potrebbe obiettare che il tasso di cambio del Dollaro in compenso sia in decisa discesa, che gli indici economici americani non sono altrettanto fortemente positivo come quelli del resto del mondo, ma non dimentichiamoci cos’è successo fino all’altro ieri: il Dollaro è stato per molto tempo in decisa e costante crescita e l’economia americana comunque sta ancora oggi viaggiando a ritmi migliori di quelli europei. Dopo una lunga corsa entrambi possono ben giustificare un riallineamento a favore di un vecchio continente che continua a sua volta a macinare risultati eccellenti sotto il profilo dell’export e che sembrava avere accumulato un deciso ritardo -rispetto a Wall Street- riguardo alle valutazioni delle imprese quotate.

COSA SUCCEDE DUNQUE: LE PROSPETTIVE ECONOMICHE GLOBALI SONO POSITIVE O NEGATIVE?

Con il raffeddarsi delle relazioni tra Cina, Russia e America nonché con l’escalation militare in corso davanti alle acque della Corea e in Medio Oriente stiamo correndo verso la terza guerra mondiale oppure è anche questa una manfrina che ci propina la stampa? L’America si appresta a far fuori il suo neo-eletto Presidente o questi finalmente darà seguito alle importanti promesse elettorali riguardo la riduzione della tassazione, la riforma della sanità e la revisione dei trattati commerciali USA con il resto del mondo?

Ovviamente nessuno possiede una sfera di cristallo perfettamente funzionante! Nessuno può prevedere con certezza come evolverà lo scenario geopolitico globale. Ci sono anzi importanti e preoccupanti segnali di possibili crisi all’orizzonte. Ma lasciatemi proseguire: ci sono come sempre d’altronde!

ORO E PETROLIO INVECE NON RIFLETTONO ALCUNA PREOCCUPAZIONE

Se guardiamo agli indicatori economici reali, come la quotazione dell’oro, per esempio, che in qualità di bene rifugio ha storicamente ha raggiunto straordinari livelli di parallelismo con le preoccupazioni degli investitori, troviamo le sue quotazioni ad una sostanziale bassezza, esplicitando solo una lieve tendenza a risalire a partire dalla data delle elezioni presidenziali americane:

Una lieve crescita in linea peraltro con le accresciute (ma limitate) attese di inflazione, lungamente ed esplicitamente desiderate dalle banche centrali di tutto il mondo che, fino a quel momento, temevano di vedere l’economia globale ricadere nello spettro di una stagnazione e deflazione secolare.

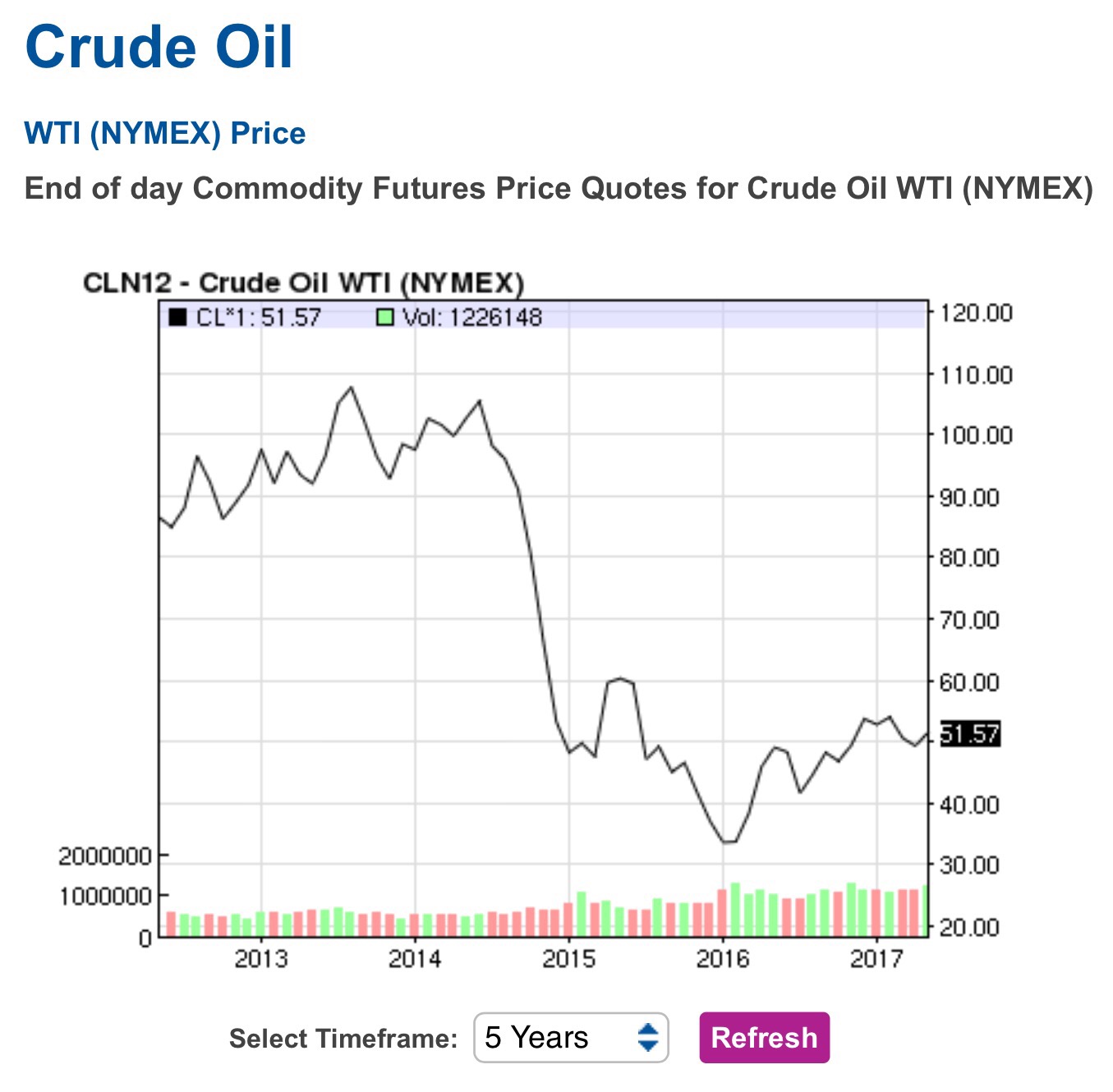

Non molto diverso (anzi pressoché identico) lo scenario nello stesso arco di un quinquennio relativo ad un altro indicatore globale di preoccupazione degli operatori economici: il prezzo del petrolio, di cui tutti hanno bisogno.

Se fossero davvero preoccupati, gli operatori economici avrebbero avuto negli ultimi sei mesi un atteggiamento completamente diverso!

Dal momento che però non possiamo prolungare questo discorso all’infinito (né possiamo conoscere davvero il futuro), non resta che porsi un’ultima, grande domanda: i mercati finanziari si trovano realmente in una situazione di “ipercomprato”, oppure i fatti nascondono verità diverse da quelle sbandierate dai media?

WALL STREET È DAVVERO SOPRAVVALUTATA?

Per provare a rispondere ho trovato un’interessante analisi dell’andamento di Wall Street (che, come si è visto sopra, è ai massimi ma non è andata troppo diversamente dall’indice azionario globale) misurato, invece che in Dollari, in oro. Vale a dire mostrando l’andamento del medesimo indice SP500 in relazione al prezzo dell’oro (cercando cioè di riferirla a un valore indipendente dalla valuta in cui è espresso):

Interessante, vero? Siamo a meno della metà del suo picco massimo raggiunto alla fine degli anni ’90 al momento dell’esplosione della bolla speculativa riferita alla “new economy” e addirittura al di sotto delle quotazioni raggiunte a metà degli anni 2000, prima della grande crisi del 2007, che nel grafico risulta molto evidente (le aree grigie indicano i periodi storici di recessione dell’economia americana).

Secondo questo particolarissimo metro dunque, la borsa americana ha ancora spazio per correre, sebbene il medesimo non possa -da solo- costituire un elemento determinante.

DIFFICOLTÀ POLITICHE, MA NON L’IMPEACHMENT

D’altra parte la firma da parte americana di numerosissimi accordi commerciali in corso, la ripresa dei profitti delle piccole e medie imprese (che in America erano molto depresse) e la relativa stabilità registrata negli ultimi tempi per i mercati dei paesi emergenti, unitamente ad una situazione generale di tassi bassi, limitata inflazione e stabilità dei prezzi delle materie prime, lasciano ben sperare in un’accelerazione della crescita economica globale, cosa che non può che favorire i paesi più sviluppati, esportatori netti di impianti e tecnologie. E finché la barca va, è probabile che nessuno in America si sogni di ammazzare davvero la gallina dalle uova d’oro, ovvero la presidenza Trump. È più probabile che i giochi politici cerchino di limitarne i risultati, in vista delle elezioni del Congresso che potrebbero ribaltare l’attuale monopolio istituzionale repubblicano.

La morale di questa diversa narrativa ognuno di noi può provare a derivarla autonomamente. La mia è semplicemente una constatazione di fatti, cercando di non inficiarli con le opinioni.

Stefano di Tommaso